最近有不少小伙伴发现,印花税法实施后,印花税居然出现了滞纳金!到底是怎么回事呢?除此之外,关于印花税的 10 大变化 9 个误区一定要引起关注!

0 1

警惕!按次申报不当将产生滞纳金

印花税法第十六条规定:

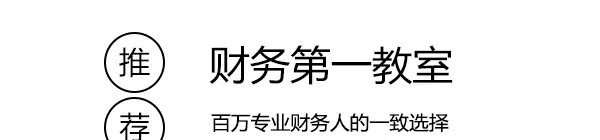

印花税按季、按年或者按次计征。实行 按季、按年计征 的,纳税人应当自季度、年度终了之日起 十五日内 申报缴纳税款;实行 按次计征 的,纳税人应当自纳税义务发生之日起 十五日内 申报缴纳税款。

可见,印花税在立法之后,对 纳税期限 进行了明确的规定(之前的暂行条例中并没有对印花税的纳税期限进行明确,所以就不存在逾期一说),因此,就会存在逾期产生滞纳金的问题。

比如说我们在10月18日想起来当年9月1日有一个技术合同没有申报印花税,于是当天「按次申报」了印花税。

纳税申报表中并无滞纳金相关信息,但在提交申报缴费时,就会产生相应的滞纳金了。

那面对这种情况应该如何处理呢?这里给大家两点建议:

1、印花税按次申报税款所属期是自己选择的,所以懂的都懂;

2 、按次申报或多或少会有遗忘,所以可以到税务机关改成「 按季申报 」。

0 2

注意!这10项区别一定要搞清

一、缩减了征税范围

取消 对权利、许可证照每件征收 5元印花税的规定

二、降低了税率

1 、承揽合同、建设工程合同、运输合同印花税的税率从原先的万分之五 降低为万分之三 ;

2 、部分产权转移合同降低税率:商标权、著作权、专利权、专有技术使用权转让书据印花税税率从原先的万分之五 降低为万分之三 。

3 、营业账簿印花税税率从原先按对「实收资本和资本公积合计」的万分之五 降低为万分之二点五 ,将 规定直接纳入立法。

三、明确增值税不作为计缴印花税依据

注意:如果纳税人签订合同是含税价,未单独列明增值税的,则需按全额计缴印花税。

四、取消了尾数规定,直接按实际计算税额纳税

也就是说,自2022年7月1 日起,纳税人计算印花税时 不用四舍五入 了,以后你算出来多少就是多少,再也不用担心应缴与实缴的差异了。

五、新增了印花税扣缴义务人的规定

原 对于境外个人如何缴纳印花税,能否实行源泉扣缴,都没有规定。这次立法增加了此方面的规定:

六、明确了纳税期限和纳税地点

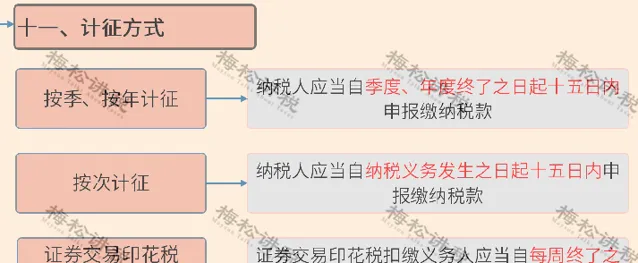

原【印花税暂行条例】对纳税期限和纳税地点的规定并不明确,刚通过的印花税法明确纳税时间和纳税地点。

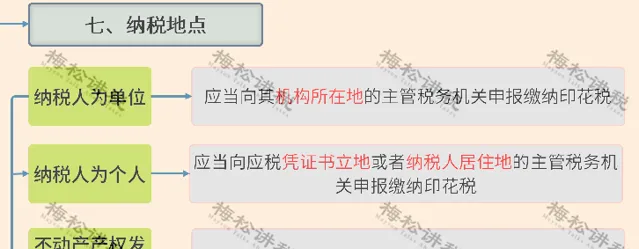

七、取消了轻税重罚的做法,统一按征管法执行

原【印花税暂行条例】有个传统就是轻税重罚:

现在新的【印花税法】取消该规定:

八、证券交易印花税被纳入法律规范

证券交易印花税被纳入征收范围,可消除开征证券交易税的担心。

九、规定了同一应税凭证多方所持计税金额

同一应税凭证有两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。原规定为「由各方就所执的一份各自全额贴花。」

十、明确减、免征印花税的范围

国务院对居民住房需求保障、企业改制重组、支持小型微型企业发展等情形可以规定减征或者免征印花税,报全国人民代表大会常务委员会备案。

0 3

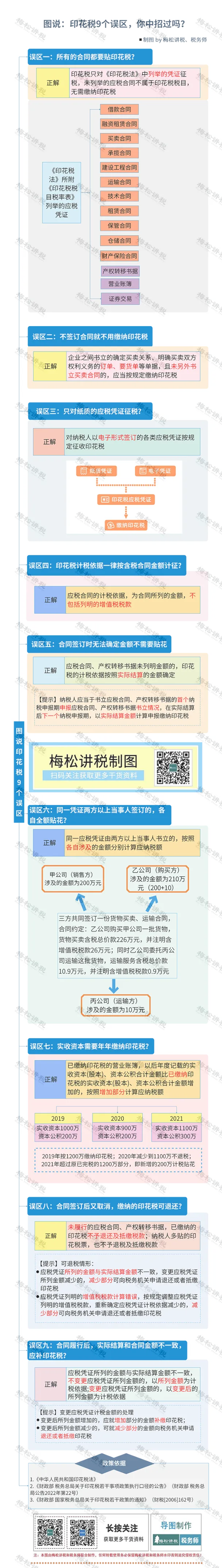

规避!印花税9大误区

注: 本文由梅松讲税出品。 梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括: 文章、课程、图片、图书 等 。

往期推荐

01

02

03

来 源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人整理发布