关于企业住宿费的那点事,看看税务怎么答复的吧~

0 1

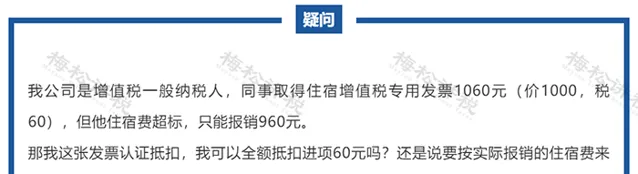

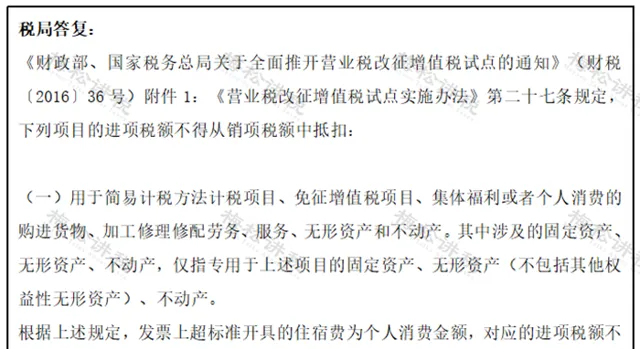

出差住宿费超标怎么报销和抵扣?

也就是说,

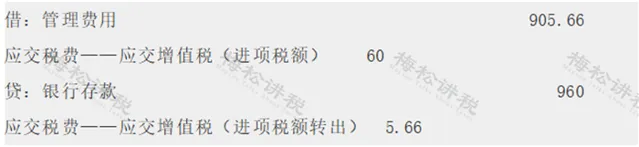

对于员工出差的住宿费,未超标的可以正常报销和抵扣,超过标准的,不允许抵扣进项税。以上述案例来说,会计处理如下:

0 2

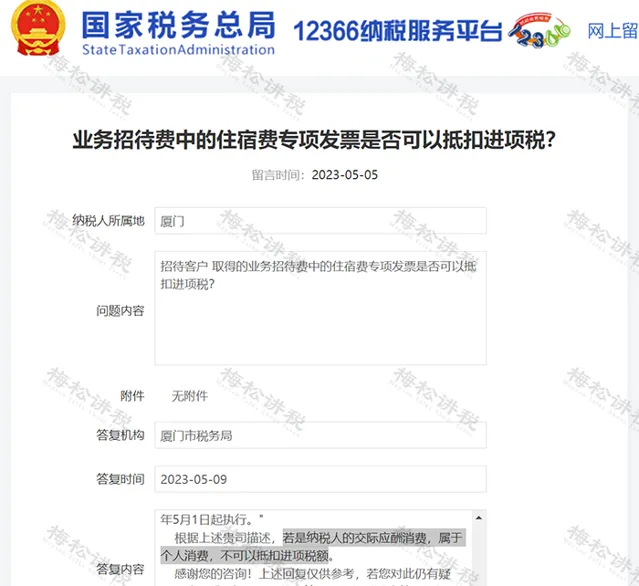

业务招待的住宿费,怎么报销和抵扣?

给大家总结一下就是:

1、 企业一般意义上的「业务招待费」 可能包括生产经营需要的宴请、旅游景点参观、娱乐、以及住宿费用等,这些基本属于是「交际应酬费」, 相关专票的进项税额不能抵扣,只能做转出;

2、 企业如果负担的其他企业员工的差旅费,能不能抵扣进项税要综合业务的性质判断:

比如,A公司聘请B公司的员工维修一项机器设备,B公司员工因此产生的住宿费用由A公司负责,该项费用企业列入业务招待费,此时的住宿费非交际应酬性消费而属于生产性支出,可以抵扣进项税。

3、 企业应严格区分业务招待费和会议费,不得将业务招待费内容计入会议费税前列支和抵扣 ,会议费正常情况下需要提供会议时间地点人员、会议记录等材料作为税前扣除的辅助材料,同时其符合上述情况的会议费不属于交际应酬费范畴可以进项抵扣。

0 3

公司发放住宿补贴的,

是否要凭发票扣除?交个税吗?

问题内容:

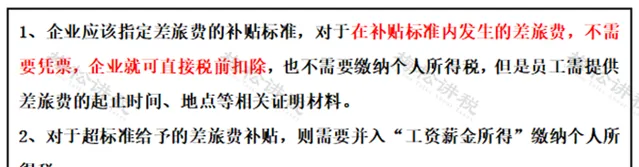

员工出差的费用凭票报销后,公司再按每次出差天数给予出差员工住宿补贴、交通补贴、餐费补贴,请问这些补贴是否属于国税发〔1994〕89号文里不征税的差旅费津贴,这些补贴是否需要纳入出差员工的工资薪金缴纳个税?

税局答复:

根据相关规定,企业可以参照国家有关规定制定本单位差旅费管理办法。 对能够提供差旅费起止时间、地点等相关证明材料,按差旅费管理办法发放的差旅费,准予税前扣除。 差旅费开支范围包括城市间交通费、住宿费、伙食补助和公杂费。个人取得 规定标准范围的差旅费津贴不征收个人所得税,超过标准部分并入取得当月工资薪金计算缴纳个人所得税。

根据 规定:「国税发〔1994〕89号文件规定不征税的误餐补助,是指按财政部门规定,个人因公在城区、郊区工作,不能在工作单位或返回就餐,确实需要在外就餐的,根据实际误餐顿数,按规定的标准领取的误餐费。一些单位以误餐补助名义发给职工的补贴、津贴,应当并入当月工资、薪金所得计征个人所得税。」

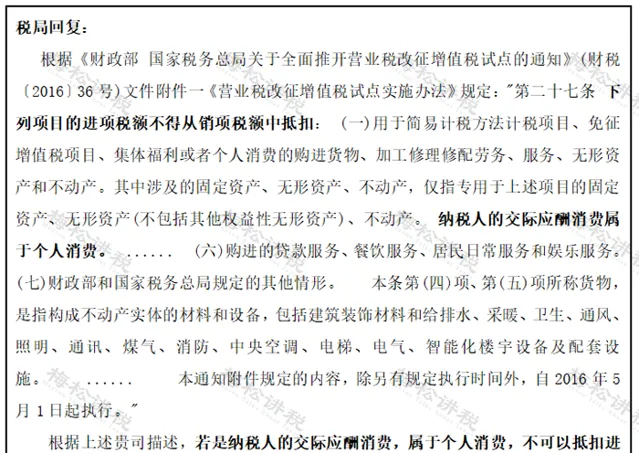

根据税务局的回复,给大家总结如下:

0 4

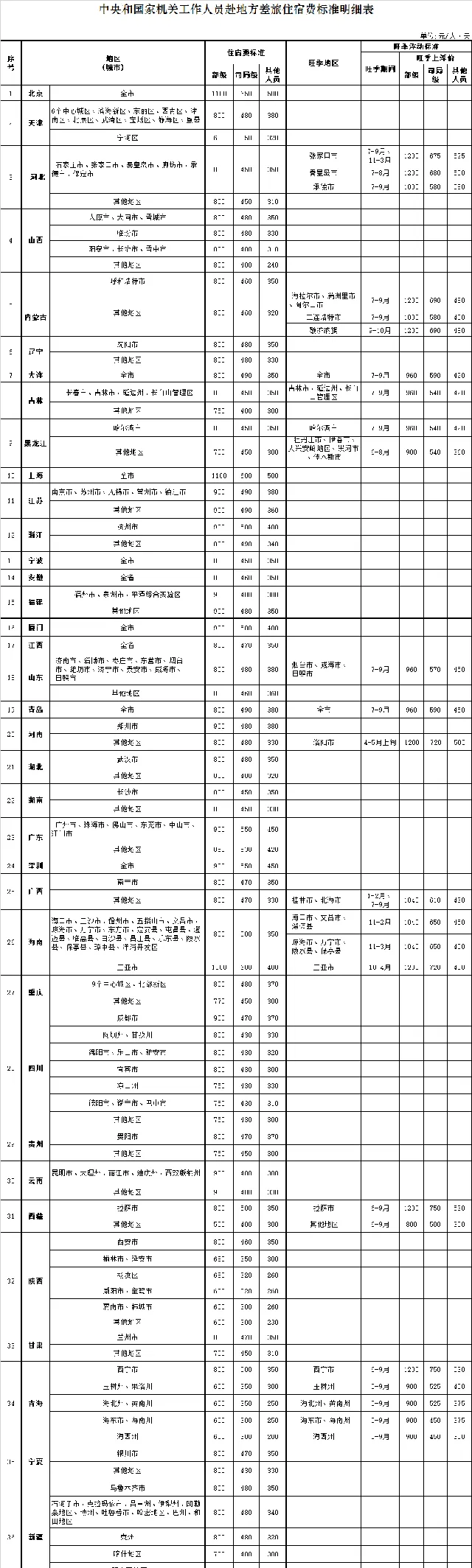

企业如何指定住宿差旅标准?

首先明确第一点,个人所得税与企业所得税政策, 都没有制定过差旅费津贴的标准 ,也没有授权税务总局、省及省以下税务机关制定此类标准。

其次明确第二点,国家和税务局并 没有权力替企业制定出差人员差旅费标准 ,或者要求企业执行政府相关部门制定的公务人员差旅费标准。按【公司法】的规定,公司自主经营权不受影响。

也就是说,企业的差旅费津贴 可以自己制定 ,但是,在征税问题上,税务的权力是很大的,税企就算对标准高低的意见达不成一致, 税务也有权按其认定征税 。当然,纳税人如果对税务的核定有异议,可以按规定进行复议甚至诉讼。

1、自行制定标准

浙江省税务局答复(2019-12-05): 如企业自己有相应的规章制度规定差旅费的合理标准,可以照此确定 。

2、参照行政机关执行

同样来自于浙江省税务局上述答复: 如没有规章制度,可参照行政机关的标准 ( 仅供参考 ) 。

0 5

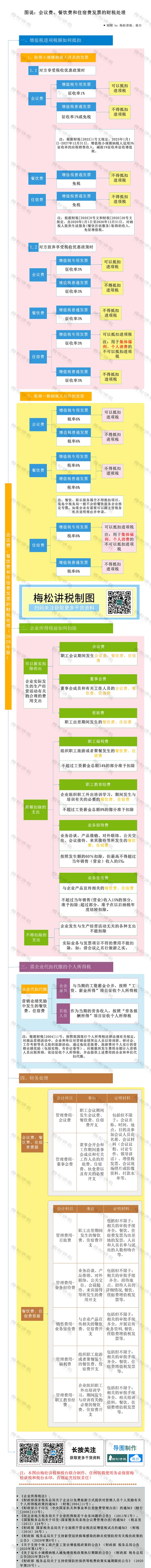

一图掌握会议费、住宿费的财税处理

注: 本文由梅松讲税出品。 梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括: 文章、课程、图片、图书 等 。

往期推荐

01

02

03

来 源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人整理发布