全國各大銀行持續降息,存款利率不斷重新整理建國70多年來的最低紀錄。

人民幣存款利率究竟有多低?

為什麽會降到這麽低的水平?

在這樣的環境下,我們應該如何存錢?

01 有多低

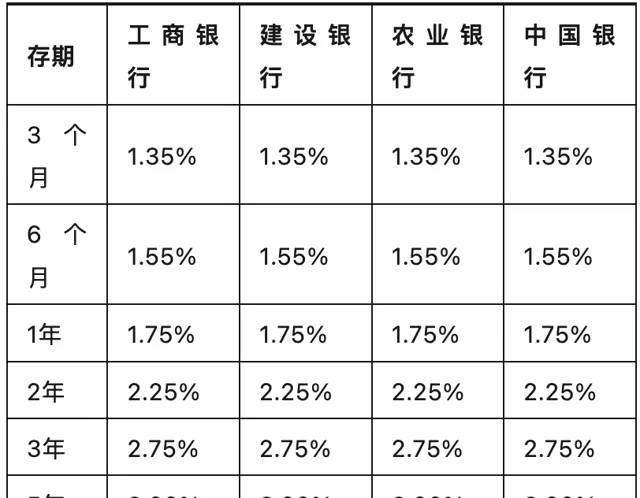

銀行存款利率(單利)

以下是2024年5月四大銀行的基礎版定期存款利率表格:

大額存單(單利)

工商銀行 :1個月期利率為1.5%,3個月期為1.55%,6個月期為1.8%,1年期為2.1%,2年期為2.5%,3年期為2.8%。

農業銀行 :1個月期大額存單利率為1.45%,3個月期為1.5%,6個月期為1.75%,1年期為2.0%,2年期為2.4%,3年期為2.7%。

中國銀行 : 1個月期大額存單利率為1.48%,3個月期為1.52%,6個月期為1.78%,1年期為2.05%,2年期為2.45%,3年期為2.75%。

建設銀行 : 1個月期大額存單利率為1.49%,3個月期為1.53%,6個月期為1.79%,1年期為2.08%,2年期為2.48%,3年期為2.78%。

郵政銀行 : 1個月期大額存單利率為1.46%,3個月期為1.51%,6個月期為1.76%,1年期為2.06%,2年期為2.46%,3年期為2.76%。

交通銀行 : 1個月期大額存單利率為1.47%,3個月期為1.52%,6個月期為1.77%,1年期為2.07%,2年期為2.47%,3年期為2.77%。

招商銀行 :1個月期大額存單利率為1.51%,3個月期為1.56%,6個月期為1.81%,1年期為2.11%,2年期為2.51%,3年期為2.81%。

國債利率(單利)

2024年4月30日國債利率如下。

綜上,保本保息的人民幣存款/國債,2.8%的單利已屬罕見品。

02 為什麽這麽低

這個話題先要從利率到底由什麽決定的來說起。利率的確定是一個復雜的經濟過程,它受到多種因素的影響。

以下是一些主要的影響因素:

1、市場供求關系:

資金的供給和需求是決定利率的關鍵因素。如果貸款需求增加而資金供給有限,利率可能會上升;反之,如果貸款需求減少且資金供給充足,利率可能會下降。

2、經濟狀況:

經濟增長、通貨膨脹率、就業率等宏觀經濟指標會影響利率。

3、風險因素:

貸款的風險水平也會影響利率。風險越高,貸款機構為了補償潛在的違約風險,可能要求更高的利率。

4、國際利率水平:

全球資本市場的一體化意味著國際利率變動也會影響國內利率。

5、預期和市場心理:

市場參與者對未來經濟狀況和中央銀行政策的預期也會影響利率。如果市場預期未來利率將上升,當前的長期利率也可能會上升。 6、法律和監管框架:

政府的法律和監管政策,如對銀行的資本要求和流動性要求,影響銀行的資金成本和貸款利率。

7、貨幣政策:

在不同的經濟形勢下,中央銀行透過貨幣政策工具(如調整存款準備金率、進行公開市場操作、改變再貸款和再貼現率等)來影響貨幣供應量和市場流動性,從而影響利率水平。

8、期限結構:

不同期限的資金供需關系也會影響利率。短期利率可能受到中央銀行貨幣政策的直接影響,而長期利率則更多地受到市場預期和長期經濟基本面的影響。

03 低利率會持續多久

低利率會持續多久?

這個問題影響很多人判斷拿出多少資金存入中長期資產配置項。畢竟,時間也是有成本的。長期來看,利率處於下行趨勢,中間會有高低波動。近幾年,各路專家一致預估會持續低利率情況。

04 低利率下資產配置策略

以下內容不構成任何投資建議,僅為觀點分享:

總體資產配置策略

面對利率下行,可以采取啞鈴型配置策略。一方面,

增加保本保息相對較高的利率產品配置;另一方面,增加核心權益資產的配置,以提升收益的安全性和穩定性。

在當前短期資產稀缺的情況下,需要更多耐心關註長期產品的布局和收益,或許正是進行長期資產配置的好時機。

5年期以內可能要用資金 貨幣基金 (低風險):具備活期的流動性,相對較高的收益,一般不會虧損。

各銀行或支付軟體的寶寶類產品通常有額度限制,但對於日常流動資金基本夠用。

銀行理財(低風險) : 流動性較高,收益可能達不到預期,但通常會比定期存款高,即使虧損也不會太多。

投資時要註意底層資產配置,避免選擇風險系數較高的資產。

大額存單(無風險) : 雖然越來越少,但經過仔細研究,還是可以找到合適的產品,最好選擇可轉讓的大額存單。

國債(無風險) :需要拼手速和運氣搶購。

美元存款(匯率風險) : 許多銀行支持換匯存美元存款,每人每年額度為5萬美元,按照美元定期存款利率5%+計算,看起來收益不錯,但最大的風險在於匯率波動。

舉個例子:

按照7.3的匯率換匯,一年期利率為5.4%,到期時美元匯率降至6.9,這樣不僅沒有收益,還會略有虧損。當然,如果在匯率為6.5時換匯並按5%+的利息存錢,到期時匯率升至7.3,就能享受匯率紅利和高息存款紅利的雙重收益。

因此,換匯存款時要特別關註匯率波動的預期。5年以上可長期投入資金內地增額終身壽險(無風險)在利率下行背景下,保險資產管理機構面臨更大的壓力,目前中長期保底2.5%左右的復利,加上分紅預期中長期收益可達復利3.5%+,因為保險資金通常是長久期的,而低利率環境下高收益的固收資產供給不足,導致「資產荒」,於是險資也會大量配置超長期國債鎖利,以及跟著國家指導精神投符合國家發展目標的核心計畫。

香港分紅險(無風險)香港保險公司資產投資面向全球,配置穩健而優質的資產,美元保單更可享受美元上升帶來的紅利 , 保險公司甚至可以躺賺無風險收益分配給投保人,比如美債等。

無論是人民幣還是美元,都可能存在匯率風險,那如果說保單可以擁有世界主流貨幣,且自由轉換,那將是非常完美。

香港分紅險來就是這種 可轉換保單貨幣的長期儲蓄計劃 ,最多9種貨幣自由轉換的產品,讓客戶可以 根據時事變幻和個人需要來更換保單貨幣以此來應對潛在的貨幣風險, 中長期預期含分紅收益可達6%+的復利。

沒有完美的產品,知道了問題在哪裏,才能放心大膽綜合配置,有對沖方案就好。

內地增額終身壽險和香港分紅險的資金分配比例,一是對產品充分認知,二是關於匯率的個人認知。比如有的客戶堅信美元的堅挺,中長期匯率還會繼續升值走高。比如也有的客戶,堅信國運將至,中長期人民幣看漲。仁者見仁。其他保障型保險

個人及家庭: 為抵禦疾病及意外風險帶來的重大財務損失而投保的重疾險、醫療險、意外險、定期壽險等等。

企業: 企業主為抵禦經營企業而帶來的連帶風險導致的企業和個人重大財務損失,而投保的財產一切險、雇主責任險、董責險等等。

05 最後

多元配置,把資產分散開。在分散配置的基礎上,安穩守住底線本金穩健增值 , 安心工作,安穩養娃養老,不會為三不五時蹦出的話題幹擾心情,才能守住長線投資的耐力,在高風險端守得雲開見月明博取高收益。

資產配置如此,人生也是如此,底線構建好,集中精力去做讓自己開心、不留遺憾的事情。

END

文末點選【發訊息】留言 「姓名+聯系方式」

或長按辨識二維碼

專業顧問一對一評估咨詢

▼

圖片及部份文本來源網路

如涉及版權,請聯系刪除

喜歡此內容的人還喜歡

葡萄牙基金移民:歐洲移民新寵,全家三代共享居留卡便利

(點選跳轉)

點一下閱讀原文了解更多資訊

覺得內容還不錯的話,點個「在看」鼓勵一下小編~