加计抵减、加计扣除、加计抵扣 ,很多会计人员经常会把这几个概念搞混、弄错。今天就帮大家总结清楚,一文掌握三个概念,让你不再混淆!

0 1

什么是加计抵减?

1、 加计抵减的含义

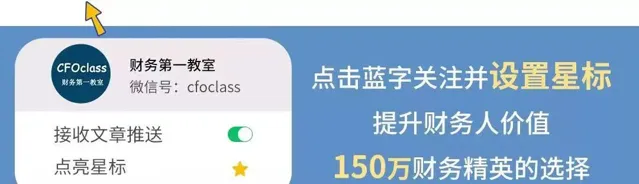

加计抵减 涉及的是增值税的进项税 ,指的是纳税人在当期可抵扣进项税的基础上,再按照一定的比例抵扣一部分进项税 。目前适用的只有 从事生产、生活性服务业的纳税人 ,是一项临时性的优惠政策。

2、 政策内容

如图所示:

3、 案例解析

梅松公司是一般纳税人,从事现代服务,适用增值税进项税额加计抵减10%政策,2022年6月税款所属期销项税额9500元,当期认证进项税额9000元,当期进项税额转出200元,假设上期留抵税额为0,期初加计抵减余额为0。

(1)税务处理

当期计提加计抵减额=当期可抵扣进项税额×10%=9000×10%=900元;

当期调减加计抵减额=当期转出进项税额×10%=200×10%=20元;

当期可抵减加计抵减额=上期末加计抵减余额+当期计提加计抵减额- 当期调减加计抵减额=0+900-20=880(元);

本期纳税人抵减前应纳增值税额为9500-9000=200=700元,因税款不能出现负数,所以880元加计抵减额中,本期可实际抵减额为700元,结转下期抵减额为180元,本月增值税应纳税额为0。

(2)会计处理

借: 应交税费——应交增值税(销项税额)9500

应交税费——应交增值税(进项税额转出)200

贷:应交税费——应交增值税(进项税额)9000

应交税费——应交增值税(转出未交增值税)700

借:应交税费——应交增值税(转出未交增值税)700

贷:应交税费——未交增值税 700

次月申报期实际缴纳税款时,实际抵减的加计抵减额(非计提的加计抵减额)计入「其他收益」科目。

借:应交税费——未交增值税 700

贷:其他收益 700

0 2

什么是加计扣除?

1、加计扣除的含义

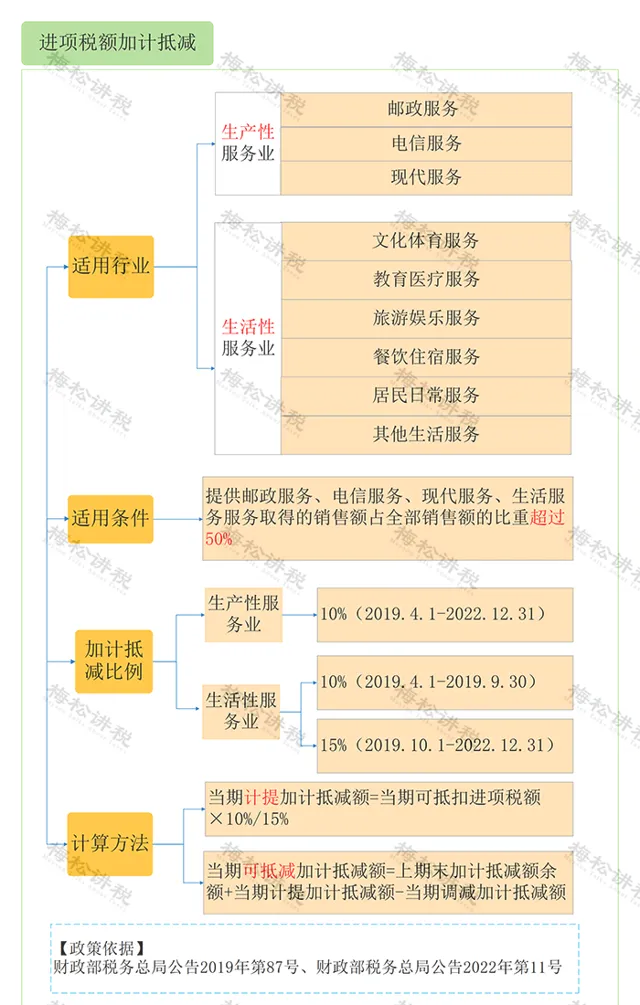

加计扣除 涉及的是企业所得税 ,指的是纳税人将相关费用在企业所得税前扣除的基础上,再按一定比例扣除一部分费用。目前涉及的费用有 残疾人工资、研发费用以及高新技术企业在2 022 年四季度购置资产。

2、政策内容

如图所示:

3、案例解析

梅松公司是专门从事相关产品制造的公司,符合政策规定可以享受研发费用加计扣除政策,假如梅松公司根据9月份研发支出符合费用化支出条件,A项目直接消耗的材料费用为130万元,人工费用20万元,合计费用为150万元。

(

1)税务处理

由于制造业企业适用的是100%的加计扣除政策,因此梅松公司在现有会计利润的基础上,可加计扣除的费用金额为150万元。

(2)会计处理

借:研发支出-费用化支出- A项目-直接投入(大类)-原材料 130万

贷:原材料 130万元

借:研发支出-费用化支出-A项目-人员人工-工资、奖金 20万

贷:应付职工薪酬 20万元

03

什么是加计抵扣?

1、加计抵扣的含义

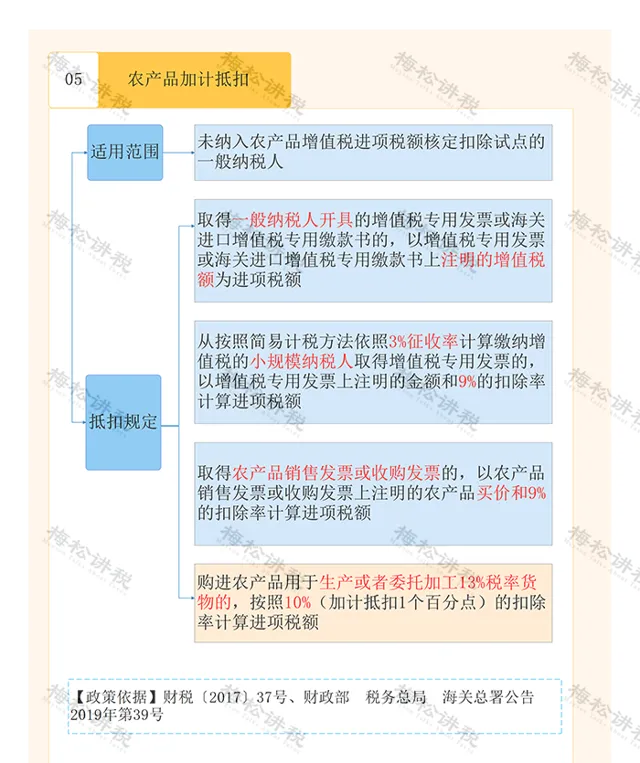

加计抵扣 涉及的是增值税 ,指的是 农产品的加计抵扣 , 企业购进农产品时 按照9%计算抵扣进项税额。如果购进农产品用于生产或者委托加工13%税率货物,则在生产领用当期,再 加计抵扣1个百分点 。

2、政策内容

如图所示:

3、案例解析

梅松公司向农民收购药用植物,开具农产品收购发票,金额100000元。当月领用一半,用于生产中成药。

(1)税务处理

购进时可抵扣进项税额=100000×9%=9000元

领用一半,可加计抵扣的增值税进项额为9000÷2÷9%×1%=500元

(2)会计处理

购入时:

借:原材料 91000

应交税费—应交增值税(进项税额) 9000

贷:银行存款 100 000

领用时:

借:生产成本 45000

应交税费—应交增值税(进项税额) 500

贷:原材料 45500

注: 本文由梅松讲税出品。 梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括: 文章、课程、图片、图书 等 。

往期推荐

01

02

03

来 源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人整理发布