快来一起看看税务局的答案!

0 1

公司购买烟酒的专票不能抵扣进项?

税务局:不一定!

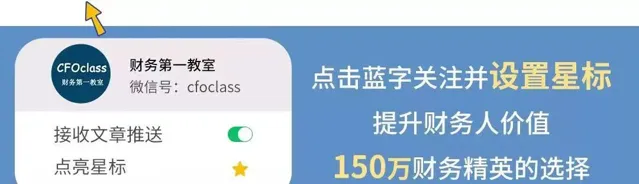

12366上曾经有人咨询过这个问题。

下面根据税务局的答复给大家总结一下:

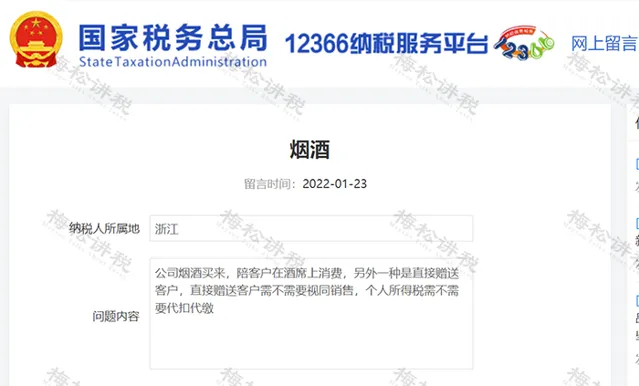

1、买酒用于招待

这种情况下的增值税不允许抵扣,已经抵扣的要作进项税额转出。

会计处理如下:

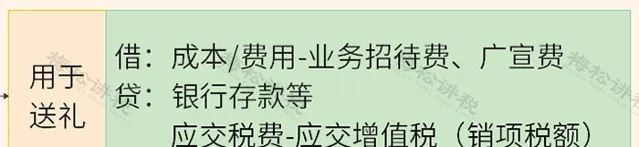

2、买酒用于送礼

增值税可以抵扣,同时,增值税还要视同销售,计算销项税。

会计处理如下:

3、买酒用于员工福利

增值税不允许抵扣,已经抵扣的要作进项税额转出。

会计处理如下:

借:销售费用/管理费用/制造费用-福利费(取得专用发票价税合计金额)

贷:应付职工薪酬

下面小编就针对不同情况,好好跟大家说一说购买烟酒的税务处理。

0 2

公司购买酒水

如何税务处理?

公司购买酒水用于招待和送礼,会涉及到增值税、企业所得税和个人所得税的处理。

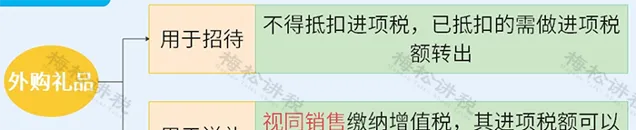

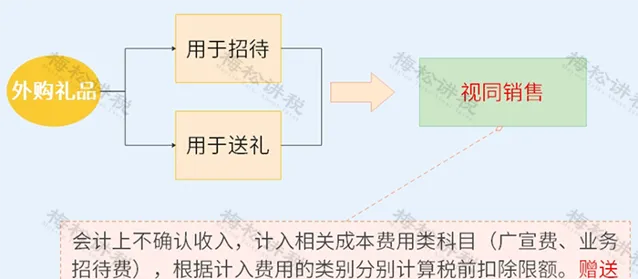

1、增值税的处理

外购礼品用于招待和外购礼品用于送礼,增值税的处理是不同的,一个是不得抵扣进项税,另一个应该视同销售。

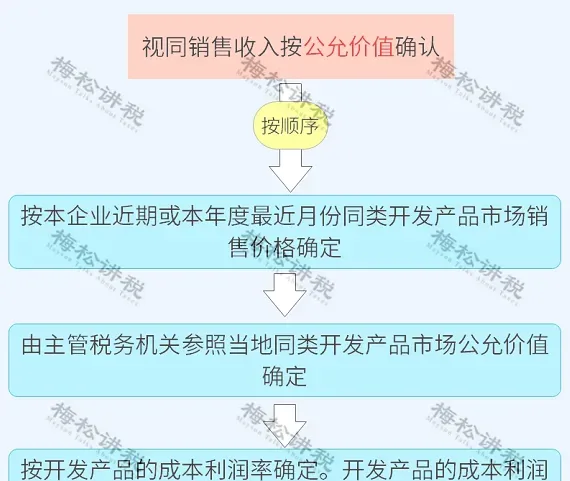

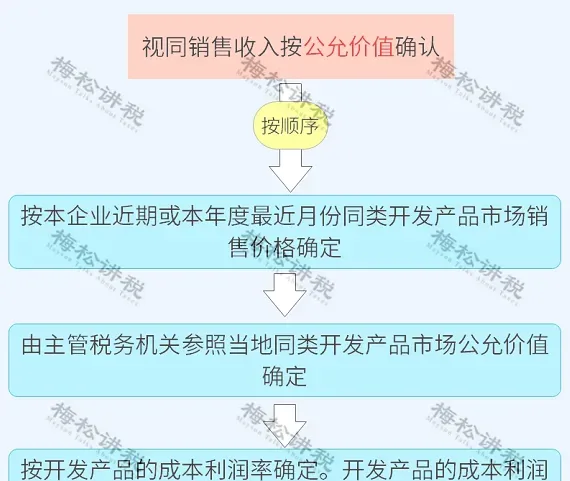

外购礼品用于送礼的,视同销售时,税法对于销售额确定的规定如下:

需要注意的是,销售额的确定在实务中经常采用的是礼品的公允价格,即购买的价格。也就是说, 购入时的进项税和视同销售的销项税是一致的,最终这项业务不会产生增值税。

2、 企业所得税的处理

公司购买酒水用于招待和送礼,企业所得税都应该视同销售。

视同销售的收入按照公允价值来确认。

这里一般采用的也是货物的公允价值,即购买的价格。

由于企业所得税视同销售,但会计不视同销售,就产生税法和会计的差异,很多人都不知道汇算清缴的报表如何填列,这里通过一个常见案例来说明。

举例:

A商贸企业将库存的礼品赠送给客户,该礼品的购入价格是6万元(不含税),适用的税率是13%。

会计分录这样写:

购入时:

借:库存商品 60000

应交税费-应交增值税(进项税额)7800

贷:银行存款 67800

用于送礼时:

借:销售费用—广宣费 67800

贷:库存商品 60000

应交税费-应交增值税(销项税)7800

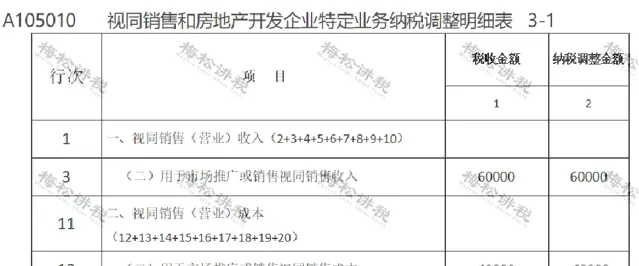

企业所得税应该视同销售,有视同销售收入和成本,产生税会差异,汇算清缴时填报需要填报【A105010视同销售和房地产开发企业特定业务纳税调整明细表】和【A105000纳税调整项目明细表】,填列数据如下:

这里由于视同销售收入和视同销售成本是一样的,最终不影响纳税调整额,但数据还是要填的,因为业务招待费、广告宣传费的基数是含着视同销售收入的,填写完整对企业是有利的。

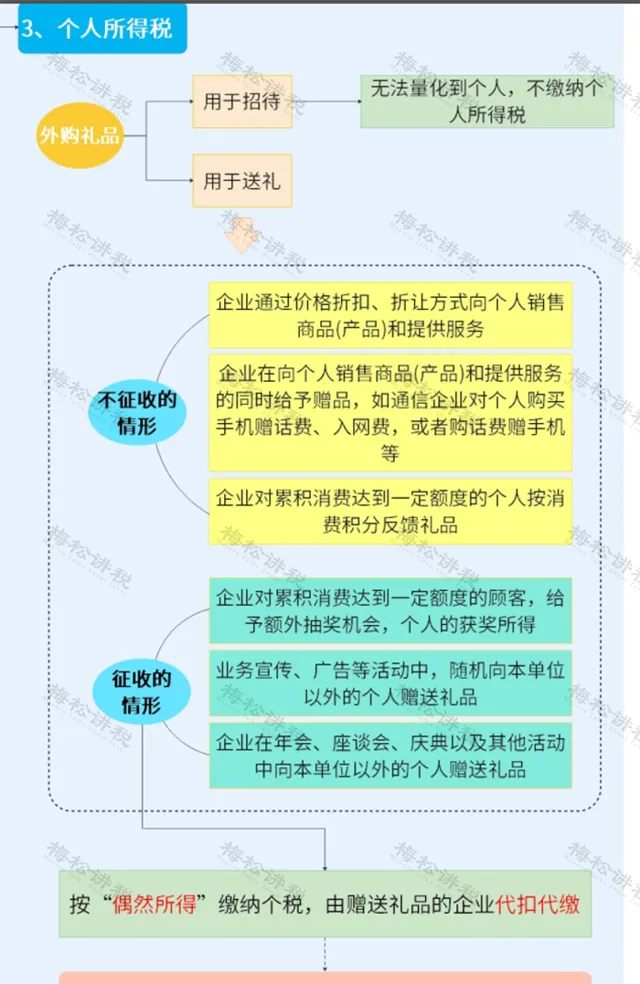

3、 个人所得税的处理

0 3

公司购买茅台酒

是否可以作为固定资产核算?

小编在12366上也看到一个有意思的提问:

「 抖音上有人说,公司买茅台酒可以作为固定资产,低于 500万元可以加速折旧抵扣当年的所得税,请问买500万的茅台酒可以作为公司的固定资产吗? 」

针对这个问题,税局进行了回复:

一、如果购买茅台的目的是为了保值并转卖,茅台酒是公司的存货,而非固定资产,在没有销售之前应该在库存商品中核算,不能税前扣除。

二、如果购买茅台的目的是为了宴请客户,在实际消费的时候应该记入业务招待费,按业务招待费的税前扣除标准来扣除。

这两种用途是合乎情理的,记账也是符合会计核算规定的。

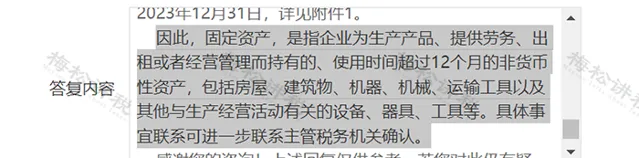

从固定资产的定义中可知,固定资产有三个特点: 一是非货币资产;二是使用时间超过 12个月;三是为生产产品、提供劳务、出租或者经营管理而持有的。

对照一下,茅台酒符合第一个特点是非货币资产,但不符合第二个特点,它是可以存放超过12个月,但不是使用时间超过12个月;更不符合第三个特点,也就是持有目的,不是为生产产品、提供劳务、出租或者经营管理而持有的。

据此可以判断出, 茅台酒不是固定资产。

( PS:有一说一,就算500万以下固定资产可以抵税,但是哪个企业可以一次性购买500万价值的茅台酒?难道茅台酒不是限购的吗?)

0 4

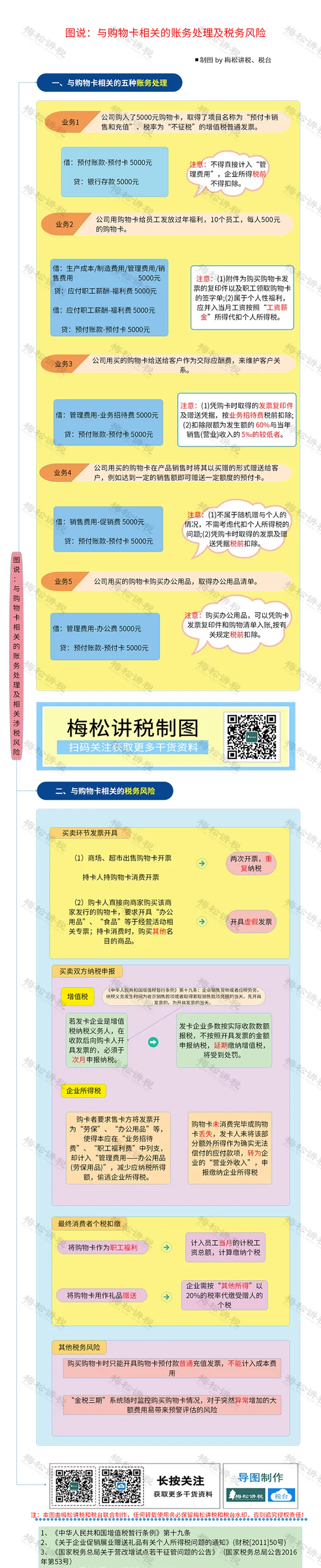

公司购买购物卡

如何账务处理?有何税务风险?

注: 本文由梅松讲税出品。 梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括: 文章、课程、图片、图书 等 。

往期推荐

01

02

03

来 源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人整理发布