▲ 点击上方「会计说」关注公众号,每日精彩干货

公司员工体检,会计核算做对了吗?工作中经常会遇到一些个人抬头的发票,发票抬头是个人而不是公司的到底能不能报销?能不能税前扣除?赶紧跟着税政君一起来看看吧!

公司报销员工体检费

属于「职工福利费」吗?

不一定。

职工体检费,要区分为两种情况: 福利性质和非福利性质 。

一、福利性质的体检费

福利性质的体检,就是企业员工人人均可享受,完全就是一种福利待遇,跟具体的工作岗位等没有直接的关系。

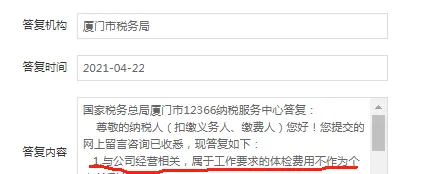

根据税务局的回复: 这种情况下的体检费,应归入「职工福利费」。

具体分录如下:

1、账务处理

借:管理费用-职工福利费用

贷:应付职工薪酬-职工福利费用

付款:

借:应付职工薪酬-职工福利费用

贷:银行存款/现金。

2、企税税前扣除

在工资薪金支出总额的14%以内限额扣除。

3、个税缴纳问题

计入「工资薪金」总额,由单位负责代扣代缴个税。

二、非福利性质的体检费

包括职业病防治体检、职业健康体检(办理健康证)等,因为特殊的工作岗位或工作环境等,法律法规要求对这些职工必须定期或不定期进行的体检。

这类体检的费用支出,属于劳动保护费或企业证照办理费用等。

1、账务处理:

借:管理费用—劳动保护费

应交税费—应交增值税(进项税额)(如有的话)

贷:银行存款

2、企税税前扣除:

根据【企业所得税法实施条例】第四十八条规定,企业发生的合理的劳动保护支出,准予全额扣除。

3、个税缴纳问题:

员工体检费属于劳动保护费的,一般不计缴个税。

Ps.这周抽空更新了一版 【会计分录大全】 ,无偿分享给大家。

【 【会计分录大全】领取 】

扫码回复「 256 」

即可免费领取↓

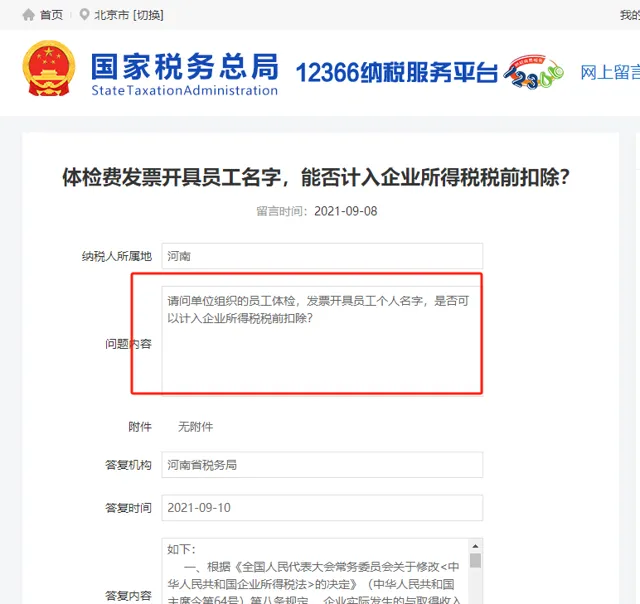

个人抬头的体检费可以税前扣除吗?

政策依据:【企业所得税法】第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

因此,员工到医疗机构体检费票据抬头是个人名字的,可以税前扣除。

这6种个人抬头发票

也可税前扣除

税政君列举以下几种比较常见的个人抬头发票可税前抵扣的情况:

1.医药费票据

个人抬头的医药费要想在所得税前扣除,必须满足三个条件:

(1)必须是公司的职工

(2)必须是企业实际发生的支出

(3)单位没有实行医疗统筹

2.员工入职前到医疗机构体检费票据

如果公司承担员工的入职体检费用,应按福利费入账并获得企业经营有关的其他材料去充分证明。具体分录如下:

计提:

借:管理费用-员工体检

贷:应付职工薪酬-福利费用

付款:

借:应付职工薪酬-福利费用

贷:银行存款/现金。

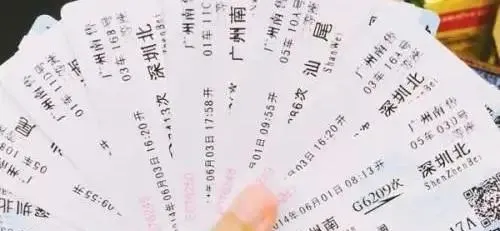

3.为因公出差的员工报销,个人抬头的财政收据的签证费、机票和火车票、出差途中的人身意外保险费

这一类个人抬头发票是由于客观原因造成的,是实名制的票据。员工在税前扣除时还需要提供能证明差旅费真实发生的相关材料,如出差人员姓名、时间、地点、出差目的、支付凭证等。

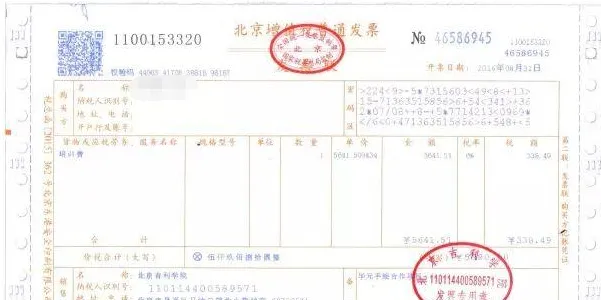

4. 属于职工教育经费范围的职业资格认证费用

职工教育经费范围包括:

(1)上岗和转岗培训;

(2)各类岗位适应性培训;

(3)岗位培训、职业技术等级培训、高技能人才培训;

(4)专业技术人员继续教育;

(5)特种作业人员培训;

(6)企业组织的职工外送培训的经费支出;

(7)职工参加的职业技能鉴定、职业资格认证等经费支出;

(8)购置教学设备与设施;

(9)职工岗位自学成材奖励费用;

(10)职工教育培训管理费用;

(11)有关职工教育的其他开支。

5.允许税前扣除的外籍个人的住房补贴 ,员工凭发票实报实销,但由员工个人与业主签订租赁合同,为个人抬头发票。

只有外籍个人实报实销的形式才允许税前抵扣,需要注意的是非外籍员工的报销是不允许的。

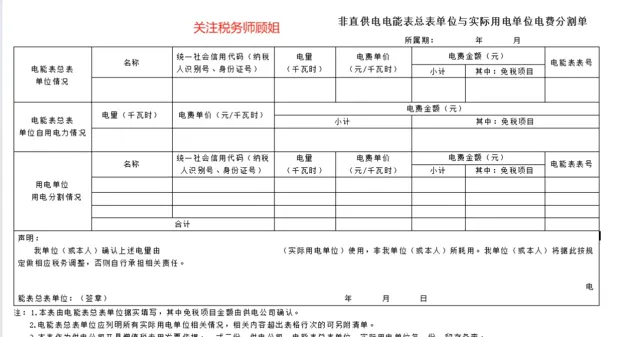

六、水电费

大部分企业是无法取得发票的,针对这种特殊情况,根据(税务总局公告2018年第28号)第十九条规定,企业租用(包括企业作为单一承租方租用)办公、生产用房等资产发生的水、电、燃气、冷气、暖气、通讯线路、有线电视、网络等费用,出租方采取分摊方式的,企业以出租方开具的其他外部凭证作为税前扣除凭证。

其中,其他凭证包括但不限于出租方支付水电费取得发票复印件、出租方出具水电费分割单或确认单、出租方支付水电费的凭证及房租协议等。

税政君提醒:建筑企业使用甲方水电,没有取得发票不可以使用分割单!

注意:其实不限于上述六类,具体问题相结合的具体分析。

ps.在费用报销中,若流程审批复杂,会影响财务人员的工作效率,所以费用报销制度的制定非常重要,下面给大家分享一份 财务报销制度及报销流程 , 现在免费送给大家了,无需邀请直接领取哈↓

扫码回复「 256 」

即可免费领取↓

注意!这7种个人抬头发票

不可以税前扣除

一、个人付款,实际是公司租房办公取得的租金

建议:

应把发票退回,重新开具公司抬头的发票,不能重新开具发票的,作纳税调增处理。

二、非外籍员工报销的租金

建议:

企业以多发工资的形式补贴,可以税前扣除,不需要发票;或者直接以该公司名义租房,提供集体宿舍。

三、餐费

提示:

(1)只能开具公司抬头才可以税前扣除,注意开具时索取普通发票,即使取得专用发票,进项税也不允许抵扣。

(2)企业要正确区分是员工餐费(计入职工福利费,税前扣除标准不能超过工资总额的14%),还是招待客户餐费(计入业务招待费,税前扣除受双限制(60%、5‰))。

四、住宿费

提示:

只能开具公司抬头才可以税前扣除,注意开具时索取增值税专用发票,可以抵扣进项税。

五、电话费

建议:

(1)公司可以统一办理电话卡,开具公司抬头的发票,可以税前扣除。

(2)公司也可以将电话费以通讯费补贴的形式并入工资计缴个税(部分省份有公务话费的免税额度,具体咨询当地税务局),不需要提供发票,也可以税前扣除。

六、加油票

建议:

签订私车公用的租赁合同,并在合同中约定加油费等由公司承担,可以税前扣除,允许扣除的前提是加油费必须开具公司抬头。

七、车辆保险费

提示:

车辆保险费只能 开具个人抬头,属于应由个人负担的费用,即使合同约定可以由企业承担,也不能税前扣除,汇算清缴时做纳税调增。

▎本文来源:本文由会计说整理推送,素材来源:会计学苑、注册会计师、中注协官网,若需转载或引用请后台回复「转载」!©会计说保留所有权。