咨詢費不是有發票就能入賬的,一不小心就引來稅局的追查!來看看下邊的案例和給大家的提示!

0 1

大額咨詢費入賬

被稅局追查!

案例 一 : 某市稅局在發票協查中查到受票方從新疆一公司取得400萬元咨詢費普通發票數張,並已經入賬。

借:管理費用-咨詢費400萬元

貸:銀行存款 400萬元

稅局質問該受票方企業負責人,400萬元咨詢費你到底咨詢的是什麽?

企業負責人答非所問、閃爍其詞。

經查:該公司采用假發票入賬、偽造銀行轉賬流水等方式,虛構與新疆企業的咨詢服務業務,虛列成本,偷逃企業所得稅。

針對該企業違法行為,稅務機關依法對其作出補繳稅款、加收滯納金並處1倍罰款共計200余萬元的處理決定。

案例二: 重慶市稅務機關在北京市稅務機關的大力協助下, 查實重慶F投資有限公司以虛構業務計畫、假發票入賬、虛增成本方式,隱匿收入1116萬元。 稽查人員審閱了重慶F公司的電子賬目,在分析管理費用時,一筆業務引起了稽查人員註意,企業2015年8月的7號憑證、22號憑證顯示,該企業透過銀行向北京X公司分別支付咨詢服務費400萬元、390萬元咨詢費。

企業為何要向X公司支付790萬元大額咨詢費?

稽查人員隨即要求重慶F公司提供這兩套憑證及附後的詳細原始附件資料。

審閱原始附件發現: 790萬元服務費由9張增值稅普通發票組成,由北京X公司於2015年8月26日開具,憑證附件的銀行轉賬支票存根聯表明,重慶F公司於8月31日將790萬元匯入了北京X公司帳戶。

對於這項支出,重慶F公司的解釋是,因為北京X公司為其策劃並代理了一個借款業務計畫,這是按照市場行情向其支付的中介服務費。稽查人員沒有輕信對方的解釋,繼續對業務各方資訊進行稽核分析。

經查,重慶F公司采用假發票入賬、偽造銀行轉賬存根等方式,虛構與北京三家企業的咨詢服務業務,虛列成本,共隱匿收入1116萬元。

針對該企業違法行為,稅務機關依法對其作出補繳稅款、加收滯納金並處1倍罰款共計760余萬元的處理決定。

02

稅務局是怎麽知道

我們企業有大額咨詢費?

咨詢費具體如何確定?

所謂的咨詢費,就是指委托人在相關事項從咨詢或公司獲得意見或建議的報酬。比如某企業向稅務師咨詢稅務籌劃相關方案而支付的咨詢費。一般都是相關專業人士或機構作以相對應的咨詢。

根據企業所得稅的相關規定,咨詢費可以全額稅前扣除。然而,咨詢費存在業務易虛構、真實性難以判斷的客觀情況,導致咨詢費成為虛開發票的重災區。

如果大額咨詢費難以提供完整的資料,無法證實業務真實性,就很容易引起稅務稽查人員的質疑。

很多企業,覺得咨詢費是服務費,只要做到合約流、發票流、資金流一致,即便稅局查,也沒啥問題。真的是這樣嗎?

很顯然這種想法是錯誤的,只要開了大額咨詢發票,或者企業申報了大額咨詢費,稅務局第一時間系統會亮紅燈,因為在以往的稅務稽查案件中,十有八九大額咨詢費都是虛構的。

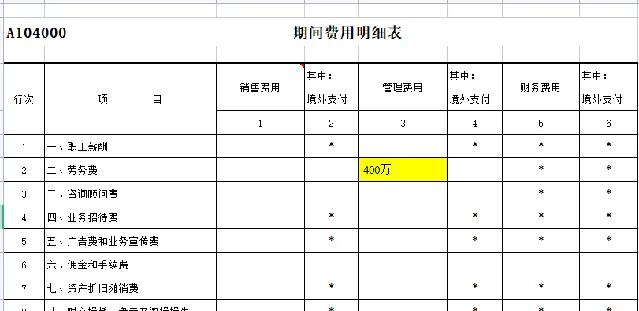

例如,某公司2023年發生咨詢費400萬已入賬如下:

借:管理費用——咨詢費 400萬元

貸:銀行存款 400萬元

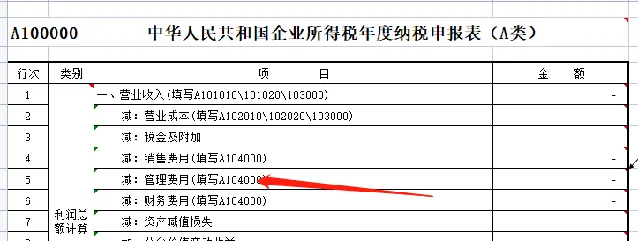

企業所得稅匯算清繳的時候,我們會申報 【A104000期間費用明細表】第3行「咨詢顧問費」400萬。企業所得稅匯算清繳申報後,稅局很可能系統會預警。

這種情況下,稅務局質問企業,「你這400萬的咨詢費,到底咨詢的是什麽?」企業負責人既沒辦法提供有效的合約,也無法陳述咨詢服務費發生的合理性,支支吾吾,閃爍其詞的話,稅局就會把企業列為重點核查物件。

很多小夥伴可能會說,我們企業在做匯算清繳時,不申報期間明細表,是不是稅務局就不會查我們了。

小編很遺憾的告訴大家,並不是的,如果不 申報期間費用明細表,稅務局會比對隨【企業所得稅申報表】報送的【A100000主表】中「管理費用」的金額。如果這個管理費用占比過高,也會出現預警。

03

大額咨詢費入賬

註意3點

1、公司發生大額咨詢費支出,應簽訂相應合約

畢竟咨詢服務不是有形的貨物,看不見、摸不著,大額咨詢費很容易引起稅務局關註。所以,一旦有大額咨詢費,企業應自查。

是否與提供服務方簽訂規範的業務合約,合約中是否明確列明收費標準、咨詢服務內容、發生爭議解決辦法等 。但很多企業的大額咨詢費,只有簡單的發票和銀行轉賬記錄,缺乏其他資料,根本無法證明業務的真實性。這個時候,稅務局說你接受虛開的咨詢費,你跳進黃河也洗不清了。

2、公司發生大額咨詢費支出,應註意與規模相匹配

有些企業明明規模很小,每個月銷售額也就60、70萬,但是每個月總有那麽20、30萬的咨詢費支出,這就需要打個問號了。大額咨詢服務費加企業日常房租、水電費辦公用品等支出,企業剛好不怎麽交增值稅。另外所得稅這塊加上人員薪資的抵扣,那這個企業還賺錢嗎?

很多企業到了月底,因大量缺票,會從」兄弟公司「弄點發票過來抵扣進項,可能1個月不會被稅務局發現;2個月也是風平浪靜;3個月也是依然安全......久而久之,財務就會潛意識裏接受這種虛開行為!

最後被稅務局稽查,也是遲早的事!

3、公司發生大額咨詢費支出,應關註提供服務方的專業資質、業務相關性。

財務在收到大額咨詢服務費發票以後,不要急著入賬,一定要比稅務局還慎重,要保持著稅務局核查企業的警覺性。 重點關註提供服務單位的專業資質、人員的專業技術水平, 另外檢視對方經營範圍是否有相關的領域。

如果提供發票的單位跟咨詢業務毫不沾邊,也基本沒有專業技術人員,那這個咨詢服務費搞不好就是老板找人買來的發票,老板不想讓你知道而已。

04

企業入賬咨詢費

應附哪些原始憑證?

對於企業大額費用的支出,原始憑證應當完整齊全,建議附有以下相關單據:

1、咨詢費的發票;

2、咨詢合約或者協定;

3、咨詢計畫內部立項書或者內部會議紀要;

4、銀行付款流水;

5、企業付款審批單;

6、咨詢成果報告;

7、咨詢記錄或者痕跡;

8、咨詢計畫驗收單;

9、其他相關資料等。

提醒一:

一項費用能否在企業所得稅前扣除,不僅僅是看證據鏈的表象,更看重的是業務背後的實質,一張發票並不足以支撐業務的真實合理,因此業務的實質性測驗至關重要。

提醒二:

任何業務從始至終均要形成一個閉環,比如咨詢費,開始要有合約協定、過程要有咨詢痕跡、結束要有咨詢成果或者驗收。

05

最後提醒!

發票入賬時,遠離發票涉稅風險

這8項內容會計要牢記!

往期推薦

01

02

03

來 源: 財務第一教室,稅務大講堂,梅松講稅,稅台,稅務經理人, 財務經理人,稅務師顧姐 整理釋出