马上清明节就要到了,打工人可以放假3天,是不是想想都开心~~~开心之余,财务关于车票的报销、抵扣、入账千万别弄错,否则…

0 1

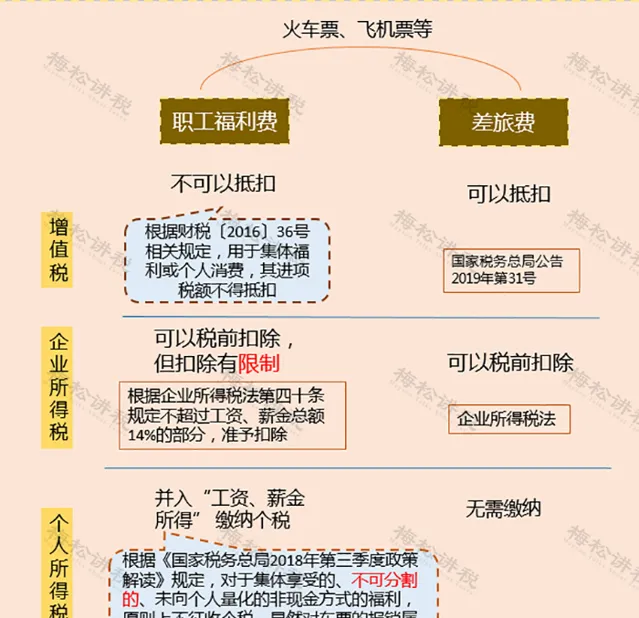

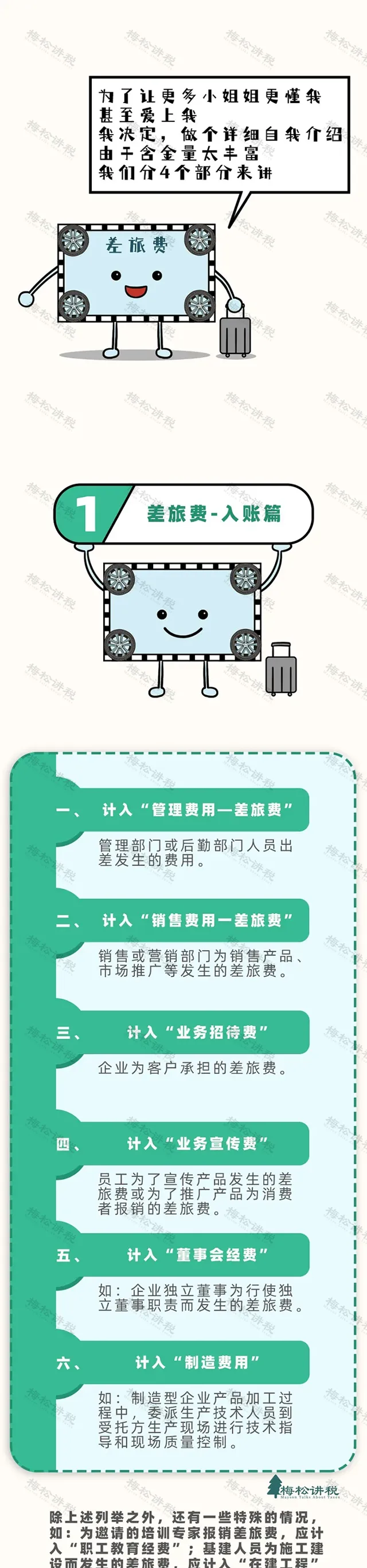

车票入 「福利费」or「差旅费」

别傻傻分不清 !

「福利费」和「差旅费」,是财务在日常工作中会经常接触的两个科目。两个科目的区别其实并不难区分,但,经常有些财务很「聪明」 ,把本应该计入职工福利费的费用计入差旅费。

为什么会这么做呢?我们先看一下两者的涉税分析。

通过以上分析就不难理解有些会计为什么喜欢入差旅费不入职工福利费了吧。例如,老板员工旅游的费用,回家探亲的费用等等错误的计入差旅费。

当然也存在一些会计对政策的理解认识不足,造成错误。虽然不是主观故意,但也存在极大的风险。

0 2

当心!车票入账的 7大误区

案例 1 :公司员工做火车回家探亲发生的车票费用1000元;

误区一 :车票都入 「差旅费」

借:管理费用-差旅费 917.43

应交税费-应交增值税(进项税)82.57

贷:现金/银行存款 1000

错误: 应计入职工福利费,进项税不允许抵扣。

误区二: 进项税 =按票面金额 税率

假设:上述案例属于出差期间产生的差旅费

借:管理费用-差旅费 1000

应交税费-应交增值税(进项税)90

贷:现金/银行存款 1090

错误: 其进项税计算错误,进项税=进项税额=票面金额÷(1+9%)×9%

误区三: 车票入 「福利费」可以抵扣进项税

借:应付职工薪酬-福利费 917.43

应交税费-应交增值税(进项税)82.57

贷:现金/银行存款 1000

结转:借:管理费用-福利费 917.43

贷:应付职工薪酬-福利费 917.43

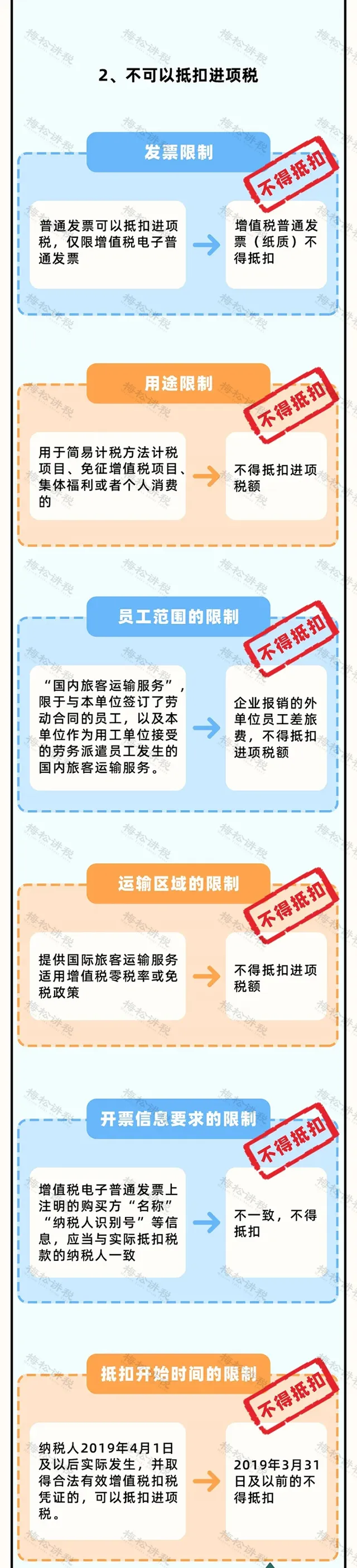

错误: 根据财税〔2016〕36号文规定,用于集体福利或个人消费,其进项税额不得抵扣,如果已经抵扣作转出处理 。

案例 2 :公司为客户报销来往机票,金额1470元(票价1320元、燃油附加费(YQ)100元和民航发展基金(CN)50元)

误区四:给客户报销的机票可以抵扣进项税

借:管理费用-业务招待费 1352.75

应交税费-应交增值税(进项税)117.25

贷:现金/银行存款 1470

错误: 根据国家税务总局公告2019年第31号文规定,只有是与本单位签订了劳动合同的员工或本单位作为用工单位接受的劳务派遣员工发生的国内运输服务,才可以抵扣进项税。

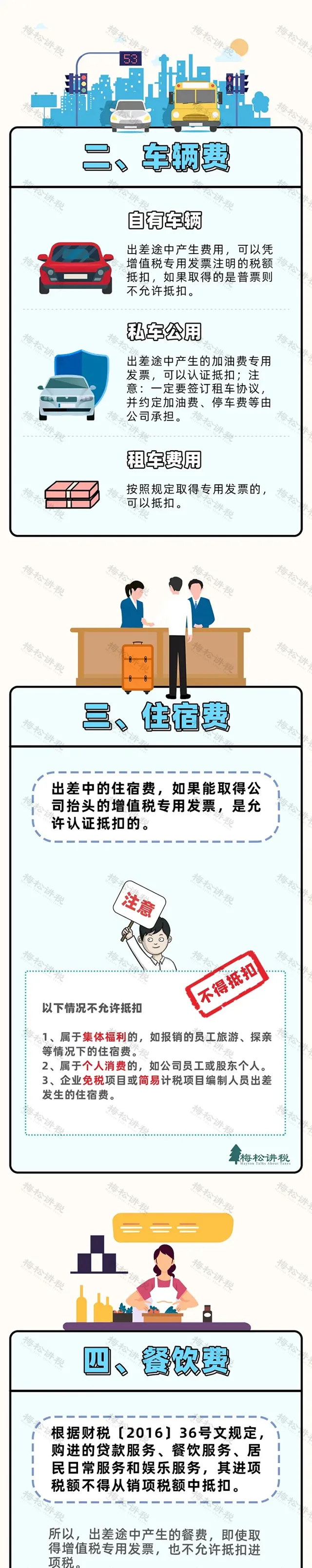

误区五:飞机票的进项税 =票面金额÷(1+9%)×9%

假设,案例2的机票是本公司员工出差产生的

借:管理费用-差旅费 1348.62

应交税费-应交增值税(进项税)121.38

贷:现金/银行存款 1470

错误: 航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%,不包含民航发展基金。

误区六:国内国际机票都可以抵扣

假设,案例2是本公司员工去境外所产生的

借:管理费用-差旅费 1352.75

应交税费-应交增值税(进项税)117.25

贷:现金/银行存款 1470

错误: 根据国家税务总局公告2019年第31号文规定,属于国内旅客运输服务,其进项税可以抵扣。所以,国际机票不可以抵扣进项税。

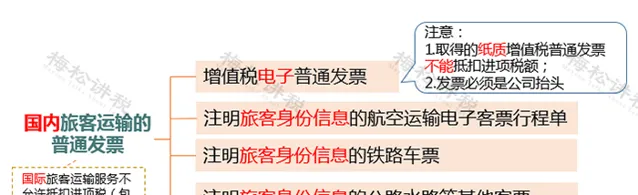

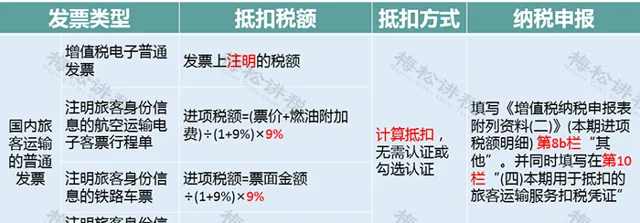

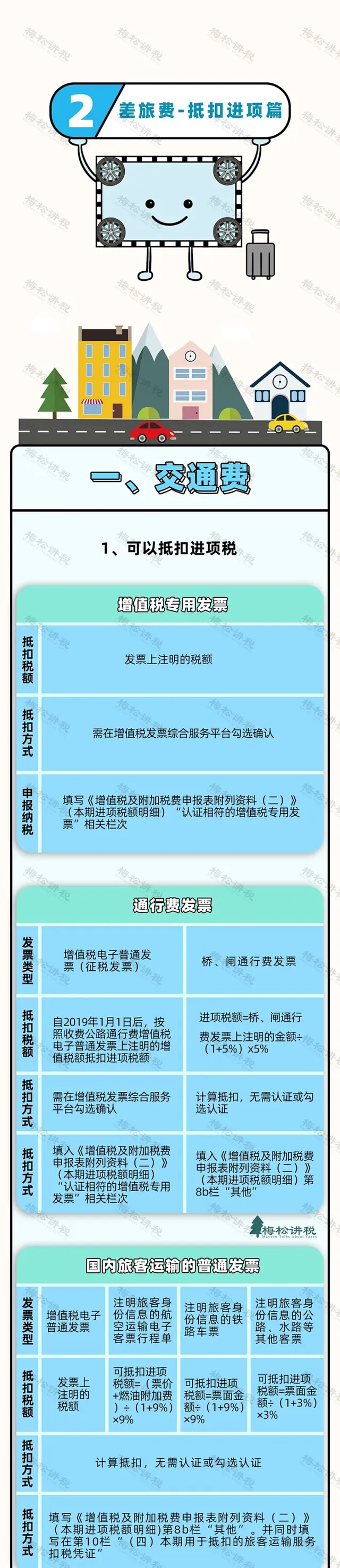

误区七:出差产生的车票都可以抵扣进项税

并不是所有的车票都可以抵扣进项税,如客运定额发票、出租车卷式发票。下面我们总结了4种符合抵扣的车票:

总结: 车票可以抵扣,必须同时满足:

1. 报销人员是与本单位签订了劳动合同的员工或本单位作为用工单位接受的劳务派遣员工;

2. 属于国内旅客运输服务;

3. 用于生产经营所需。

0 3

小失误,大风险

这样操作 =引火上身

有些会计认为车票报销金额小,即使误入到差旅费也不会有啥大问题。这样想就大错特错了~~~ 金税三期大数据比对分析,一旦异常企业会被稽查,而车票飞机票等又是稽查的重点 。

一旦被查,进项税转出、纳税调增是小事,还要缴纳滞纳金、面临税务行政罚款,如果构成犯罪,可能会追究刑事责任。在此提醒劝告会计,切勿因小失大, 现实名报税,企业有问题,会计也逃不了。且国家对偷逃税无限期追征,不管过去多少年,都有可能被揪出来。

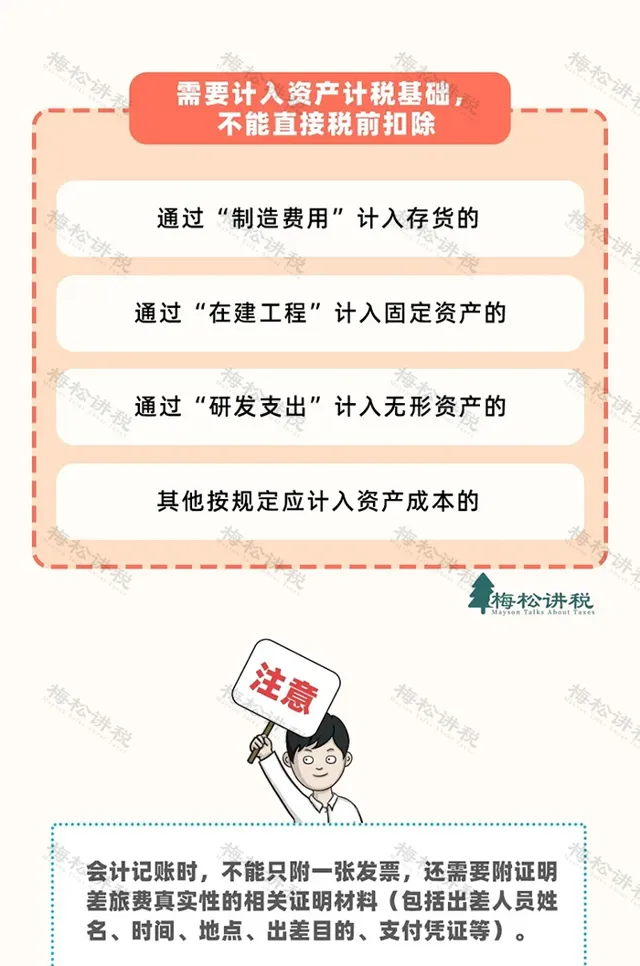

如果确实是因为因公出差产生的火车票、飞机票等,正常列入差旅费即可,但一定要注意后附一些能够证明差旅费的真实性材料,例如,出差人员姓名、时间、地点、出差目的、支付凭证等等。

0 4

差旅费如何入账?

今天起,就按这个来!

注: 本文由梅松讲税出品。 梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括: 文章、课程、图片、图书 等 。

往期推荐

01

02

03

来 源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人整理发布