残保金申报已经开始了,小伙伴们千万要关注!

1

残保金申报开始!

进入6月,多地税务局提醒大家开始申报2023年度残保金。不同地区申报开始时间和截止时间不一样,纳税人要及时关注。

一、贵州省

残保金申报期限为: 2024年5月1日-9月30日

二、江苏省

残保金申报期限为: 2024年6月1日—2024年6月30日

除了以上两地税务局,上海、宁波、武汉等地的也发文提示大家要申报残保金,小编在此提醒: 进入 6月,大部分地区的税务局都已经开始申报残保金,请大家务必关注当地税务局的通知,尽快申报!

另外,目前大多数地区都已经 上线了全国统一的电子税务局 , 申报界面和流程也发生了变化 ,小编给大家整理了具体的操作步骤。

2

新版电子税务局

如何申报残保金?

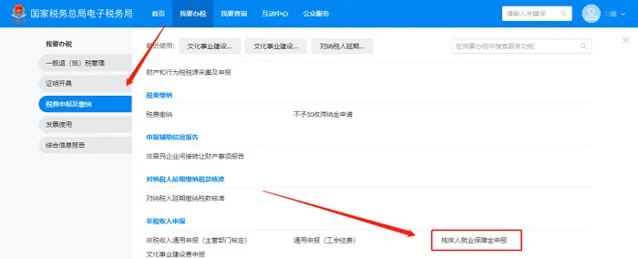

一、登录新电子税局后,点击【我要办税】 -【税费申报及缴纳】- 【非税收入申报】-【残疾人就业保障金申报】功能菜单进入申报页面。

1、 补录式申报模式:

(1)进入申报界面是默认为补录式申报,界面显示如下:

(1)纳税人如需进入申报表填表界面,点击「我要填表」,进入「填表式申报」页面。界面如下:

3

残保金有哪些优惠政策?

如何计算?

一、 2024年残保金优惠政策

1、在职职工人数在 30人(含)以下的企业,免征残疾人就业保障金 。

2、残疾人 就业比例≥1% ,(且低于所在地省、自治区、直辖市人民政府规定比例的),按规定 应缴费额的50%缴纳残疾人就业保障金 ;

3、残疾人 就业比例<1%,按规定应缴费额的90%缴纳残疾人就业保障金 。

执行期限自2023年1月1日起 至2027年12月31日 。

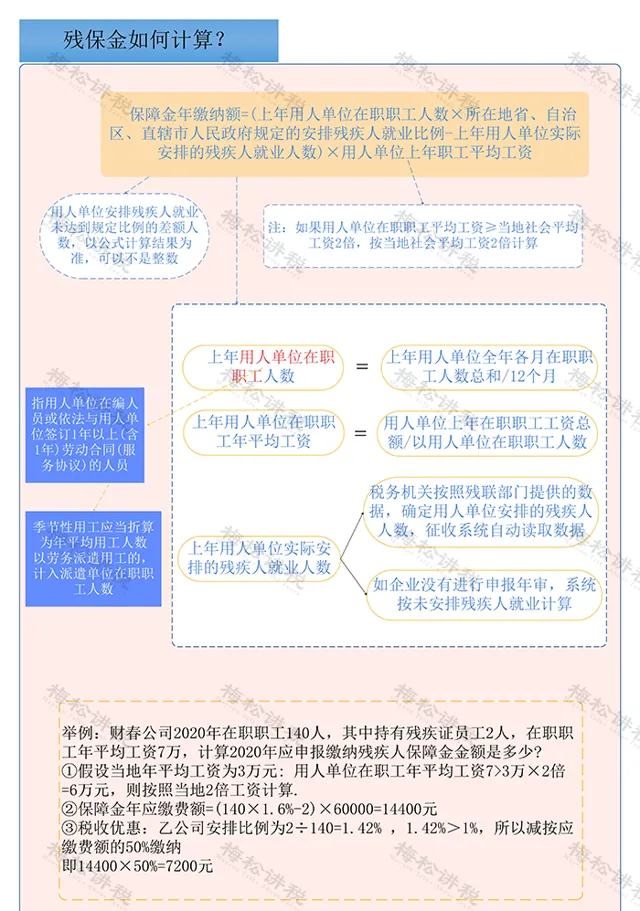

二、如何计算残保金?

4

残保金如何做账?

1、计提残疾人就业保障金

借:管理费用

贷:应交税费—应交残疾人就业保障金/其他应付款-残保金

注:财政部会计司明确,企业根据【残疾人就业保障金征收使用管理办法】(财税〔2015〕72号)的规定,应缴纳的残疾人就业保障金,应当计入「管理费用」科目。

2、缴纳残疾人就业保障金

借:应交税费—应交残疾人就业保障金/其他应付款-残保金

贷:银行存款

3、延期缴纳所支付的滞纳金

借:营业外支出

贷:银行存款

注:财政部会计司明确,企业未按规定缴纳残疾人就业保障金,按规定缴纳的滞纳金,计入「营业外支出」科目。

4、残保金减免的会计处理

借:应交税费—应缴残疾人就业保障金/其他应付款-残保金

贷:管理费用

5、残保金返还的会计处理

借:银行存款

贷:其他收益(小企业会计准则计入「营业外收入」)

5

残保金常见五大问题

问题一:企业在什么情况下残疾人就业保障金不需要缴纳?

答:

残疾人保障金,这2种情况下的企业不用缴纳!

情况一:

如果你的企业安排残疾人就业 达到本单位在职职工总数的1.5% ,就不用交残保金;如果达不到这个标准,就要交相应的残保金。

情况二:

工商注册登记未满3年、在职职工总数30人(含)以下的企业,可 在剩余时期内按规定免征 残疾人就业保障金

问题二:哪些因素影响残疾人就业保障金缴纳金额的多少?

答:

1.上年用人单位在职职工人数

用人单位在职职工,是指用人单位在编人员或依法与用人单位签订 1年以上(含1年)劳动合同 (服务协议)的人员。 季节性用工应当折算为年平均用工人数 。以劳务派遣用工的,计入派遣单位在职职工人数。用人单位依法以劳务派遣方式接受残疾人在本单位就业的,由派遣单位和接受单位通过签订协议的方式协商一致后,将残疾人数计入其中一方的实际安排残疾人就业人数和在职职工人数,不得重复计算。

2.上年用人单位在职职工年平均工资

用人单位在职职工年平均工资,按用人单位 上年在职职工工资总额除以用人单位在职职工人数 计算。用人单位上年在职职工年平均工资未超过当地社平工资2倍(含)的,按用人单位上年在职职工年平均计征保障金;超过当地社会平均工资2倍以上的,按当地社会平均工资2倍计征保障金。社会平均工资指企业所在地人力资源社会保障部门公布的全口径城镇单位就业人员平均工资。

在职职工工资总额是指用人单位实际发放给员工的工资薪金总和,不包括单位的职工福利费、职工教育经费、工会经费、「五险一金」和公车改革补贴 。

上年用人单位在职职工工资总额按照国家统计局有关文件规定口径计算,包括计时工资、计件工资、奖金、加班加点工资、津贴、补贴以及特殊情况下支付的工资等项目。

以上工资均为 税前工资 ,不是扣除个人所得税、保险和公积金后的实发数。

3.上年用人单位实际安排的残疾人就业人数

残疾人是指持有【 中华人民共和国残疾人证 】上注明属于视力残疾、听力残疾、言语残疾、肢体残疾、智力残疾、精神残疾和多重残疾的人员,或者持有【中华人民共和国残疾军人证】(1至8级)的人员。

用人单位将残疾人录用为在编人员或依法与就业年龄段内的残疾人签订 1年以上(含1年)劳动合同 (服务协议),且 实际支付的工资不低于 当地最低工资标准,并 足额缴纳社会保险 费的,方可计入用人单位所安排的残疾人就业人数。

没有购买社会保险的残疾人职工不能计入所安排残疾人就业人数。

问题三: 我们公司在各地都有分公司,每个分公司都不超30人,总分合计远超30人了,请问分公司是否有残保金优惠?

答:

由于各地分公司在职职工人数在30人(含)以下,因此 暂免征收 残疾人就业保障金。(2023年申报2022年残保金时可享受该优惠)

注意:

总分机构原则上应该分别在各自所在地的税局申报缴纳残疾人就业保障金。

问题四:若是企业未按规定缴纳残疾人就业保障金会有什么责任?

答:

用人单位不未按规定缴纳保障金的,税务机关应提交财政部门,由财政部门 予以警告,责令限期缴纳 。逾期仍不缴纳的,除补缴欠缴数额外,还应当自欠缴之日起, 按日加收5‰的滞纳金 。

对未按比例安排残疾人就业且 拒缴、少缴 残保金的用人单位,其失信行为将记入信用记录, 纳入全国信用信息共享平台 ,有的地区规定 不得参评 先进单位和文明单位,主要负责人不得参与评先选优等。

问题五:公司一直好多年亏损,残疾人就业保障金有减免吗?

答:

用人单位遇 不可抗力 自然灾害、 连续两年亏损 、 破产 或其他 突发事件 遭受重大直接经济损失等原因需要减免或者缓缴保障金的,应在办理年审时,向负责本单位年审的残疾人就业服务机构 申请减免或者缓缴保障金 。残疾人就业服务机构接到申请减免或者缓缴保障金之日起30日内作出批复。用人单位申请时应提供书面申请报告、重大经济损失的相关证明,以及本单位审计报告和会计年报等相关材料。

用人单位申请保障金的 缓缴期限最长不得超过6个月 ; 减缴数额不得超过1年的保障金应缴额 ;已进入破产程序或已办理歇业手续的用人单位,可申请免缴保障金。

申请减免缓缴保障金的用人单位应于 每年5月底前 持书面申请报告、遭受灾害有效证明(由新闻媒体、保险公司、政府相关行政部门出具)、财务会计报告(由会计师事务所出具)等材料向主管税务机关同级财政部门提出申请,财政部门按用人单位所属级次的权限进行审批,并在6月底前将审批结果反馈主管税务机关,进行数据更新和征缴保障金。

批准减免或者缓缴保障金的用人单位名单,应当每年公告一次。公告内容应当包括批准机关、批准文号、批准减免或缓缴保障金的主要理由等。

注: 本文由梅松讲税出品。 梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括: 文章、课程、图片、图书 等 。

往期推荐

01

02

03

来 源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人整理发布