快来一起看看税务局是如何答复的!

01

业务招待费进项税额必须转出吗?

税局回复了!

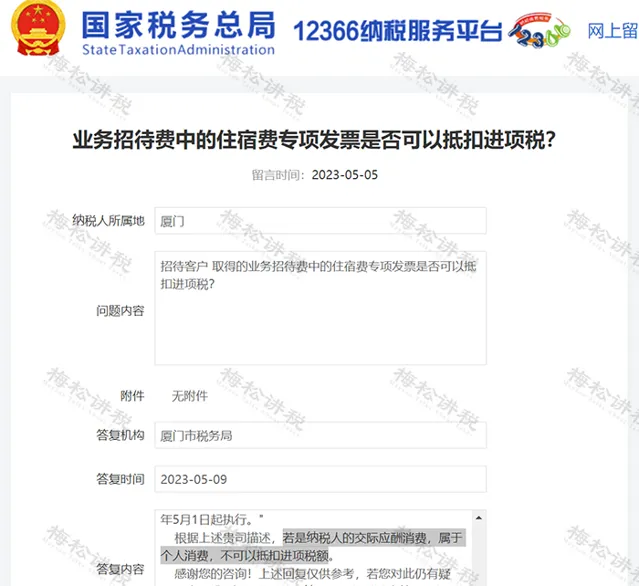

问题内容: 招待客户,取得的业务招待费中的住宿费专用发票是否可以抵扣进项税? |

税局回复: 根据【财政部 国家税务总局关于全面推开营业税改征增值税试点的通知】(财税〔2016〕36号)文件附件一【营业税改征增值税试点实施办法】规定:"第二十七条 下列项目的进项税额不得从销项税额中抵扣 :(一)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。其中涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动产。 纳税人的交际应酬消费属于个人消费。 ...... (六)购进的贷款服务、餐饮服务、居民日常服务和娱乐服务。 (七)财政部和国家税务总局规定的其他情形。 本条第(四)项、第(五)项所称货物,是指构成不动产实体的材料和设备,包括建筑装饰材料和给排水、采暖、卫生、通风、照明、通讯、煤气、消防、中央空调、电梯、电气、智能化楼宇设备及配套设施。 ...... 本通知附件规定的内容,除另有规定执行时间外,自2016年5月1日起执行。" 根据上述贵司描述, 若是纳税人的交际应酬消费,属于个人消费,不可以抵扣进项税额。 |

给大家总结一下就是:

1、 企业一般意义上的 「业务招待费」 可能包括生产经营需要的宴请、旅游景点参观、娱乐、以及住宿费用等,这些基本属于是「交际应酬费」, 相关专票的进项税额不能抵扣,只能做转出;

2、 企业如果负担的其他企业员工的差旅费,能不能抵扣进项税要综合业务的性质判断:

比如,A公司聘请B公司的员工维修一项机器设备,B公司员工因此产生的住宿费用由A公司负责,该项费用企业列入业务招待费,此时的住宿费非交际应酬性消费而属于生产性支出,可以抵扣进项税。

3、 企业应严格区分业务招待费和会议费,不得将业务招待费内容计入会议费税前列支和抵扣 ,会议费正常情况下需要提供会议时间地点人员、会议记录等材料作为税前扣除的辅助材料,同时其符合上述情况的会议费不属于交际应酬费范畴可以进项抵扣。

02

业务招待费税前扣除标准

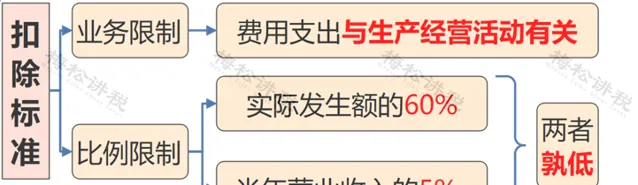

根据 第四十三条的规定:

企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

除了上述基本规定外,还有2项特殊规定:

(1)根据 第八条的规定:

对 从事股权投资业务的企业 (包括集团公司总部、创业投资企业等),其从被投资企业所分配的股息、红利以及股权转让收入, 可以按规定的比例计算 业务招待费扣除限额。

(2)根据 的规定:

企业在 筹建期间 发生的与筹办活动有关的 业务招待费 支出,可按 实际发生额的60% 计入企业筹办费,并按有关规定在税前扣除;发生的 广告费和业务宣传费 ,可按 实际发生额 计入企业筹办费,并按有关规定在税前扣除。

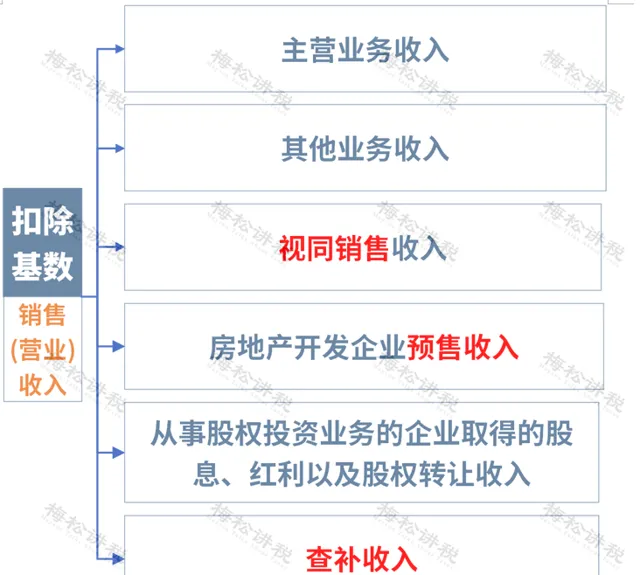

作为业务招待费扣除基数的销售(营业)收入包括哪些呢?

03

注意!

业务招待费常见10个涉税误区

1 、用于业务招待费的礼品,未做增值税视同销售处理

根据 第四条规定:单位或者个体工商户将 自产 、 委托加工 或者 购进的 货物 无偿赠送 其他单位或者个人的行为, 视同销售货物 。

2 、未将视同销售收入计入业务招待费扣除基数

根据 第一条规定:企业在计算业务招待费、广告费和业务宣传费等费用 扣除限额 时,其 销售(营业)收入额应包括 【中华人民共和国企业所得税法实施条例】第二十五条规定的 视同销售(营业)收入额 。

企业在计算销售收入是未计算视同销售收入,则很有可能导致当年业务招待费扣除限额降低,导致企业多缴企业所得税。

3、将所有的餐费计入业务招待费中

很多企业只要见到餐费,就二话不说直接计入到「业务招待费」。根据我们上面所说, 并非所有餐费都属于业务招待费 ,而是需要做好区分,以免导致企业多缴企业所得税。

但是我们将餐费计入其他科目时,一定要注意留存好相应的材料,证明业务的真实,否则,实务中,税务检查时可能会面临纳税调增的问题。

4、将业务招待费计入其他科目

实务中,往往有很多企业为了能够不受到招待费限额的限制,选择将招待费计入到其他科目之中,以此来达到全额扣除的目的。对于这种情况,检查的时候只要翻阅凭证就很容易被发现,因此奉劝大家不要如此操作!

5、将与生产经营活动无关的费用计入业务招待费

根据企业所得税税前扣除的原则,费用的支出首先必须是 与企业生产经营相关的 ,因此,对于那些与企业生产经营 无关的 费用,是 不能税前扣除 的。

现实中不乏企业直接给领导购物的情况,但是如果为领导购买的东西,与企业的生产经营无关的话,那么就不能税前扣除。

6、取得不合规的招待费发票

如果公司外购礼品用于招待,务必取得 公司抬头的发票 。如果个人垫资购买,开具的是个人抬头的发票,或者无法取得发票只有收款凭证的,往往也不能税前扣除。

7、实际发生的业务招待费才能税前扣除

业务招待费据实限额扣除,只有 实际发生的 费用,才能够扣除,而不是按照限额直接计算扣除。

除此以外,对于 无法证明真实性的 业务招待费,也 不得扣除 。

8、非从事投资业务的企业,股息、红利和股权转让所得不作为基数

从事投资业务的企业,其业务招待费的扣除基数之所以包括股息、红利和股权转让所得,是因为此类公司取得的上述分红和转让所得 属于其营业收入 ,而对于其他企业来说,上述所得并非营业收入。

而对于所有企业来说, 按权益法核算的账面投资收益 ,以及 按公允价值计量金额资产的公允价值变动 等, 均不作为 业务招待费的扣除基数。

9、业务招待费未单独核算,导致不能准确确定金额的,税局根据相关法规规定, 有权按合理方法进行核定 。

10、未代扣代缴个人所得税

根据 第三条规定:

企业在年会、座谈会、庆典以及其他活动中向 本单位以外的个人 赠送礼品,个人取得的礼品收入,按照「 偶然所得 」项目计算缴纳个人所得税,但企业赠送的具有价格折扣或折让性质的消费券、代金券、抵用券、优惠券等礼品除外。

比如说企业年会上,对其客户及供应商代表等赠送的小礼物,都属于「偶然所得」,是需要 代扣代缴个人所得税 的。

04

业务招待费常见问题解答

1、公司与客户一同出差考察,为客户报销的机票等费用是否允许税前扣除?

答:公司与客户一同出差考察,为客户报销的机票等费用,属于与企业生产经营相关的支出, 允许税前限额扣除 。但是,取得的机票等, 不得抵扣进项税 。

2、分支机构的业务招待费的扣除额如何计算?

答:根据【企业所得税法】第十五条规定,居民企业在中国境内设立不就有法人资格营业机构的, 应当汇总计算 并缴纳企业所得税。因此,公司应该按照总分机构实现的收入总额,乘以相应比例进行计算扣除限额。

3、公司同时投资了两家子公司,当年的主营业务收入为销售产品收入,请问,从子公司分回的投资收益,可以计算业务招待费扣除限额吗?

答:根据【国家税务总局关于贯彻落实企业所得税法若干税收问题的通知】(国税函〔2010〕79号)规定,对 从事股权投资业务的企业 (包括集团公司总部、创业投资企业等),其从被投资企业所分配的股息、红利以及股权转让收入,可以按规定的比例计算业务招待费扣除限额。如果公司不属于这类企业,从子公司分回的投资收益不能计算业务招待费扣除限额。

4、我们单位主营业务是投资理财,通过购买理财产品获取的收益均按规定计入了投资收益科目,故营业收入科目期末余额为0。想请问下这种情况下做所得税汇算时业务招待费如何抵扣?

答:一、根据【中华人民共和国企业所得税法实施条例】(中华人民共和国国务院令第512号)第四十三条规定,企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

二、根据【国家税务总局关于贯彻落实企业所得税法若干税收问题的通知】(国税函〔2010〕79号)第八条之规定,对从事股权投资业务的企业(包括集团公司总部、创业投资企业等),其从被投资企业所分配的股息、红利以及股权转让收入,可以按规定的比例计算业务招待费扣除限额。

因此,允许将投资收益作为计算业务招待费扣除限额的 仅限于从事股权投资业务的企业。若贵公司属于从事股权投资业务的企业,可以扣除;若不属于,则不能扣除 。

5、业务招待费后附哪些凭证是必需的?

答:凭证资料可以包括 发票、收据、销售账单、会计账目 等。比如,给客户业务员的礼品,大多数情况下并不能取得发票等特定凭证,但只要有接受礼品者的证明,并且接受礼品者与企业确实存在商业业务关系,即可承认该项支出的真实性。一般情况下,税法并不强迫企业在送给客户业务人员礼品时要求有关人员签字,但是,如果税务机关要求证明真实性,企业也可以事后追补 证据。

注: 本文由梅松讲税出品。 梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括: 文章、课程、图片、图书 等 。

往期推荐

01

02

03

来 源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人整理发布