往來賬長期掛賬,不僅有債務風險,還有稅務風險!如何正確處理呢?今天都給大家總結全了!

01

長期掛賬的其他應付款

「其他應付款」掛賬金額大、掛賬時間長成為稅務稽查的重點,原因有三點:

①企業隱瞞收入直接掛賬「其他應付款」;

②賬外經營隱瞞收入後借款經營透過「其他應付款」融通資金;

③取得虛開發票虛抵進項後資金回流掛賬「其他應付款」。

那麽應該如何處理呢?

北京市稅務局在【企業所得稅實務操作政策指引】中對該問題做出了解答,簡單來說:

對於企業存在的長期未支付款項,若稅務機關有確鑿證據,則會將該筆未付款項作為收入處理。反之,對於是確認收入還是繼續掛賬處理,則由企業自行決定。

一、及時歸還

如果賬上的資金充足,建議及時歸還,相應的賬務處理如下:

借:其他應付款

貸:銀行存款

二、債務豁免

豁免債務需要相應的證明材料:

相應的賬務處理如下:

借:其他應付款

貸:營業外收入

三、 三方協定平 帳

三方透過簽訂三方協定平賬,相互蓋章並簽字,必須是真實有證據資料方可操作,不可隨意對沖。簡單來說,真正存在三角債的情況下,才可以利用三方協定來平賬,否則不僅有債務風險,還有稅務風險。

借:其他應付款

貸:其他應收款/應收賬款

四、債轉股

1、股東的錢,可以將股東的債權轉為對公司的投資,相應的賬務處理如下:

借:其他應付款

貸:實收資本

2、不占股份的個人,債轉股則屬於增資擴股,相應的賬務處理如下:

借:其他應付款

貸:實收資本

資本公積

五 、更正錯帳

02

長期掛賬的其他應收款

其他應收款不是萬能的科目, 不是萬能垃圾桶 ,不是隨便都能計入的科目,主要包括的內容如下所示:

1 、 應收的各種賠償款和罰款。比如:企業遭受損失之後個人該賠償的金額或者保險公司應賠償的金額。

2 、 向員工代墊付的各種款項。

3 、 幫其他公司墊付的款項。

4 、 應收的出租包裝物租金。

5 、 給員工的備用金。比如:給公司采買人員一些固定金額的備用金;還有出差人員提前給的差旅費等。

6 、 公司支付的押金。比如:公司租入裝置和辦公場所、或者包裝物支付的押金。

7 、 預付賬款轉入或者其他的各種應收的款項。

對於長期未清理的余額,該怎麽清理呢?有以下建議:

1 、 先核對其他應收款的明細賬。

比如:

墊付員工的費用,和員工進行核對確認;和未提供發票的供應商核對發票金額;和關聯之間公司核對往來款項......具體事項,具體和目標人核對。

2 、 確定調整方案。

個人墊款催促還款;對供應商催促開具發票;關聯公司之間的往來款催促還款。

3 、 不能還款的,另設方法。

確定對方由於登出、吊銷等原因不能開具發票的,可以直接確認收入了;個人欠款就要一直催促還款;關聯公司之間的往來款,由於種種原因不能還款,可以簽署協定,和其他應付款(也欠關聯公司的金額)抵消。

4 、 一定要建立台賬,分析賬齡 ,定期清理,不要時間太長,一般不要超過三個月,因為不一定會有什麽變化,處理起來會很麻煩,甚至有可能要不回來變成壞賬,損失公司利益。

03

長期掛賬的應收 /應付賬款

一、應收賬款

對於企業長期掛賬無法收回的應收賬款,應當按照企業會計準則計提壞賬準備,但是並不是所有的壞賬準備可以稅前扣除。針對應收賬款的壞賬,想在稅前扣除,要做到以下5點:

要點一:壞賬已實際發生

根據 【中華人民共和國企業所得稅法】 第八條規定:企業實際發生的與取得 收入有關的、合理的 支出,包括成本、費用、稅金、損失和其他支出, 準予 在計算應納稅所得額時 扣除 。

要點二:賬款逾期時間1年或3年以上

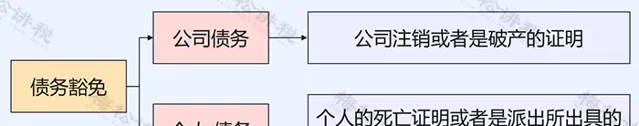

根據 【國家稅務總局關於釋出<企業資產損失所得稅稅前扣除管理辦法>的公告】(國家稅務總局公告2011年第25號) 第二十三條和第二十四條:

第二十三條企業逾期 三年以上 的應收款項在會計上已作為損失處理的,可以作為壞賬損失,但 應說明情況,並出具專項報告。

第二十四條企業逾期 一年以上 ,單筆數額 不超過五萬元 或者不超過企業年度 收入總額萬分之一 的應收款項,會計上已經作為損失處理的,可以作為壞賬損失,但 應說明情況,並出具專項報告。

要點三:會計處理規範

同樣在國家稅務總局公告2011年第25號中的第二十三條和第二十四條中,強調會計上 已經 對無法收回的應收賬款 做了損失處理。

第二十三條企業逾期三年以上的應收款項 在會計上已作為損失處理的 ,可以作為壞賬損失,但應說明情況,並出具專項報告。

第二十四條企業逾期一年以上,單筆數額不超過五萬元或者不超過企業年度收入總額萬分之一的應收款項, 會計上已經作為損失處理的 ,可以作為壞賬損失,但應說明情況,並出具專項報告。

要點四:事實證據規範

在會計上已做了損失處理,並不能直接扣除。「未經核準的準備金」是不允許稅前扣除的,因此,企業需要具有證明損失的外部和內部相關資料,內外結合、相互印證。

根據 【國家稅務總局關於釋出<企業資產損失所得稅稅前扣除管理辦法>的公告】(國家稅務總局公告2011年第25號) 第十七條規定:

具有法律效力的外部證據,是指司法機關、行政機關、專業技術鑒定部門等依法出具的與本企業資產損失相關的具有法律效力的 書面檔 ,主要包括:

(一)司法機關的判決或者裁定;

(二)公安機關的立案結案證明、回復;

(三)工商部門出具的登出、吊銷及停業證明;

(四)企業的破產清算公告或清償檔;

(五)行政機關的公文;

(六)專業技術部門的鑒定報告;

(七)具有法定資質的中介機構的經濟鑒定證明;

(八)仲裁機構的仲裁文書;

(九)保險公司對投保資產出具的出險調查單、理賠計算單等保險單據;

(十)符合法律規定的其他證據。

但並非需要全部提供,這裏小編給大家總結了幾種情況:

要點五:企業所得稅申報填報及備查資料報關規範

填報企業所得稅匯算清繳報表 【A105090資產損失稅前扣除及納稅調整明細表】 。未經申報的損失不得在稅前扣除。企業需要保管相關留存備查資料。

二、應付賬款

對於企業長期掛賬的應付賬款核銷,應根據內控管理的要求, 說明核銷理由 (比如:長期掛賬無人催收、雙方已無業務往來、與對方公司長期無交易、債權人無法聯系、應付賬款主體已登出或被吊銷等),同時,結合訴訟時效期間問題,由管理層或董事會在各自權利範圍內批準核銷,財務部門根據經批準的核銷檔,根據會計準則規定對應付款項進行處理。

根據企業會計制度的規定,對於確實無法支付的應付賬款,應當直接轉入 「營業外收入」 ,並按照規定 繳納相應的企業所得稅 。

04

長期掛賬的預收 /預付賬款

一、預收賬款

對於企業長期掛賬無法清賬的預收賬款,企業應根據內控管理的要求, 符合下列條件之一的 ,可清賬轉入 營業外收入 :

1、 賬齡在1年以上,且沒有的出貨,非貨款收款性質 ;

2、 賬齡在1年以上,有下單計劃,但是客戶都沒有下單要求出貨,並與客戶確認預收款是否下單,客戶不回應超過訴訟時效期間的 ;

3、 賬齡在1年以上,客戶後續停止交易,客戶在訴訟時效不催收款項退回的 ;

4、 賬齡在1年以上的未知款,經過信件抄送業務員,無人認領的 ;

5、其他情形。

二、預付賬款

對於企業長期掛賬無法清理的預付賬款,應當 分析預付掛賬原因 , 做出不同的處理:

(1)如果是確實無法收回的款項,可以作為 資產損失 。並在企業所得稅匯算清繳時進行專項申報。

(2)如果是實際貨物或相關的成本已經發生,只是沒有取得發票,未作賬務處理,建議做相關 賬務處理 。 因為會計記賬應當「 據實記賬 」而不是「憑票入賬」,但是稅前要扣除的話,就需要相關憑證,因此會產生 稅會差異 。

溫馨提示 :

若支出未超五年,可以進行追溯稅前扣除,並相應調整所屬年度應納稅額,視情形予以退稅或者抵稅處理。

05

清理長期掛賬往來款項的3點建議

一是 相關部門充分發揮職能職責,盡快制定完善往來款項清理核銷制度,細化往來款項中呆賬、壞賬的核銷程式,將往來款項納入常態化、制度化、規範化管理。

二是 各部門摸清往來款的底數,分析形成原因,對癥下藥、分類管理,確保會計資訊真實性、完整性和合法性。

三是 明確壞賬形成的主體責任,強化責任主體追究制,舉一反三,形成資金良性迴圈,力促財政資金聚力增效,有效實作公共資金使用效益最大化。

註: 本文由梅松講稅出品。 梅松講稅,為稅台網旗下致力於打造稅務精品內容的團隊,服務內容包括: 文章、課程、圖片、圖書 等 。

往期推薦

01

02

03

來 源:財務第一教室,稅務大講堂,梅松講稅,稅台,財務經理人,稅務經理人整理釋出