▲ 點選上方「會計說」關註公眾號,每日精彩幹貨

公司員工體檢,會計核算做對了嗎?工作中經常會遇到一些個人擡頭的發票,發票擡頭是個人而不是公司的到底能不能報銷?能不能稅前扣除?趕緊跟著稅政君一起來看看吧!

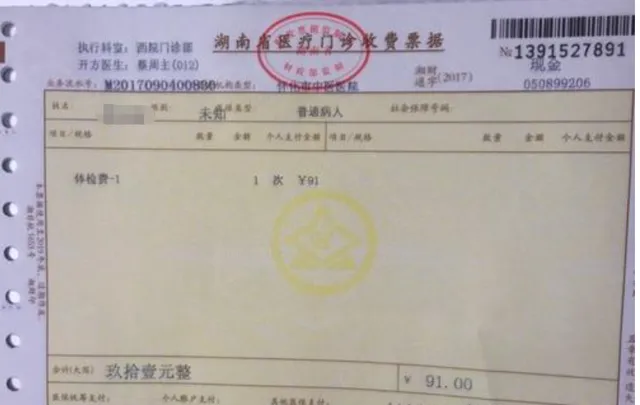

公司報銷員工體檢費

屬於「職工福利費」嗎?

不一定。

職工體檢費,要區分為兩種情況: 福利性質和非福利性質 。

一、福利性質的體檢費

福利性質的體檢,就是企業員工人人均可享受,完全就是一種福利待遇,跟具體的工作崗位等沒有直接的關系。

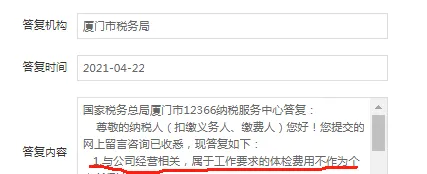

根據稅務局的回復: 這種情況下的體檢費,應歸入「職工福利費」。

具體分錄如下:

1、賬務處理

借:管理費用-職工福利費用

貸:應付職工薪酬-職工福利費用

付款:

借:應付職工薪酬-職工福利費用

貸:銀行存款/現金。

2、企稅稅前扣除

在薪資薪金支出總額的14%以內限額扣除。

3、個稅繳納問題

計入「薪資薪金」總額,由單位負責代扣代繳個稅。

二、非福利性質的體檢費

包括職業病防治體檢、職業健康體檢(辦理健康證)等,因為特殊的工作崗位或工作環境等,法律法規要求對這些職工必須定期或非週期性進行的體檢。

這類體檢的費用支出,屬於勞動保護費或企業證照辦理費用等。

1、賬務處理:

借:管理費用—勞動保護費

應交稅費—應交增值稅(進項稅額)(如有的話)

貸:銀行存款

2、企稅稅前扣除:

根據【企業所得稅法實施條例】第四十八條規定,企業發生的合理的勞動保護支出,準予全額扣除。

3、個稅繳納問題:

員工體檢費屬於勞動保護費的,一般不計繳個稅。

Ps.這周抽空更新了一版 【會計分錄大全】 ,無償分享給大家。

【 【會計分錄大全】領取 】

掃碼回復「 256 」

即可免費領取↓

個人擡頭的體檢費可以稅前扣除嗎?

政策依據:【企業所得稅法】第八條規定,企業實際發生的與取得收入有關的、合理的支出,包括成本、費用、稅金、損失和其他支出,準予在計算應納稅所得額時扣除。

因此,員工到醫療機構體檢費票據擡頭是個人名字的,可以稅前扣除。

這6種個人擡頭發票

也可稅前扣除

稅政君列舉以下幾種比較常見的個人擡頭發票可稅前抵扣的情況:

1.醫藥費票據

個人擡頭的醫藥費要想在所得稅前扣除,必須滿足三個條件:

(1)必須是公司的職工

(2)必須是企業實際發生的支出

(3)單位沒有實行醫療統籌

2.員工入職前到醫療機構體檢費票據

如果公司承擔員工的入職體檢費用,應按福利費入賬並獲得企業經營有關的其他材料去充分證明。具體分錄如下:

計提:

借:管理費用-員工體檢

貸:應付職工薪酬-福利費用

付款:

借:應付職工薪酬-福利費用

貸:銀行存款/現金。

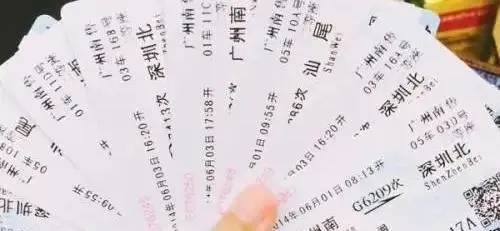

3.為因公出差的員工報銷,個人擡頭的財政收據的簽證費、機票和火車票、出差途中的人身意外保險費

這一類個人擡頭發票是由於客觀原因造成的,是實名制的票據。員工在稅前扣除時還需要提供能證明差旅費真實發生的相關材料,如出差人員姓名、時間、地點、出差目的、支付憑證等。

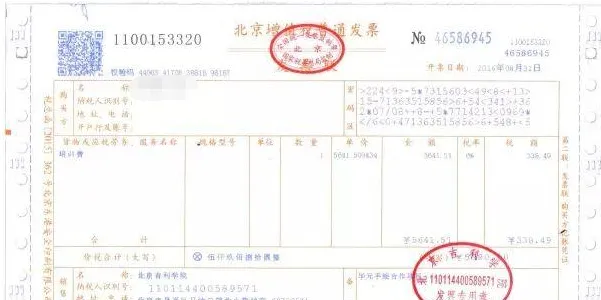

4. 屬於職工教育經費範圍的職業資格認證費用

職工教育經費範圍包括:

(1)上崗和轉崗培訓;

(2)各類崗位適應力培訓;

(3)崗位培訓、職業技術等級培訓、高技能人才培訓;

(4)專業技術人員繼續教育;

(5)特種作業人員培訓;

(6)企業組織的職工外送培訓的經費支出;

(7)職工參加的職業技能鑒定、職業資格認證等經費支出;

(8)購置教學裝置與設施;

(9)職工崗位自學成材獎勵費用;

(10)職工教育培訓管理費用;

(11)有關職工教育的其他開支。

5.允許稅前扣除的外籍個人的住房補貼 ,員工憑發票實報實銷,但由員工個人與業主簽訂租賃合約,為個人擡頭發票。

只有外籍個人實報實銷的形式才允許稅前抵扣,需要註意的是非外籍員工的報銷是不允許的。

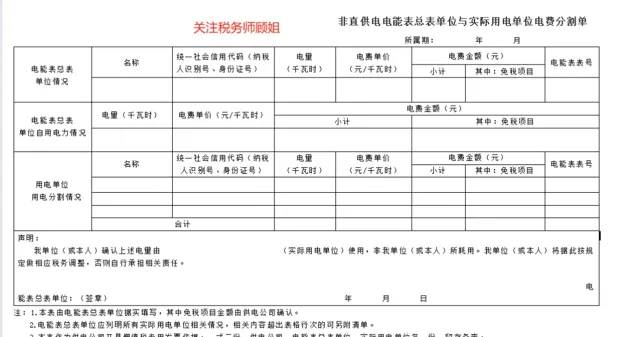

六、水電費

大部份企業是無法取得發票的,針對這種特殊情況,根據(稅務總局公告2018年第28號)第十九條規定,企業租用(包括企業作為單一承租方租用)辦公、生產用房等資產發生的水、電、燃氣、冷氣、暖氣、通訊路線、有線電視、網路等費用,出租方采取分攤方式的,企業以出租方開具的其他外部憑證作為稅前扣除憑證。

其中,其他憑證包括但不限於出租方支付水電費取得發票影印件、出租方出具水電費分割單或確認單、出租方支付水電費的憑證及房租協定等。

稅政君提醒:建築企業使用甲方水電,沒有取得發票不可以使用分割單!

註意:其實不限於上述六類,具體問題相結合的具體分析。

ps.在費用報銷中,若流程審批復雜,會影響財務人員的工作效率,所以費用報銷制度的制定非常重要,下面給大家分享一份 財務報銷制度及報銷流程 , 現在免費送給大家了,無需邀請直接領取哈↓

掃碼回復「 256 」

即可免費領取↓

註意!這7種個人擡頭發票

不可以稅前扣除

一、個人付款,實際是公司租房辦公取得的租金

建議:

應把發票退回,重新開具公司擡頭的發票,不能重新開具發票的,作納稅調增處理。

二、非外籍員工報銷的租金

建議:

企業以多發薪資的形式補貼,可以稅前扣除,不需要發票;或者直接以該公司名義租房,提供集體宿舍。

三、餐費

提示:

(1)只能開具公司擡頭才可以稅前扣除,註意開具時索取普通發票,即使取得專用發票,進項稅也不允許抵扣。

(2)企業要正確區分是員工餐費(計入職工福利費,稅前扣除標準不能超過薪資總額的14%),還是招待客戶餐費(計入業務招待費,稅前扣除受雙限制(60%、5‰))。

四、住宿費

提示:

只能開具公司擡頭才可以稅前扣除,註意開具時索取增值稅專用發票,可以抵扣進項稅。

五、電話費

建議:

(1)公司可以統一辦理電話卡,開具公司擡頭的發票,可以稅前扣除。

(2)公司也可以將電話費以通訊費補貼的形式並入薪資計繳個稅(部份省份有公務話費的免稅額度,具體咨詢當地稅務局),不需要提供發票,也可以稅前扣除。

六、加油票

建議:

簽訂私車公用的租賃合約,並在合約中約定加油費等由公司承擔,可以稅前扣除,允許扣除的前提是加油費必須開具公司擡頭。

七、車輛保險費

提示:

車輛保險費只能 開具個人擡頭,屬於應由個人負擔的費用,即使合約約定可以由企業承擔,也不能稅前扣除,匯算清繳時做納稅調增。

▎本文來源:本文由會計說整理推播,素材來源:會計學苑、註冊會計師、中註協官網,若需轉載或參照請後台回復「轉載」!©會計說保留所有權。