沒有天花板!虛開發票又出大案了!而且虛開的手段令人 ……

1

涉案資金200億!

特大虛開發票案告破!

近日,象山縣人民法院一審宣判一起特大虛開增值稅專用發票案。該案累計涉案金額25.23億元、涉案稅額2.90億元,系寧波同類案件中,涉案金額最大、涉案團伙最多、涉案罪名最廣、犯罪鏈條最全的案件。

1、 空殼公司虛開發票,資金流水 200余億元

象山警方依法對該公司涉嫌虛開增值稅專用發票案立案偵查,並聯合寧波市稅務局第三稽查局成立警稅聯合專案組,迅速全面開展調查工作。

「從前期偵查結果來看,該公司擁有372個帳戶,其中220個是個人帳戶,涉及資金流水200余億元……」專案組辦案民警葉旗峰介紹,這個公司創辦時間不長,一直無經營跡象,沒有任何真實貨物交易,是典型的為掩飾虛開增值稅專用發票開設的空殼公司。

隨著調查的深入,專案組發現,該公司涉案企業眾多,而其大量關聯企業 與某市的一家涉稅中介機構來往密切。

2、虛開手段高明,涉稅中介一頓「神操作」

與常見的暴力虛開案件裏「虛開團伙透過設立空殼公司,不編造任何‘經營行為’,簡單粗暴對外虛開發票,大肆攫取非法利益」不同。這起案件裏, 虛開團伙與不良涉稅中介聯合,依托涉稅中介的專業性和服務企業的便利,利用空殼公司或利用即將關閉的公司,更為隱蔽地實施鏈條式虛開發票活動。

同時, 涉案的不良涉稅中介還幫助虛開團伙非法設立空殼公司,猶如一個「發票超市」,幫助企業大肆進行洗票、虛開活動。對於可能暴露的企業(空殼公司),還會幫忙偽裝為經營不善的情況進行「逃逸式登出」。

3、「 團滅 」 特大團伙

經過2個多月時間,專案組先後梳理資金流水200余萬條,從錯綜復雜的脈絡中逐漸理清了團伙層級、作案模式、資金流向及人員動向,研判出涉案上下遊企業500余家。

公安部門最終展開統一收網行動,抓獲主要犯罪嫌疑人26人,查扣空殼公司開戶資料327冊,以及電子證書、U盾、公章、財務章、發票專用章等作案工具759件,現場繳獲涉案財物共計870萬元。

2

涉稅中介不規範

國家屢屢出手!

僅最近兩個月,國家稅務總局就通報了三四起涉稅中介的違法案件。

一、涉稅中介釋出虛假宣傳資訊

該公司透過互聯網平台釋出「 不做賬報稅,公司每年會被稅務局罰款2000至2萬元 」「 企業欠稅,法人會被禁止出境,無法購買飛機和火車票 」等涉稅虛假宣傳資訊,歪曲解讀稅收政策,誤導社會公眾。

處罰結果: 將其列為重點監管物件,將該公司涉稅專業服務信用等級予以降級,扣減其涉稅專業服務信用積分。

二、涉稅中介參與實施虛開發票騙取留抵退稅

犯罪分子利用該公司代理記賬及代辦變更登記便利,虛開增值稅專用發票9296份,價稅合計金額8.7億元, 為下遊企業虛開增值稅專用發票騙取留抵退稅 。

處罰結果: 移交檢察機關起訴,將該公司及相關責任人列為重點監管物件,納入涉稅服務失信名錄,其所代理的涉稅業務,稅務機關不予受理。

三、涉稅中介幫助企業偷逃稅款

該公司涉嫌操控15家空殼公司虛開農產品收購發票、增值稅專用發票8316份, 幫助其他企業偷逃稅款 5379萬元。

處罰結果: 該公司法定代表人被公安機關依法逮捕。稅務部門將該公司及相關責任人列為重點監管物件,暫停受理其所代理的涉稅業務。

3

虛開發票被嚴查

企業如何做?

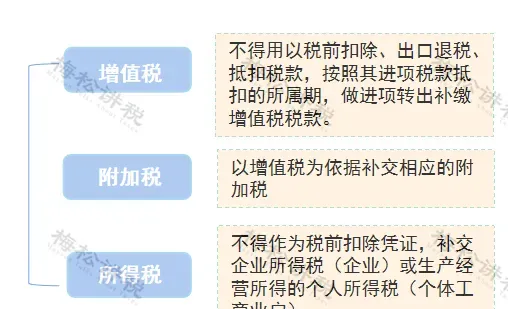

一 、不小心收到虛開票,後果很嚴重:

1、要補稅

企業收到虛開的增值稅發票,即便交易是真實的,且符合善意取得的要求,但是虛開的發票往往不能作為扣稅憑證,還是要面臨補稅。

稅法依據:

(1) ,對於不符合規定的發票和其他憑證,包括 虛假發票和非法代開發票,均不得用以稅前扣除、出口退稅、抵扣稅款。

(2) :企業取得私自印制、偽造、變造、作廢、開票方非法取得、虛開、填寫不規範等 不符合規定的發票(以下簡稱「不合規發票」),不得作為稅前扣除憑證。

2、可能產生罰款+滯納金

如果不符合善意取得的要求,可能會被視為串通開票方,采用欺騙隱瞞的方式逃避納稅,繼而判定為偷稅!一旦被判定為偷稅,就會有0.5-5倍的罰款,以及滯納金,情節嚴重的還可能會坐牢!

註意! 善意取得應滿足以下條件:

(1)購貨方與銷售方存在 真實的交易 ;

(2)銷售方使用的是其所在省(自治區、直轄市和計劃單列市)的 專用發票;

(3)專用發票註明的銷售方名稱、印章、貨物數量、金額及稅額等全部 內容與實際相符;

(4)沒有證據表明購貨方知道銷售方提供的專用發票是以非法手段獲得的。

二、企業如何自救?

一、重新獲取符合規定的發票

如果發現你手頭的發票是與實際經營業務不符,若支出真實且已實際發生,應當第一時間 要求對方補開、換開發票、其他外部憑證。

補開、換開後的發票、其他外部憑證 符合規定的,可以作為稅前扣除憑證。

註意,如果發票對應年度企業所得稅匯算清繳期已經結束,企業應當自被稅務機關告知之日起60日內補開、換開符合規定的發票、其他外部憑證。

二、無法重新獲取發票時,留存「善意取得」的證據

「善意取得」虛開發票的,不以偷稅論處,同時無需繳納滯納金。因此,無法重新獲取發票時,一定要留後手,即「善意取得」的證據。

善意取得的關鍵性證據有三點:

1.相關業務真實性的資料

2.資金未回流

3.未支付手續費

三、無法重新獲取發票時,稅務處理一定要合規

1、增值稅處理

(1)尚未申報抵扣的,暫緩抵扣;已經申報抵扣的,一律先作進項稅額轉出。

(2)尚未申報辦理出口退稅的,暫不辦理退稅;已經辦理出口退稅的,稅務機關可按所涉專票註明的稅額作進項轉出處理或追回退稅款。

(3)經核實,符合現行增值稅進項稅額抵扣或出口退稅相關規定的,企業可繼續申報抵扣或重新辦理出口退稅。

稅法依據:

2、所得稅處理

(1)企業在補開、換開發票、其他外部憑證過程中,因對方登出、撤銷、依法被吊銷營業執照、被稅務機關認定為非正常戶等特殊原因 無法補開、換開發票、 其他外部憑證的, 可憑以下資料 證實支出真實性後,其支出允許稅前扣除:

①無法補開、換開發票、其他外部憑證原因的證明資料(包括工商登出、機構撤銷、列入非正常經營戶、破產公告等證明資料);

②相關業務活動的合約或者協定;

③采用非現金方式支付的付款憑證;

④貨物運輸的證明資料;

⑤貨物入庫、出庫內部憑證;

⑥企業會計核算記錄以及其他資料。

*第一項至第三項為必備資料。

(2)如果企業在規定的期限 未能補開、換開 符合規定的發票、其他外部憑證,並且 未能提供相關資料證實 其支出真實性的,相應支出 不得 在發生年度 稅前扣除。

企業應在稅務機關規定的期限內調增發生年度的企業所得稅應納稅所得額,並做企業所得稅更正申報。

稅法依據:

4

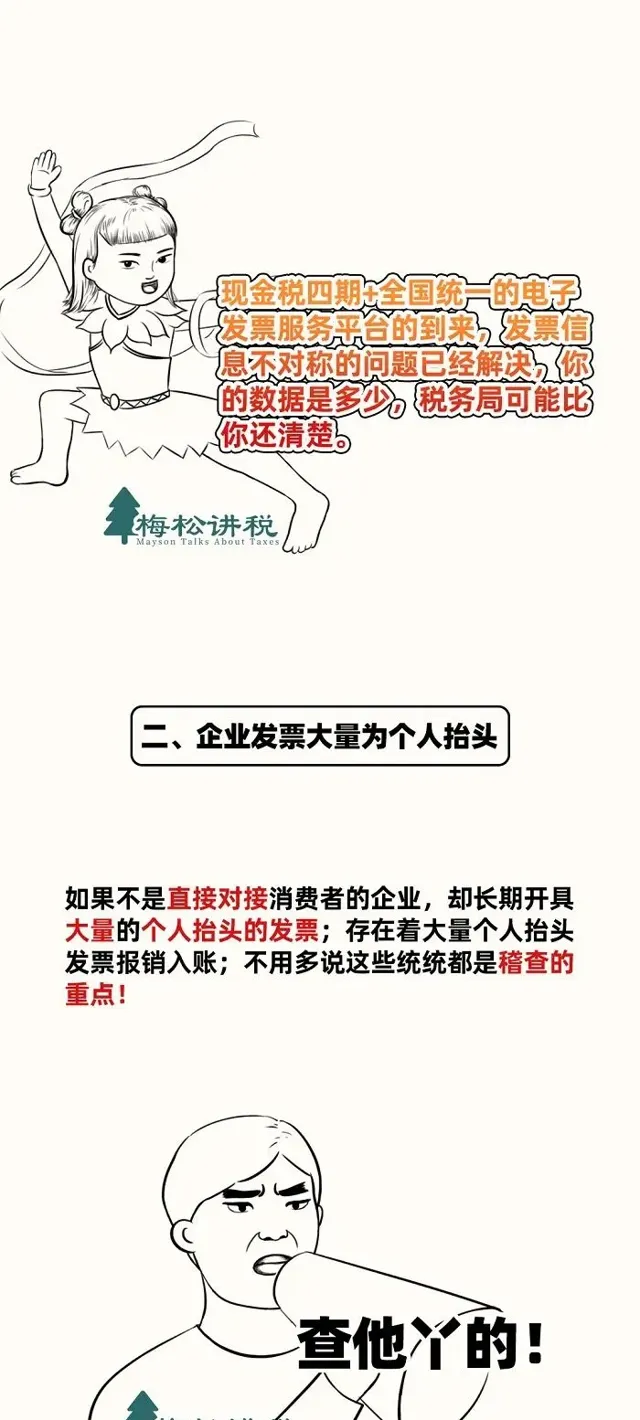

要想不被查

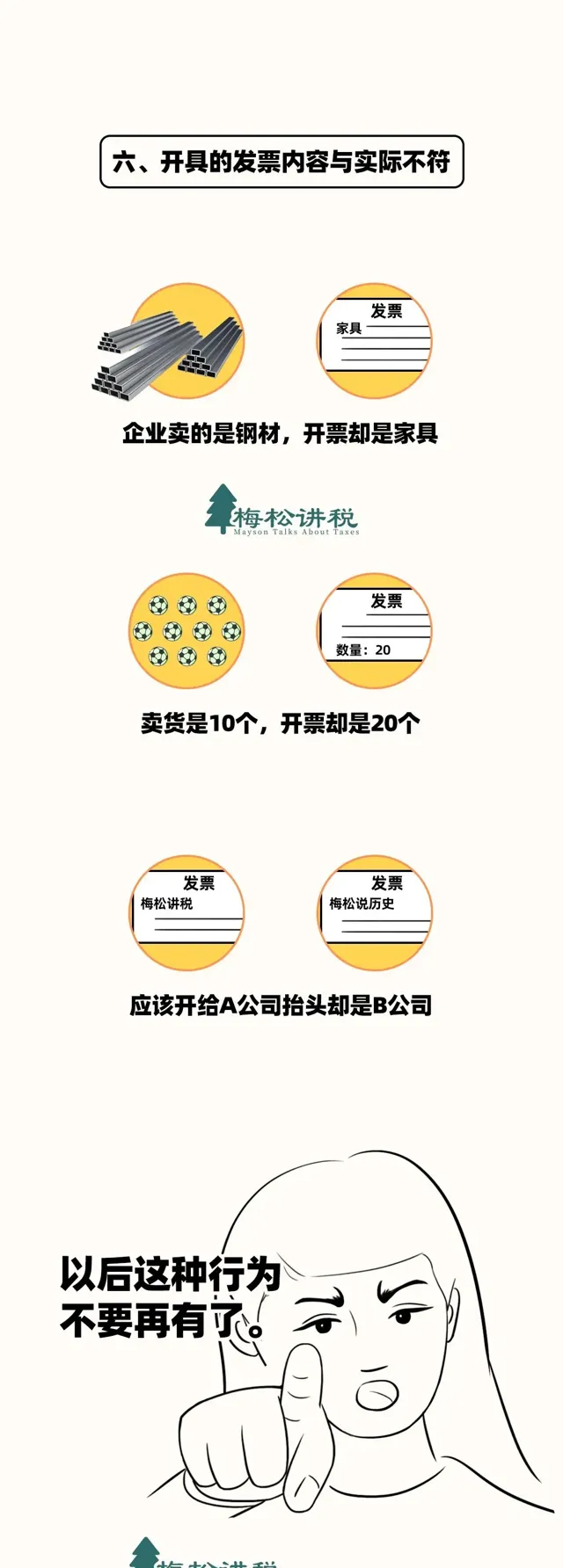

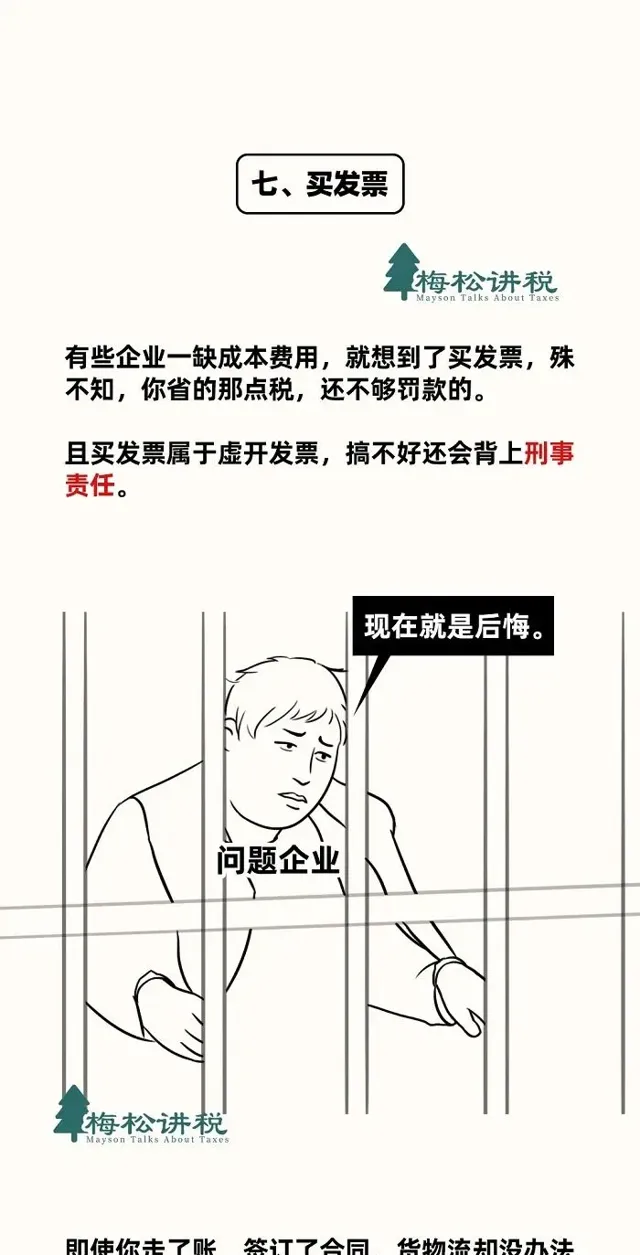

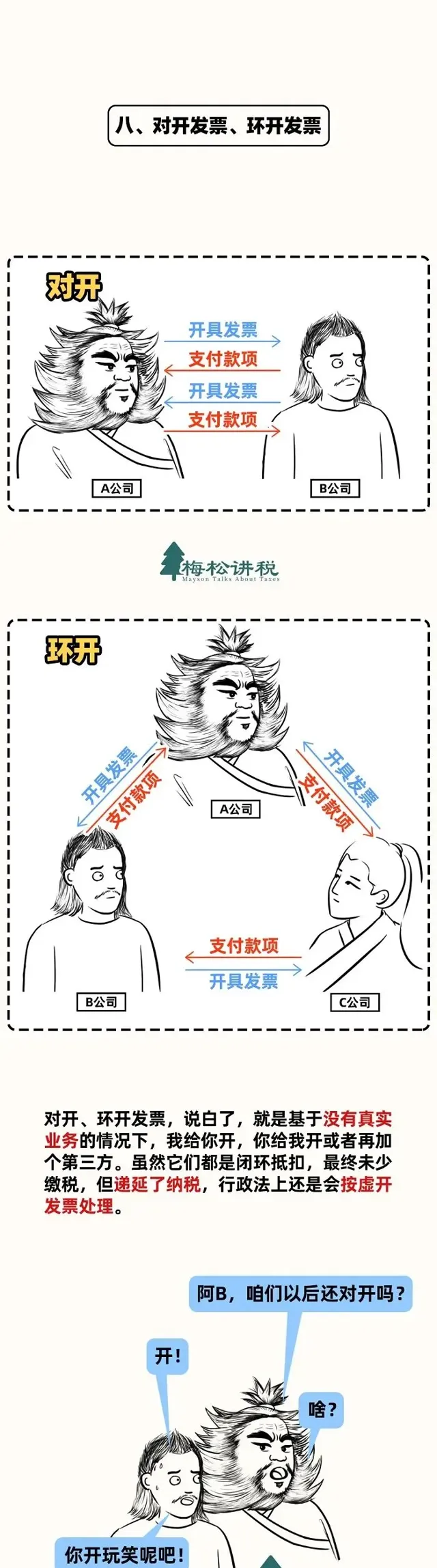

這9種情形,企業要註意了!

註: 本文由梅松講稅出品。 梅松講稅,為稅台網旗下致力於打造稅務精品內容的團隊,服務內容包括: 文章、課程、圖片、圖書 等 。

往期推薦

01

02

03

來 源:財務第一教室,稅務大講堂,梅松講稅,稅台,財務經理人,稅務經理人整理釋出