6月25日,審計署受國務院委托,向十四屆全國人大常委會第十次會議作了【國務院關於2023年度中央預算執行和其他財政收支的審計工作報告】,在深化重點領域改革方面,報告提出 謀劃新一輪財稅體制改革,完善中央與地方財政事權和支出責任劃分。

在新一輪財稅體制改革中,進一步完善地方稅體系是改革的重點方向之一。在中國四大稅種中, 消費稅是唯一尚未實行央地共享的稅種,因此在新一輪改革中被給予厚望。 分析師普遍認為, 擴大征收範圍、後移征收環節、穩步下劃地方是未來消費稅改革的三大看點。

財政部數據顯示,2023年,消費稅收入規模達1.61萬億元,占整體稅收比重的8.9%,規模和占比僅次於增值稅(38.3%)和企業所得稅(22.7%)。在中國,消費稅主要在生產環節由生產方所在地主管稅務機關繳納, 收入完全歸屬於中央政府。

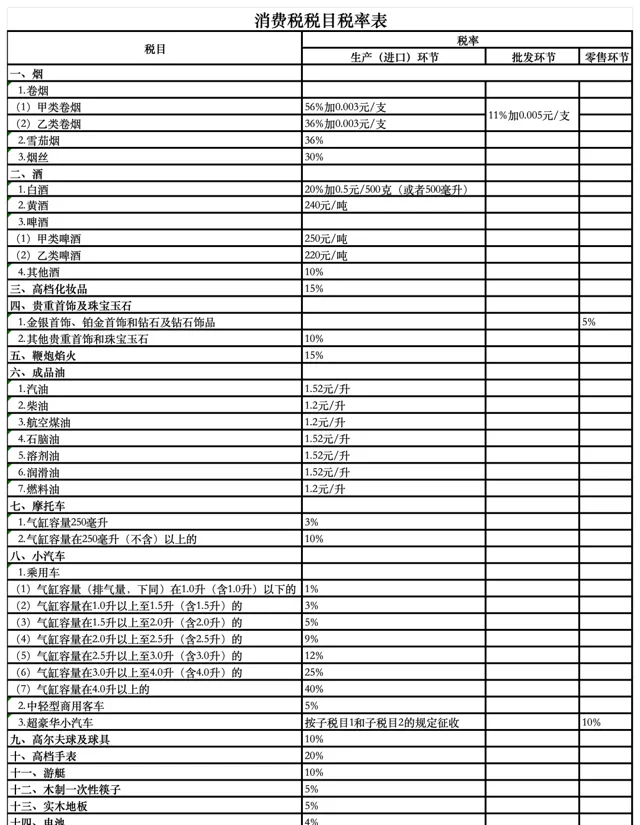

消費稅是以消費品的流轉額作為征稅物件的各種稅收的統稱。自1994年在中國首次登台以來,消費稅經歷了多次重大調整,包括2006年消費稅制度改革、2008年成品油稅費改革、以及2014年 稅目 和稅率調整等。

最初,消費稅只針對煙、酒、成品油、小汽車等11類需要限制或調節的消費品。隨著經濟和環保需求的變化,電池、一次性筷子、塗料、電子煙等高汙染產品也納入 征稅範圍 。目前,消費稅共有15個稅目,稅率範圍從1%至56%不等。

圖片來源:財政部官網

近年來關於進一步改革消費稅的呼聲很高,其中一個原因是現行的【消費稅暫行條例】最後一次修訂是在2008年,部份條款已不適應當前市場環境,比如, 針對高檔甚至奢侈消費品的稅目不足,大量奢侈消費品和消費行為如私人飛機、馬術、高檔會所娛樂休閑等未納入消費稅征收範圍。

今年4月,西南財經大學財政稅務學院院長劉蓉在國家稅務總局主管的【 稅務研究 】期刊發表文章稱, 應順應居民消費升級的現狀,把更多高檔消費品、服務和消費行為納入消費稅的征收範圍,更好地發揮稅收政策調節收入的作用。

「目前消費稅的收入調節作用有限。隨著居民生活水平逐步提高,居民消費結構已進行調整和升級,部份曾經的高檔消費品雖已成為大眾消費品,但仍為消費稅主要收入來源,而現有針對高檔甚至奢侈消費品的稅目不足,大量奢侈消費品如私人飛機、高檔家具,和消費行為如馬術、高檔會所娛樂休閑、豪華遊輪旅遊等未納入消費稅征收範圍。」劉蓉在文章中說。

除擴大征收範圍外,分析人士認為, 消費稅改革更重要的目的是補充地方財力以及引導地方政府推動產業結構轉型。

2021年以來,房地產市場低迷導致土地出讓收入減少、以及化解地方債務壓力,都對地方政府財政收入形成壓力。在這一背景下, 地方政府迫切需要尋找新的財源。

申萬宏源證券 高級宏觀分析師賈東旭在研報中指出,在「營業稅改增值稅」之後,地方政府主力稅種已經缺失,2023年,地方稅種中最大的 土地增值稅 僅占當年地方稅收的8.3%,疊加土地出讓收入的下行,地方財源如何彌補成為需要解決的核心問題。

「消費稅改革早在2019年就有布局,並在‘十四五’規劃和2035年遠景目標綱要中再度強調,最近則在2024預算草案中明確要求‘推出’。 消費稅改革在增加稅源、彌補地方財源,激勵地方發展消費等方面一舉多得。 」賈東旭說。

2019年,國務院印發實施更大規模減稅降費後調整中央與地方收入劃分改革推進方案的通知,其中就提到「 後移消費稅征收環節並穩步下劃地方 」。「十四五」規劃和2035年遠景目標綱要中再度強調, 調整最佳化消費稅征收範圍和稅率,推進征收環節後移並穩步下劃地方。 今年3月釋出的預算草案提到,要在保持宏觀稅負和基本稅制穩定的前提下, 進一步完善稅收制度、最佳化稅制結構,推動消費稅改革。

賈東旭表示,從國際經驗來看,消費稅是地方財源的重要補充,國際上許內送流量備援容錯機制要經濟體如 美國、法國、日本和南韓等都實施了消費稅的央地分成制度。 比如,經濟合作暨發展組織(OECD)38個國家中有14個國家消費稅實施央地分成,2021年,地方政府占比平均為22.2%,其中,地方政府分成最高的是哥倫比亞(66.6%),其次是美國(64.4%)、法國(62.9%)。同處於東亞地區的日本和南韓,消費稅地方政府分成分別為26.5%和11.8%。

雖然消費稅未被列入今年全國人大常委會的年度立法工作計劃,但 不少分析師依然認為,今年消費稅有望進入試點改革階段,也有可能在即將召開的三中全會上被提及。

根據光大證券的測算,假設煙、酒和其他分類的消費稅,中央和地方各分成50%;成品油因為主要是大型央企進行生產和銷售,假設中央和地方分成比例為8:2;小汽車由於實名制登記以及地方需要提供相應基礎設施的配套,假設地方分成比例為100%,在以上分配比例的假設基礎上,采用2023年消費稅基數測算,預計地方稅收增加超過7000億元,拉動地方財政收入約6個百分點。

除了補充地方財政收入,消費稅改革的另一個方向是將征稅環節從生產端後移至消費端,從長遠看可起到推動經濟轉型的作用。

中國銀河證券宏觀研究員聶天奇對界面新聞指出,將消費稅的征稅環節從生產方轉移到批發商或零售商,意味著消費稅的稅收收入將更加貼近消費地,這一調整對於地方政府的收入激勵機制或許會產生深遠影響。

「過去中國財稅體制對地方政府收入端激勵主要體現在供給端,作為地方主要收入的增值稅、企業所得稅都是以生產地確定稅源歸屬,這種稅制有利於引導地方因地制宜發展優勢產業,加上中央對地方的經濟目標考核機制,造就了中國制造業的有利競爭。」聶天奇說。

但是,他指出,以上方式也在一定程度上造成了地方政府在發展經濟過程中「重生產、輕消費」的目標導向,而供需失衡恰是當前中國經濟面臨的主要矛盾之一。 如果將消費稅的稅源歸屬從生產地轉向消費地,消費稅納稅地也將在內部出現結構性調整,繼而對各地消費產生正向激勵作用。

有專家指出,當初將消費稅征收設在生產環節,主要是為了減少征收難度,一旦征收環節後移,如何保證稅源不大量流失是一大挑戰。

中國政法大學財稅法研究中心主任施正文對界面新聞表示,2019年,國務院在【實施更大規模減稅降費後調整中央與地方收入劃分改革推進方案】中提到,後移消費稅征收環節的一個前提是「征管可控」。

「如果將征收環節後移到零售環節,稅務機關將面臨大量分散的納稅人,這無疑會增加征收的難度,並可能導致稅源的大量流失。因此,在推進消費稅征收環節後移的改革時,必須首先確保所涉及的消費稅品目的征管是可控的。」施正文說。

他表示,高檔手表、貴重首飾和珠寶玉石等監管條件成熟的品目可能會率先試點,而其他相關品目在未建立成熟的監管制度之前征收環節不宜後移。

後移消費稅征收環節帶來的另一大挑戰是可能會加劇地區間的財力差距。例如,如果消費稅由生產環節改為消費環節征收,那麽像貴州茅台這樣的產品,其消費稅將主要由消費地而非生產地獲得,這可能會導致生產地省份利益受損,而經濟發達地區則獲得更多的稅收。

根據銀河證券的測算,消費稅「後移」對上海、貴州、雲南、湖北、湖南等煙酒、汽車、石油生產加工大省的納稅額是負向拉動,而對廣東、山東、河南、浙江等人口和消費大省的納稅額形成正向貢獻。

首都經濟貿易大學財政稅務學院講師張曉穎在【稅務研究】期刊發表文章稱,在改革初期設立與消費稅改革配套的轉移支付制度,對生產大省但非消費大省因消費稅征收環節後移而損失的財力給予一定補償,確保這些省份在改革中能夠保持財力穩定。這不僅有助於爭取時間改善消費環境、培育消費潛力,也有助於解決因消費稅征收環節後移可能引致的稅收負增長問題。

施正文也比較認同這種做法,他提出可以采取一種更加靈活的方式: 中央首先從各地征收一定比例的消費稅,然後透過財政轉移支付機制,將征來的這部份收入再分配給地方政府,從而平衡地區間的財力。

往期推薦

01

02

03

來 源: 界面新聞、稅籌圈