馬上清明節就要到了,打工人可以放假3天,是不是想想都開心~~~開心之余,財務關於車票的報銷、抵扣、入賬千萬別弄錯,否則…

0 1

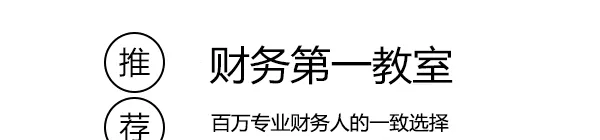

車票入 「福利費」or「差旅費」

別傻傻分不清 !

「福利費」和「差旅費」,是財務在日常工作中會經常接觸的兩個科目。兩個科目的區別其實並不難區分,但,經常有些財務很「聰明」 ,把本應該計入職工福利費的費用計入差旅費。

為什麽會這麽做呢?我們先看一下兩者的涉稅分析。

透過以上分析就不難理解有些會計為什麽喜歡入差旅費不入職工福利費了吧。例如,老板員工旅遊的費用,回家探親的費用等等錯誤的計入差旅費。

當然也存在一些會計對政策的理解認識不足,造成錯誤。雖然不是主觀故意,但也存在極大的風險。

0 2

當心!車票入賬的 7大誤區

案例 1 :公司員工做火車回家探親發生的車票費用1000元;

誤區一 :車票都入 「差旅費」

借:管理費用-差旅費 917.43

應交稅費-應交增值稅(進項稅)82.57

貸:現金/銀行存款 1000

錯誤: 應計入職工福利費,進項稅不允許抵扣。

誤區二: 進項稅 =按票面金額 稅率

假設:上述案例屬於出差期間產生的差旅費

借:管理費用-差旅費 1000

應交稅費-應交增值稅(進項稅)90

貸:現金/銀行存款 1090

錯誤: 其進項稅計算錯誤,進項稅=進項稅額=票面金額÷(1+9%)×9%

誤區三: 車票入 「福利費」可以抵扣進項稅

借:應付職工薪酬-福利費 917.43

應交稅費-應交增值稅(進項稅)82.57

貸:現金/銀行存款 1000

結轉:借:管理費用-福利費 917.43

貸:應付職工薪酬-福利費 917.43

錯誤: 根據財稅〔2016〕36號文規定,用於集體福利或個人消費,其進項稅額不得抵扣,如果已經抵扣作轉出處理 。

案例 2 :公司為客戶報銷來往機票,金額1470元(票價1320元、燃油附加費(YQ)100元和民航發展基金(CN)50元)

誤區四:給客戶報銷的機票可以抵扣進項稅

借:管理費用-業務招待費 1352.75

應交稅費-應交增值稅(進項稅)117.25

貸:現金/銀行存款 1470

錯誤: 根據國家稅務總局公告2019年第31號文規定,只有是與本單位簽訂了勞動合約的員工或本單位作為用工單位接受的勞務派遣員工發生的國內運輸服務,才可以抵扣進項稅。

誤區五:飛機票的進項稅 =票面金額÷(1+9%)×9%

假設,案例2的機票是本公司員工出差產生的

借:管理費用-差旅費 1348.62

應交稅費-應交增值稅(進項稅)121.38

貸:現金/銀行存款 1470

錯誤: 航空旅客運輸進項稅額=(票價+燃油附加費)÷(1+9%)×9%,不包含民航發展基金。

誤區六:國內國際機票都可以抵扣

假設,案例2是本公司員工去境外所產生的

借:管理費用-差旅費 1352.75

應交稅費-應交增值稅(進項稅)117.25

貸:現金/銀行存款 1470

錯誤: 根據國家稅務總局公告2019年第31號文規定,屬於國內旅客運輸服務,其進項稅可以抵扣。所以,國際機票不可以抵扣進項稅。

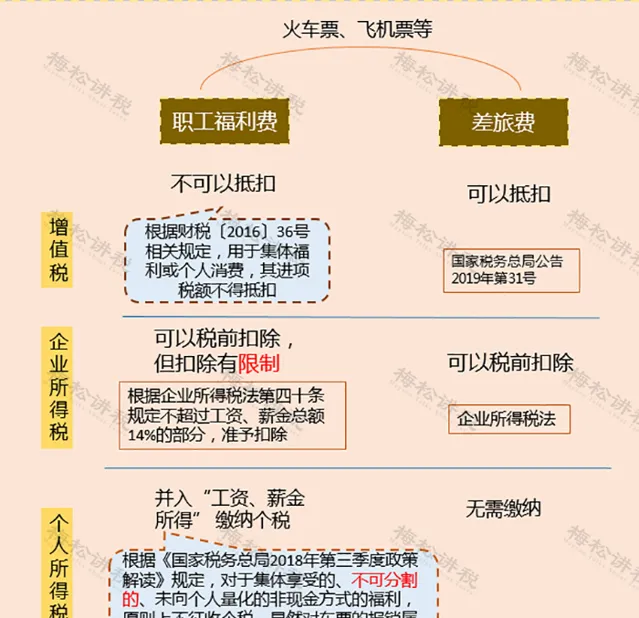

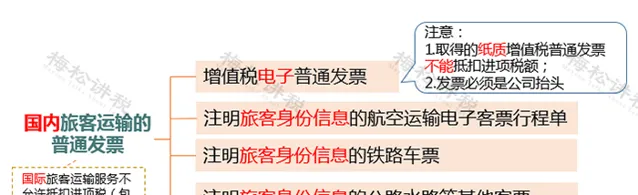

誤區七:出差產生的車票都可以抵扣進項稅

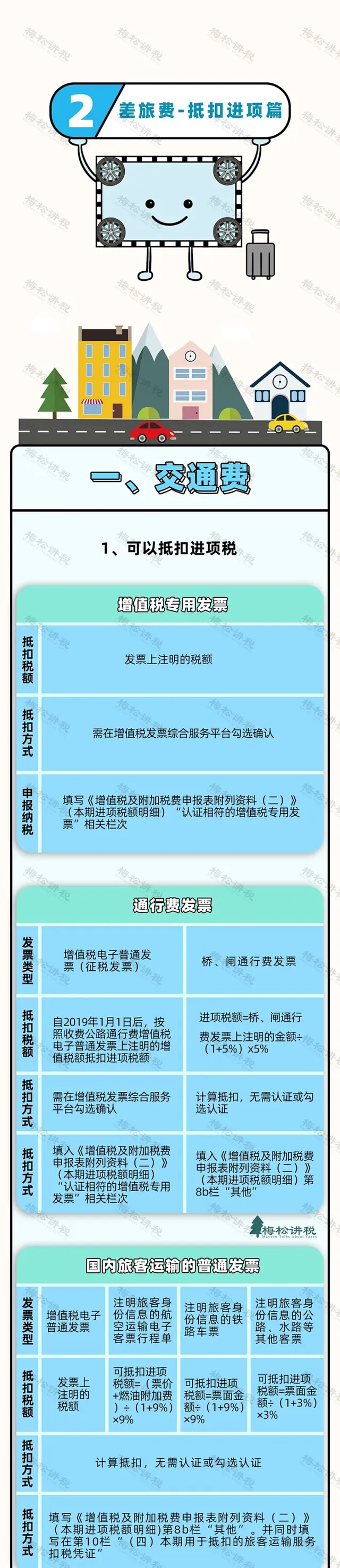

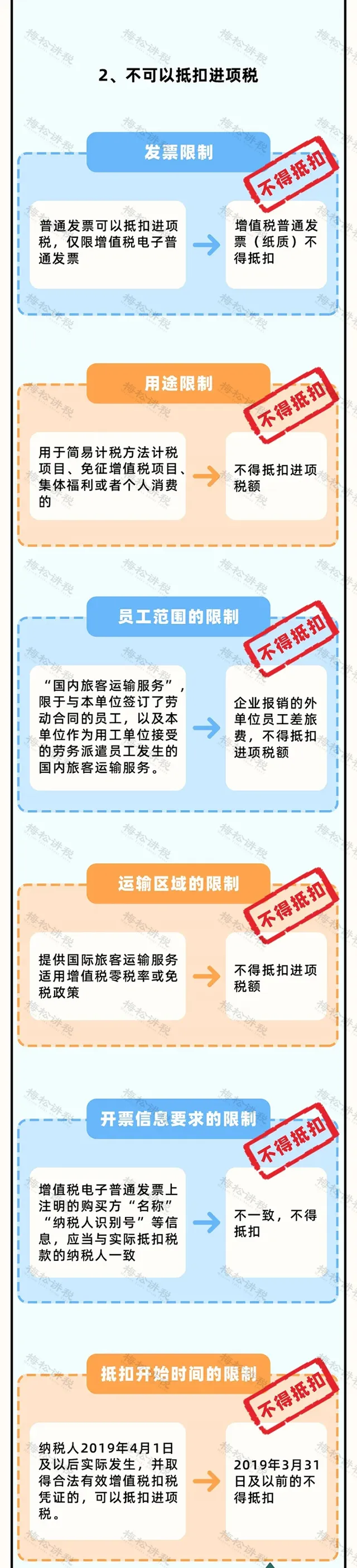

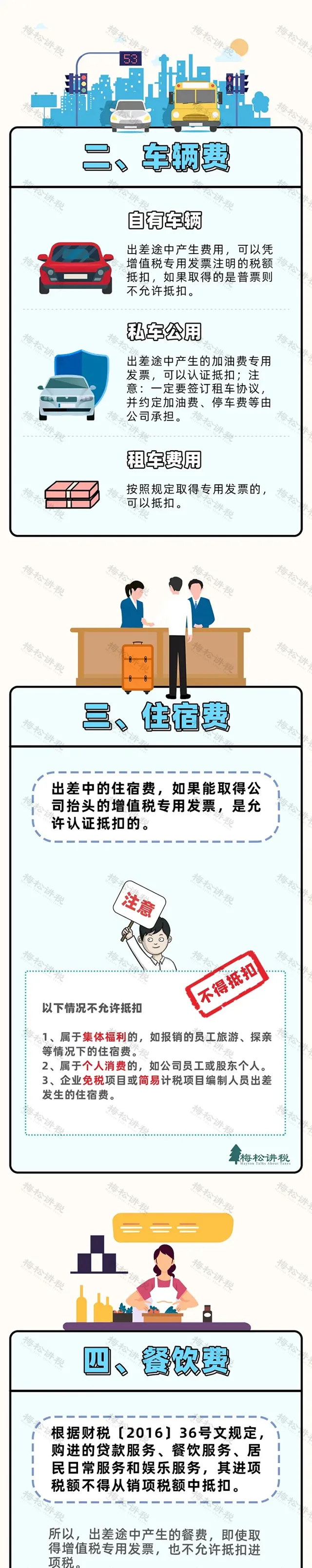

並不是所有的車票都可以抵扣進項稅,如客運定額發票、出租車卷式發票。下面我們總結了4種符合抵扣的車票:

總結: 車票可以抵扣,必須同時滿足:

1. 報銷人員是與本單位簽訂了勞動合約的員工或本單位作為用工單位接受的勞務派遣員工;

2. 屬於國內旅客運輸服務;

3. 用於生產經營所需。

0 3

小失誤,大風險

這樣操作 =引火上身

有些會計認為車票報銷金額小,即使誤入到差旅費也不會有啥大問題。這樣想就大錯特錯了~~~ 金稅三期大數據比對分析,一旦異常企業會被稽查,而車票飛機票等又是稽查的重點 。

一旦被查,進項稅轉出、納稅調增是小事,還要繳納滯納金、面臨稅務行政罰款,如果構成犯罪,可能會追究刑事責任。在此提醒勸告會計,切勿因小失大, 現實名報稅,企業有問題,會計也逃不了。且國家對偷逃稅無限期追征,不管過去多少年,都有可能被揪出來。

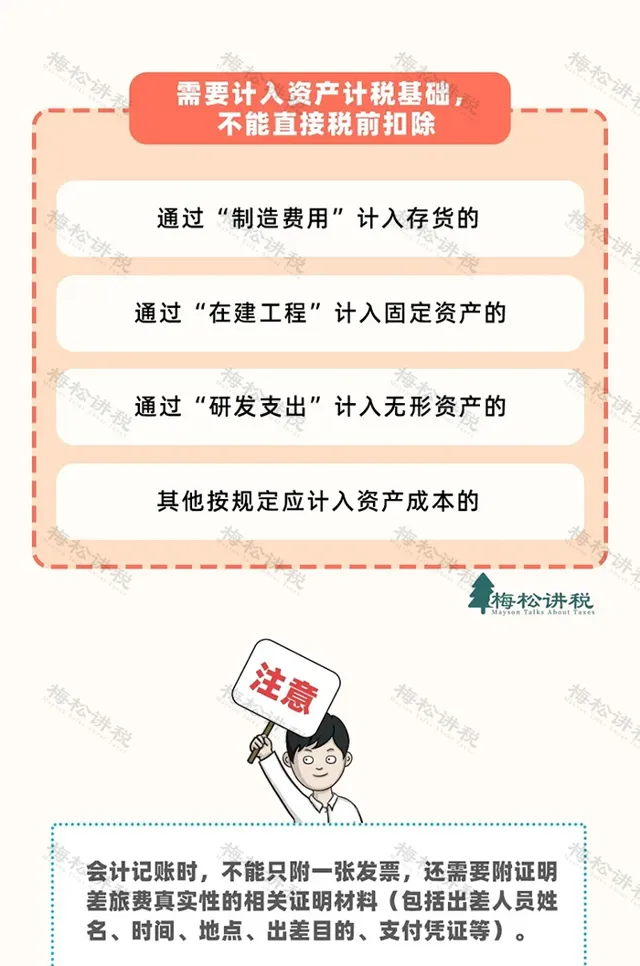

如果確實是因為因公出差產生的火車票、飛機票等,正常列入差旅費即可,但一定要註意後附一些能夠證明差旅費的真實性材料,例如,出差人員姓名、時間、地點、出差目的、支付憑證等等。

0 4

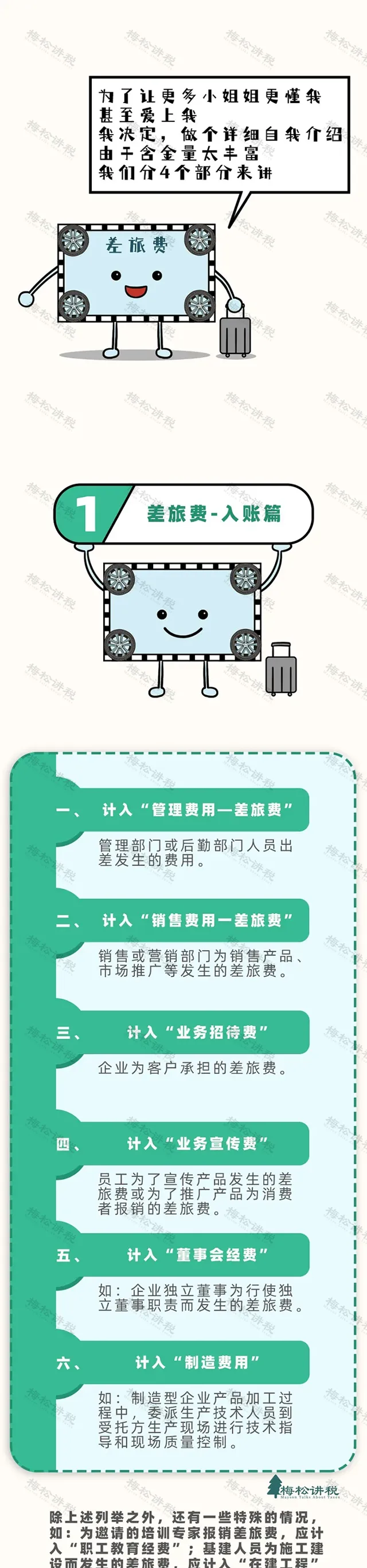

差旅費如何入賬?

今天起,就按這個來!

註: 本文由梅松講稅出品。 梅松講稅,為稅台網旗下致力於打造稅務精品內容的團隊,服務內容包括: 文章、課程、圖片、圖書 等 。

往期推薦

01

02

03

來 源:財務第一教室,稅務大講堂,梅松講稅,稅台,財務經理人,稅務經理人整理釋出