你在日常報稅中有沒有關註過各稅種之間的對比?常見的納稅申報比對,小編都給大家總結好了,讓大家在平時報稅時可以切實規避風險!

0 1

企業所得稅收入與增值稅收入的比對

盡管企業所得稅和增值稅收入(銷售額)範圍不同,但其差額不會太大。透過對企業所得稅收入與增值稅銷售額的比對,可以檢查企業是否存在少計收入等情況。

一、 預警值

企業所得稅收入小於增值稅銷售額的部份占比超過10%

二、數據來源

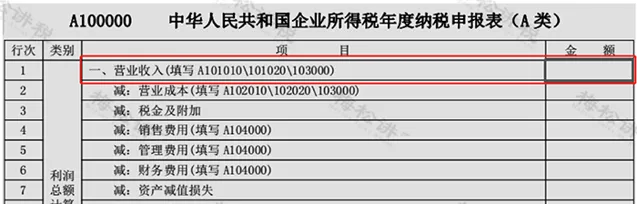

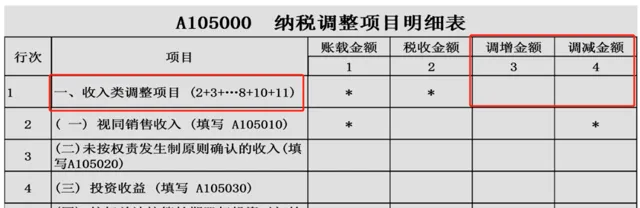

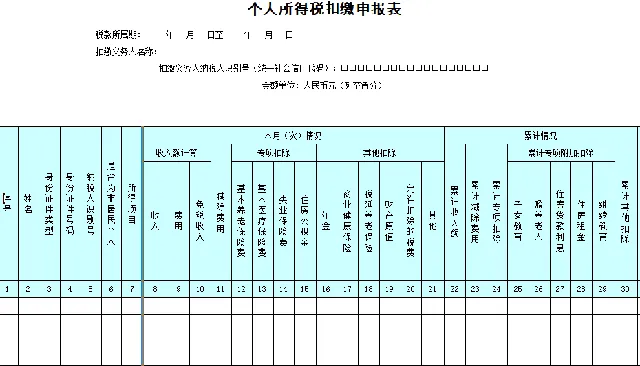

(一)企業所得稅收入

企業所得稅年度納稅申報表主表第1行營業收入金額,(包括會計上的主營業務收

入和其他業務收入)+A105000納稅調整計畫明細表第1行納稅調增收入-A105000

納稅調整計畫明細表第1行納稅調減收入。

( 二 ) 增值稅收入

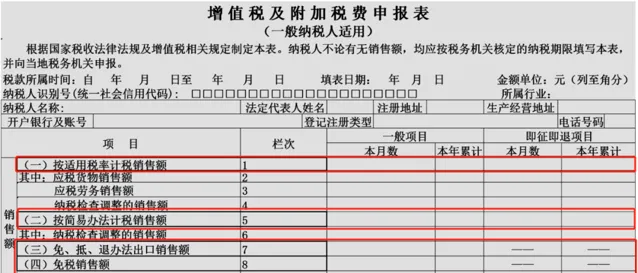

1、一般納稅人:當年12月增值稅及附加稅費申報表(一般納稅人適用)第1行、第5行、第7行、第8行銷售額累計數。

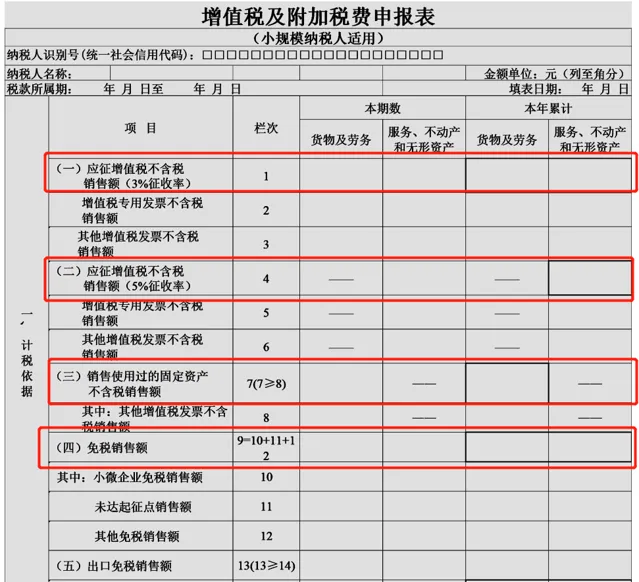

2、小規模納稅人:當年12月增值稅及附加稅費申報表(小規模納稅人適用)第1行、第4行、第7行、第9行、第13行銷售額的累計數。

三、問題指向

少記、漏記收入、延遲確認收入

四、 超出預警值的正常情況

1. 兩稅種納稅義務發生時間不同,如約定分期收款,本年度收取50%,但一次性開具了全額發票的情形。

2. 增值稅視同銷售,企業所得稅不視同銷售,如銷售代銷貨物、將貨物交付其他單位或者個人代銷等。

3. 處置固定資產等。

02

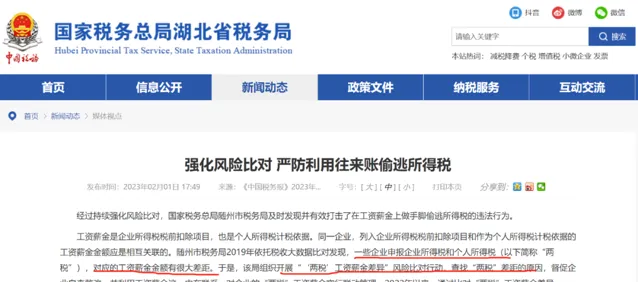

企業所得稅申報薪資和個稅申報薪資的比對

一般情況下,企業所得稅稅前扣除的薪資與個稅申報的薪資薪金收入應該差異不

大,差異較大時(不同稅務機關的標準不同),尤其是企業所得稅稅前列支的薪資遠大於個稅申報的薪資薪金收入時,可能存在多申報稅前扣除的薪資,少繳納企業所得稅,或者少申報個稅收入,少繳納個稅的情況。

一、差異預警提示

個稅申報表與企稅申報表直接對比

二、差異來源

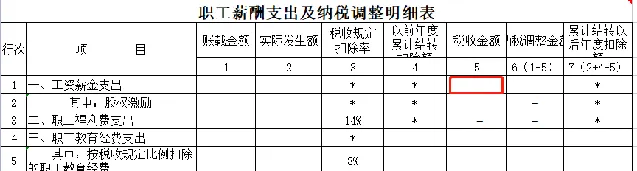

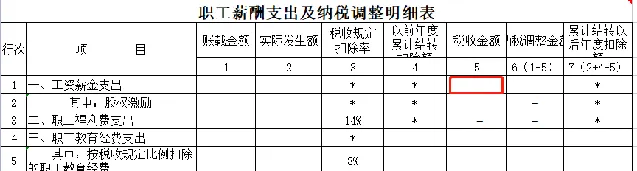

1、 企業所得稅匯繳申報表

2、 個人所得稅預繳申報表

三、兩者差異的原因

1、 正常的、合理的原因

(1)計提了年終獎

企業當年預提的年終獎在次年5月31日之前發放的, 可以在當年稅前扣除,但個稅是實際發放時(次年)才扣繳,形成了差異。

(2)拖延了員工的薪資

企業賬面上計提了員工的薪資,但拖延至次年5月31日之前發放,個稅在次年實際發放時才扣繳,形成了差異。

2、 不合理的原因

(1)多列薪資薪金支出

比如,企業偽造了薪資發放明細表虛列成本以及薪資薪金的核算範圍不正確等

(2)少申報薪資薪金收入

主要有以下情形:

a.員工發放了薪資,但未申報個稅,或者按照較低的收入申報個稅

b.企業多數員工的薪資薪金收入常年處於5000元以下,其他收入透過報銷形式發放

C.部份員工現金發放薪資,不申報個稅

d.年收入未超過6萬的員工,認為可以不申報個稅

03

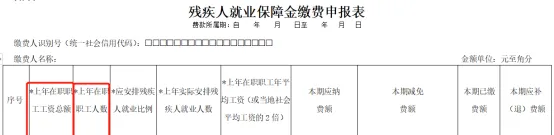

企稅匯繳薪資總額與殘保金申報薪資總額差異

一、差異預警提示

系統提示風險:2023年 企業所得稅匯算清繳申報的薪資總額 和人數與 本次殘保金申報的薪資總額 和人數不一致。

二、差異來源

1、 企業所得稅匯繳申報表

2、 殘保金申報表

三、兩者是否必須一致

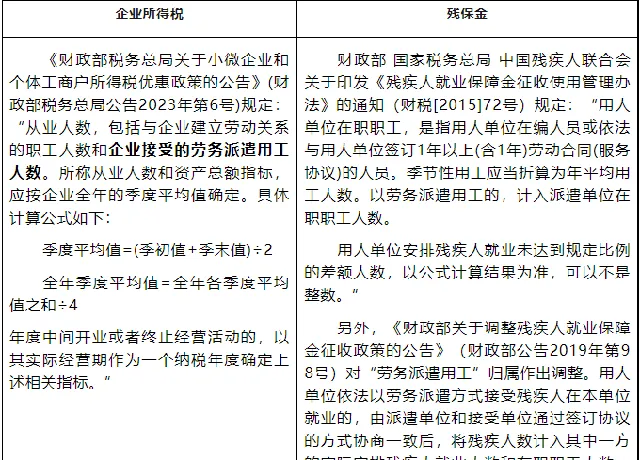

1、 從職工人數來說

(1)企業所得稅的從業人數包括企業接受的勞務派遣用工人數,而殘保金的人數中,首先,勞務派遣人員是屬於派出方的,其次,以派遣方式接受殘疾人在本單位就業的,人員歸屬由派遣單位和接受單位透過簽訂協定的方式協商確定歸屬,這也可能存在口徑差異。所以 在人數統計方面,企業所得稅口徑的人數和殘保金的職工人數就存在差異。

(2) 退休返聘人員無法和企業簽訂勞動合約,即無法與企業建立勞動關。因此, 企業所得稅和殘保金的職工人數應均不包含退休返聘人員 。

2、 從薪資總額來看

如果有特殊情況或者特殊人員,兩者有一定的差異:

(1) 勞務派遣: 如果勞務派遣員工的人數計入用工單位,則薪資總額應該在用工單位的薪資總額中包含;反之,應全部不在用工單位包含,而計入派遣單位的人數和薪資總額。

(2) 退休返聘: 企業因返聘離退休人員所實際發生的費用,應區分為薪資薪金支出和職工福利費支出。其中屬於薪資薪金支出的,準予計入企業薪資薪金總額的基數,作為計算其他各項相關費用扣除的依據。 而返聘離退休人員無法和企業簽訂勞動合約,則不應納入殘保金的薪資總額基數。

總結:

1、 從目前的政策來看,殘保金申報的人數和薪資總額和上年度企業所得稅申報的人數和薪資總額, 在不存在返聘離退休人員、勞務派遣人員等特殊人員情況下,應該是相差不大的,預計有小額差異時,系統也不會提示風險。

2、至於 是否可以直接取企業所得稅申報表薪資總額的數據作為殘保金申報基數, 小編 認為 在沒有特殊人員、特殊情況下,其實是可以的 。

04

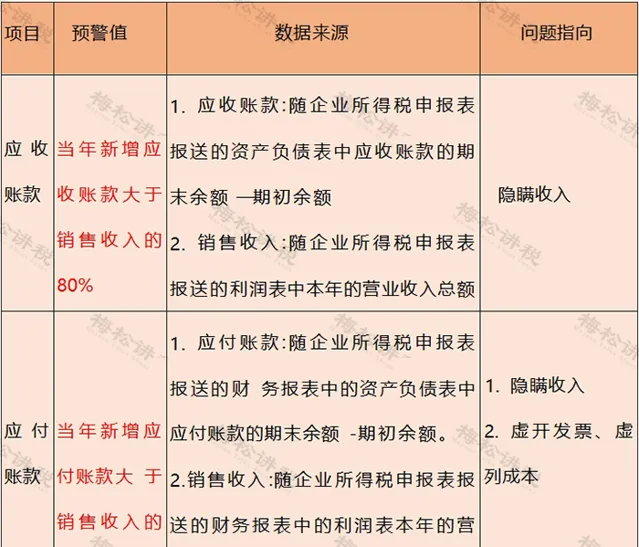

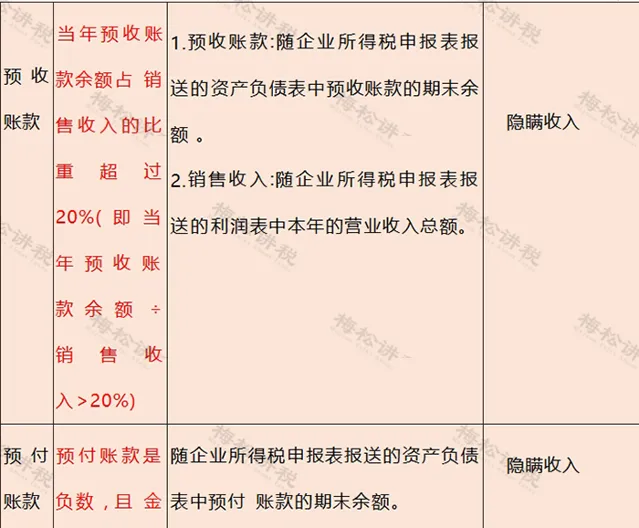

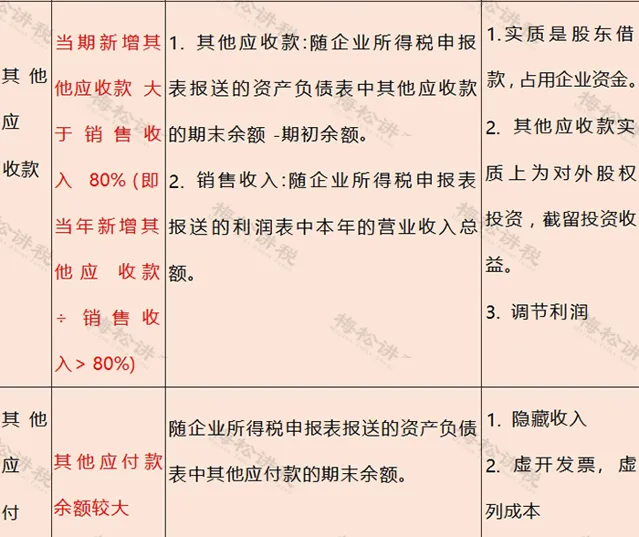

其他應收/其他應付款異常預警指標

企業常常用往來帳戶隱匿收入、轉移利潤、虛列成本,以達到偷稅的目的,往來賬 戶也由此成為稅務機關的重點稽查範圍。 企業可根據相關預警指標進行自查,以規範帳戶核算和涉稅處理,從而防範風險。

05

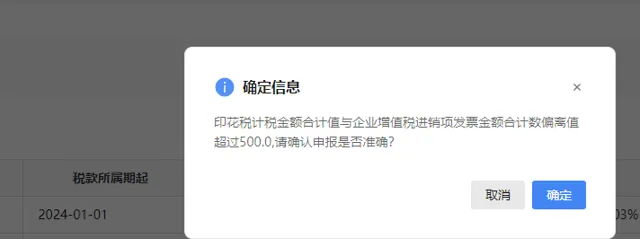

印花稅與增值稅比對

自從新電子稅務局上線以後,就出現了這樣一條納稅比對:

「印花稅計稅金額合計值與企業增值稅進銷項發票金額合計數偏離值超過500,請確認申報是否準確?」

答:新電局會自動與當期企業增值稅進銷項發票金額合計數進行比較,以起到提示提醒是否存在少報、漏報的情況,若核實計稅依據無誤,繼續進行申報即可。

小編自從業以來,也是第一次遇見印花稅和增值稅進行比對的情況。從稅務局的答復來看, 之所以會出現這種情況,根本原因是新電子稅務局的自動對比功能。

當納稅人看到這條風險提示時,只需核實即可,若核實無誤,就可以繼續申報,無需過分擔心。

註: 本文由梅松講稅出品。 梅松講稅,為稅台網旗下致力於打造稅務精品內容的團隊,服務內容包括: 文章、課程、圖片、圖書 等 。

往期推薦

01

02

03

來 源:財務第一教室,稅務大講堂,梅松講稅,稅台,財務經理人,稅務經理人整理釋出