後台回復 品牌 免費送你 【135本品牌行銷必讀書】

作者 | 李彥 蒙嘉怡 來源 | 壹覽商業

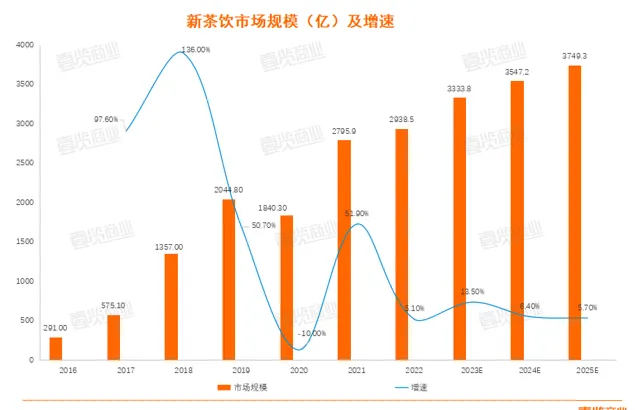

一般認為,一個行業如果湧現多家上市公司或者即將出現多家上市公司,那麽這個行業發展趨於成熟,開始走向規範化和商業化,同時說明這個行業急需大量的資金。行業裏企業間的競爭將開始從粗放變精細,經營效率、研發能力、資金儲備都將會成為接下來競爭的關鍵。

當年快遞行業就是如此,2012年順豐上市,隨後幾年通達系、京東物流紛紛登陸資本市場,快遞行業展開了一場科技提升效率的競爭。如今的新茶飲行業也要走到這一步了,自2021年奈雪的茶登入港交所後,2023年以來茶白道、蜜雪冰城、古茗、滬上阿姨等頭部新茶飲品牌紛紛遞交招股書,後面還有霸王茶姬、甜啦啦、茶顏悅色等玩家躍躍欲試,隨時遞表。

那麽,新茶飲行業到底發展如何,有何秘密,誰的發展最為良性,誰最急於上市,誰能在後續開發中更有優勢。壹覽商業拆解了這五家企業招股書,發現了一些東西。

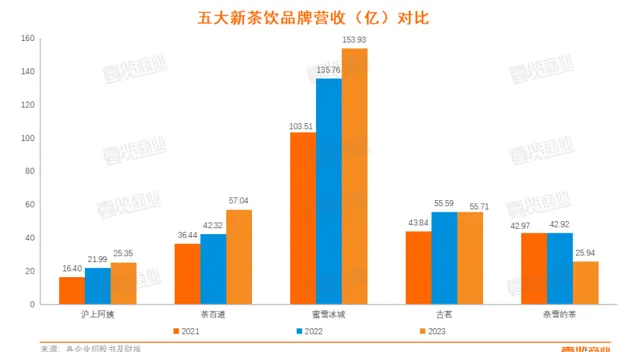

上市門檻為40億,蜜雪冰城最強

從整體看,新茶飲企業能夠遞交招股書的營收基本在40億左右,也就是說這個行業上市門檻可能在40億規模。其中,規模最大的茶飲企業為蜜雪冰城達到150億,,且還在保持每年30%以上的速度增長。其次是古茗,自2022年開始營收便超過了50億,2023年前3季度營收額為55.71億,幾乎與茶百道一年的營收持平。

與之相比,滬上阿姨的營收規模最小。從2022年數據來看,是唯一維持在20億-30億營收的企業,2023年三個季度的營收還不如奈雪的茶半年營收數目高,排除最頭部的蜜雪冰城,古茗和茶百道的營收規模約為滬上阿姨的2倍。

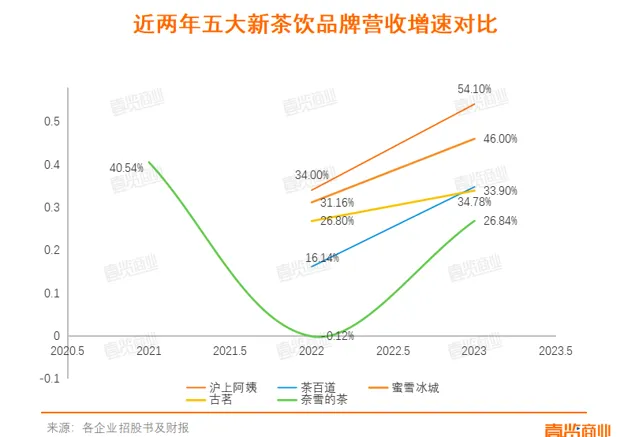

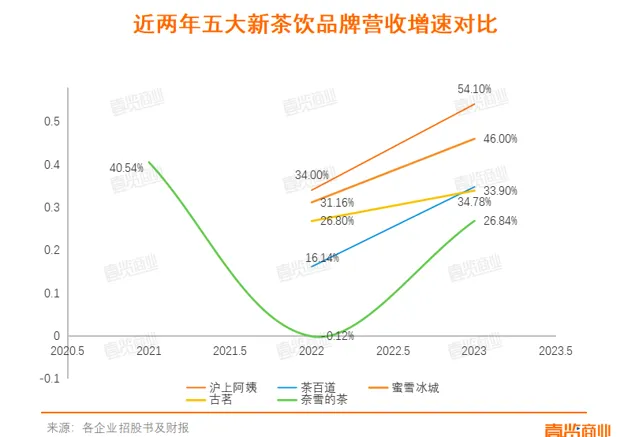

從營收增速看,整個行業規模雖然在不斷增加,但增速在下滑。據艾媒咨詢的數據,2022年新茶飲整體增速下降到了13.5%,2023年只有6.4%。五家企業,除了奈雪的茶營收在2022年大幅下降以外,其他茶飲企業年增速均在上漲,且絕大部份企業的營收增速超過了行業平均增速。其中,滬上阿姨,2021年到2022年,及2022年前三季度到2023年前三季度,滬上阿姨營收增長率分別為34.00%和54.1%。以營收增長率來看,滬上阿姨是前五大現制茶飲店品牌中增長最快的品牌。

值得註意的是,奈雪的茶2021年、2022年連續兩年增速不及平均值,2022年增速最低,為-0.12%。客單價下降是影響奈雪負增長的原因之一,另一個重要原因則是競爭激烈,門店顧客被分流2022年每間奈雪茶飲店日均訂單量348.2單,相比2021年的416.7單,下降了近17%。

雖然奈雪的茶營收增速在2023年有所回升,不過與其他企業對比仍顯頹勢,連續兩年「墊底」。除此以外,古茗的增速也顯著放緩,增速排名被茶百道反超,後勁不足。門店網路的擴充套件能力,往往被認為是新茶飲取得成功的關鍵因素之一。

加盟仍是新茶飲的主流模式

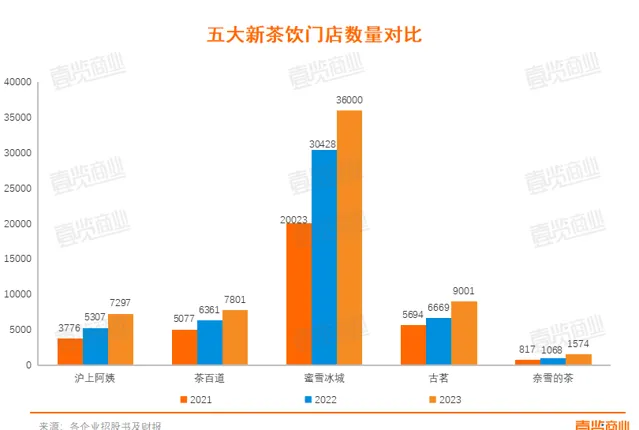

五家新茶飲企業在2022年門店數量達到49833家,同比增長224.35%,翻了兩番。

壹覽商業了解到,茶百道的加盟店一年新增約1500家;滬上阿姨加盟門店數量由2022年的5244家增至2023年的7245家。除了奈雪的茶,其他四家新茶飲企業加盟店占比均在99%以上。

事實上,加盟更利於品牌發展。

首先,直營直面消費者,而加盟則面向加盟商,賺品牌授權、供應鏈、營運管理的錢。從蜜雪冰城披露的招股書中可以看到,它壓根不是靠賣奶茶賺錢,而是透過賣給加盟商原材料,賺供應鏈的錢。

其次,在加盟模式下,企業的成本結構能夠得到最佳化。相比直營事事費心,還不一定能盈利,加盟模式則是將成本與風險轉移分攤到了加盟商之上,只要企業控制好節奏,基本可以實作「躺著賺錢」。

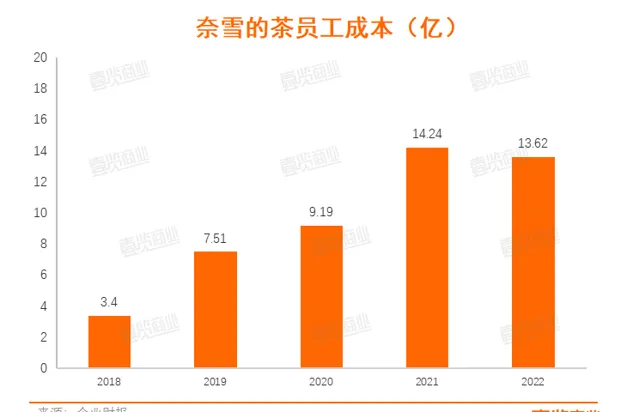

從成本來看,直營模式要付出更多的人力成本,加盟模式只需控制原材料成本。如奈雪的茶,雖然直營模式能夠讓其直接享受商品溢價,毛利一度接近70%,但直營模式需要付出更多人力成本和租金成本。相比之下,在供應鏈體系已經十分完備的情況下,蜜雪冰城只需支付原材料成本以及少量的銷售費用,凈利潤輕松登頂。

從風險角度出發,加盟模式將營運風險轉移到了加盟商上,增加了公司盈利的確定性。

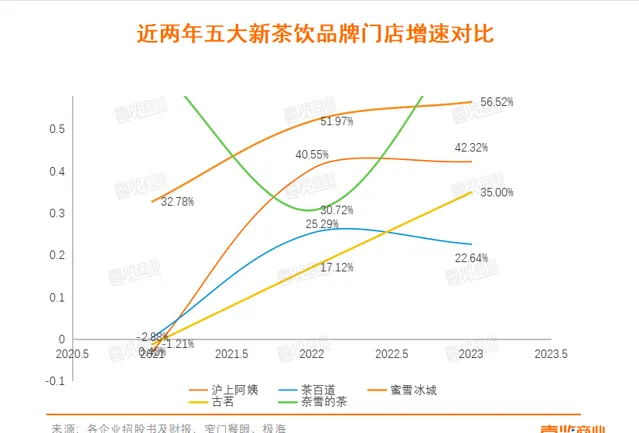

從門店擴張速度來看,2022年為茶飲企業高舉高打的一年,蜜雪冰城門店增速超過50%,一年凈增10405家門店;其次便是滬上阿姨,門店增速高達40%。

對於古茗而言,2023年才是其加速擴張的一年,門店數量增加到9001家,全年凈增的門店是2022年凈增門店的兩倍多。就在這一年,長期盤踞於南方市場的古茗終於攻向北方。

值得一提的是,古茗至今未在北京、上海開店,且近80%的門店位於二線及以下市場。招股書顯示,浙江、福建、江西、廣東、湖北、江蘇、湖南及安徽這八個省的加盟店為古茗貢獻了近九成的GMV。可以明顯看出,古茗的拓店布局依然謹慎性十足、區域性很強。

除此以外,奈雪的茶2023年增速超過70%,堪稱「一騎絕塵」。這主要是由於奈雪的茶在2023年7月開放了加盟。

截至2024年2月,奈雪開業加盟門店超200家,平均每個月新增29家門店,這個速度超過了2022同期,成效顯著。2月28日,奈雪公布了2024年加盟新政,單店投資預算降至58萬元,2024年6月30日前完成簽約的加盟店,還可享受單店6萬元行銷補貼。

奈雪長期紮根於一二線城市,門店數量占比一度超過90%。此次調整加盟政策,或許正是看到了諸如蜜雪冰城、古茗這類紮根下沈市場的企業業績,不想落後對手太多。

加盟模式,成為新茶飲企業快速鋪開規模的殺手鐧。

不過,加盟模式對品牌方挺好,但對於加盟商可能就是一場風險投資。據了解,茶百道、蜜雪冰城的前期加盟費用在38萬左右,滬上阿姨16萬,古茗23萬,奈雪的茶58萬。

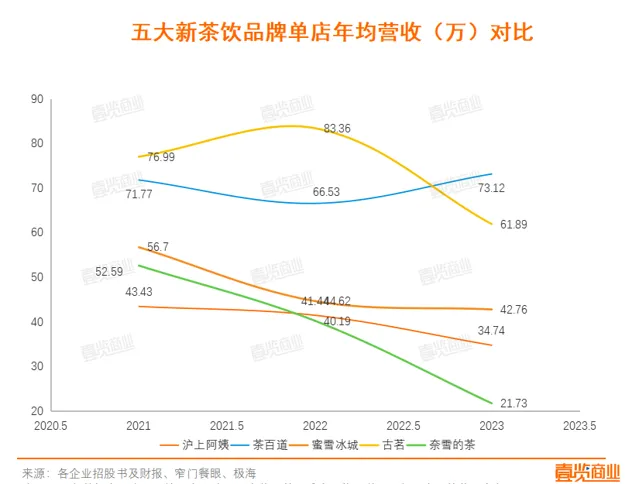

壹覽商業根據各企業的門店數量以及營收計算出單店營收情況,以2023年的數據為例,想要收回加盟費,奈雪的茶至少要營業兩年半,蜜雪冰城需要一年,滬上阿姨、茶百道、古茗需要半年,若中途閉店,加盟商很可能血本無歸。而且,各企業的單店營收均不穩定,除了茶百道的單店營收在2023年有所上升,其他品牌均在走下坡路,奈雪的茶、滬上阿姨、蜜雪冰城的單店營收更是連年下降。

加盟模式在企業眼裏是真香,放在加盟商這些個體之上,很可能會演變為「真後悔」。

奈雪毛利率最高,賺錢能力卻最差

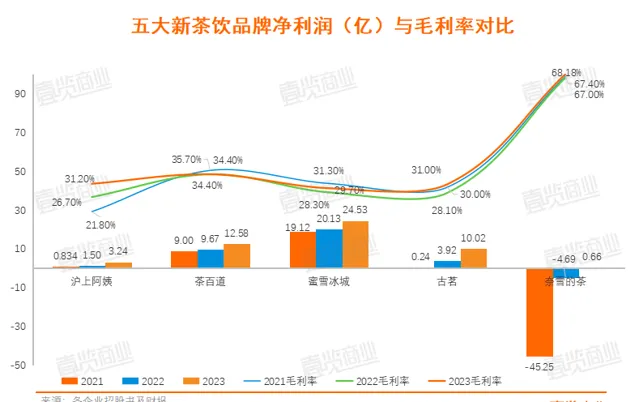

從毛利率來看,除了奈雪的茶以外,其他茶飲企業毛利率基本維持在30%左右,且整體呈現上升趨勢。其中,茶百道的毛利率最為可觀,維持在35%左右,滬上阿姨毛利率大幅升高,從2021年的21.8%提升至2023年的31.2%。蜜雪冰城的毛利率為29.7%,是2023年唯一一家毛利率低於30%的企業。

在毛利率不如其他企業的情況下,不論是營收規模還是擴店速度,蜜雪冰城都是第一,且顯著高於其他企業。

在壹覽商業看來,這是蜜雪冰城的平價定位達到的效果。

從市場規模看,平價現制飲品市場在不同價格帶中增速最快。以終端零售額計,中國平價現制飲品市場規模從2017年的389億人民幣增長至2022年的1071億人民幣,復合年增長率為22.5%,預計到2028年市場規模將增長至3887億人民幣,2022年到2028年復合年增長率為24.0%。

從經營策略看,蜜雪冰城深諳「下沈之道」。一是產品定價,相比奈雪的茶以及喜茶動輒20多元的客單價,蜜雪冰城的客單價維持在6元左右,重視下沈市場的消費能力。

二是門店布局,隨著時間推移,新茶飲越來越普及,品牌間的內卷式競爭也越來越激烈。一、二線城市的利潤逐漸見頂,高客單價難以帶來高利潤,反而導致顧客減少、店鋪坪效下降,三線及以下城市成為新茶飲攫取利潤的新天地。壹覽商業獨家統計發現,蜜雪冰城三線及以下城市占比接近60%,其次便是古茗與滬上阿姨,均為49%左右。而目前企業營收最好的為蜜雪冰城,其次是古茗,滬上阿姨營收雖不突出,但其增速十分強勁。

事實上,與更高價格帶的現制飲品相比,平價現制飲品更加考驗企業供應鏈的廣度和深度,蜜雪冰城恰恰擅長於此:根據灼識咨詢的報告,蜜雪冰城目前擁有業內最大和最完整的供應鏈體系,覆蓋采購、生產、物流、研發和品質控制等核心環節。這意味著,蜜雪冰城不僅擁有了永續擴大的有利競爭,而且建立了更高的行業壁壘,旁人自然難以超越。

古茗的毛利率維持在中等水平,凈利潤卻明顯不如茶百道。古茗報告期內的凈利潤水平主要受到了金融負債公允值變化的幹擾,主要是計入了可轉換可贖回優先股產生的損益。在剔除這一因素影響後,古茗2023年第三季度的凈利潤同比高達75%,同時報告期內的凈利率在18%左右。

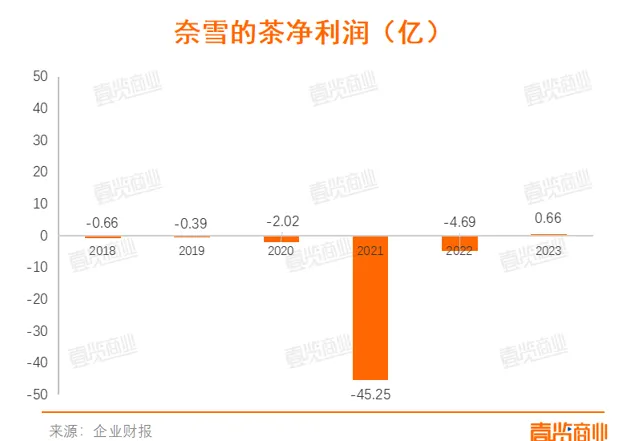

值得註意的是,奈雪的茶毛利率均在60%以上。不過,即使毛利為正,但公司絕大部份時間處於虧損當中。2021年虧損高達45.25億元,2023年終於扭虧為盈,盈利0.66億元。

在壹覽商業看來,在實作正毛利的條件下,導致奈雪的茶虧損的根源在於費用支出高。具體來看,長期采用直營模式的奈雪的茶,門店需要招聘大量員工,這意味著需要大額的員工成本支出,2020—2022年奈雪的茶的員工成本占營收的比例分別為30.1%、33.1%、31.7%。

不過,奈雪的茶銷售毛利率和銷售凈利率總體均呈上升趨勢,且在2023年6月首次實作盈利。一方面是因為受集團使用自動化系統的影響,人工層面實作降本增效,同時奈雪的茶新門店面積較標準茶飲店有所減少,門店營運費用下降。另一方面,奈雪的茶在2022年推出中低價位產品,以價換量,擴大使用者群體,增加客戶購買率,凈利率在2023年中旬由負轉正。

從2022年開始,新茶飲企業的毛利率或持平,或上升。這也許是新茶飲企業為上市做出的調整與準備,除此以外,這些茶飲企業也愈發願意把錢花在行銷之上。

上市後的奈雪,總是無效行銷

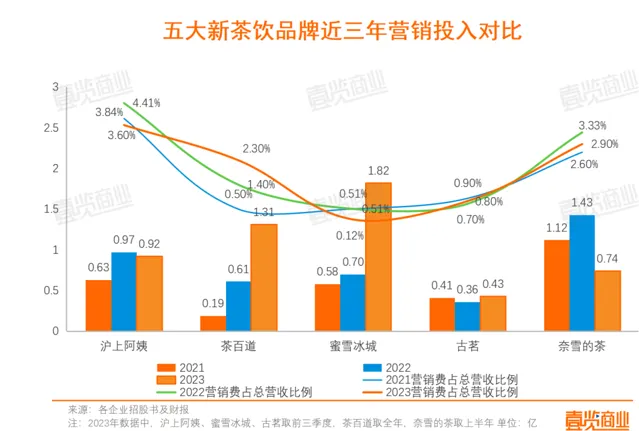

觀察各企業在研發和行銷部份的投入可以發現,總體來看,滬上阿姨、蜜雪冰城、奈雪的茶更看重行銷上的投入。

從行銷投入來看,滬上阿姨、古茗過去三年花費較為穩定,茶百道、蜜雪冰城則呈逐年上升態勢,奈雪的茶則在2022年加大行銷投入,又在2023年大幅下調預算。

滬上阿姨、奈雪的茶在過去三年的營收規模雖較之其他三家有差距,在行銷金額上的花費卻並沒有因此束手束腳。相較2021、2022年,滬上阿姨在2023年行銷投入占總營收比例最低,僅為3.6%,而該比例較之同行卻最高。

值得註意的是,結合營收增長來看,奈雪的茶在2021至2022年做了很多無效行銷。在2022年,奈雪的茶用1.43億元投入行銷,卻只實作了0.12%的營收增長。而到了2023年,奈雪大幅下調了此預算,僅用0.74億投入行銷,卻得到了26.84%的營收增長,也就是說,奈雪的茶在2023年的有效行銷率大大增高。

奈雪的茶之所以在前兩年舍得砸「重金」做行銷,和其在2021年的上市有緊密聯系。在當年,奈雪的茶營收規模僅有蜜雪冰城的一半,行銷投入金額卻是蜜雪冰城的兩倍。到了去年,奈雪的行銷費用很大部份流向聯名,據統計,奈雪的茶全年聯名總數達38次,位列行業第一梯隊。

沖擊上市前夕,更舍得砸錢做行銷的,不僅是奈雪的茶。

茶百道在2023年6月拿到了近年行業最大的一筆融資,金額達9.7億元。8月15日,茶百道送出上市申請,12月21日收到中國證監會國際合作部的備案通知書 (國合函〔2023〕1991號) 。

2022年9月,蜜雪冰城於A股上市申請獲受理。2023年1月,蜜雪冰城轉戰港股,再次送出招股書。在這兩年期間,蜜雪冰城的行銷費用隨其營收規模激增,從2022年0.7億的投入到2023年1.82億。從結果來看,蜜雪冰城在2023年一年發起聯名活動19次,雪王IP、「洗腦神麴」都成為行業內的有效行銷案例。

與同行相比,古茗在行銷方面更為低調。三年行銷投入金額分別是0.41億、0.36億、0.43億,分別占總營收0.9%、0.7%、0.8%。

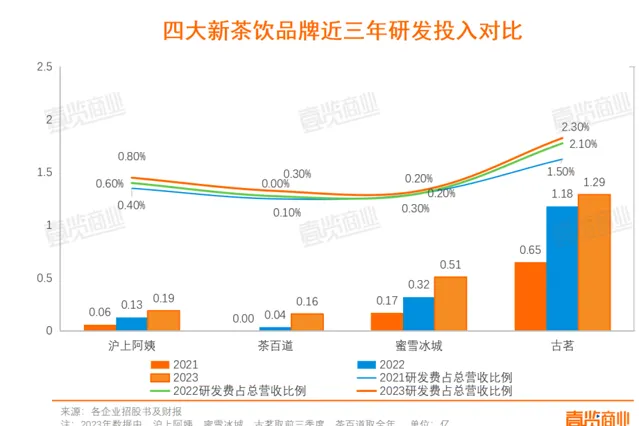

行業整體研發投入較低

在新茶飲行業,即便完全不做研發,也能踏出一條路。

在研發端近兩年來投入金額最少的是茶百道,2022年、2023年分別投入358萬、1641.7萬。,據招股書顯示,茶百道在2020年和2021年,茶百道的研發投入未公布。在2022年開發了約300款產品,研發投入占比也僅有0.1%。可以推斷的是,茶百道更看重的仍是行銷聲量帶動加盟業務,而非產品創新。即便如此,低研發投入並不影響茶百道成為行業內營收規模第三的品牌。

號稱在全國擁有八個大倉儲物流基地、四個裝置倉庫及九個新鮮農產品倉庫,以及19個前線冷鏈倉庫的滬上阿姨,2021年度、2022年度及2023年前三季度,公司研發投入分別為586.7萬元、1326.0萬元及1921.5萬元。占營收的比重僅為0.4%、0.6%、0.8%。

從研發投入來看,古茗在研發上的投入相較同行算是「一騎絕塵」。2021年至2023年第三季度,古茗分別在研發上投入0.65億、1.18億、1.29億,占營收比例分別為1.5%、2.1%、2.3%。

古茗是行業內出名的「供應鏈建在哪裏門店開在哪裏」。門店和供應鏈之間緊密連線,門店的加密策略確保規模效益,能夠分攤冷鏈的成本,2023年時,古茗已經搭建了業內最大的冷鏈供應鏈,並向97%以上的門店提供「兩天一配」的冷鏈配送服務,在部份門店密集的地區甚至已經實作「一天一配」。2023 年前三季度,古茗上新 SKU 頻次超過 100 次,公司共有 111 名研發人員。

而行業「老大哥」,宣稱「自研自產」的蜜雪冰城,其研發投入占比幾乎可以忽略不計。2021年至2023年前三季度,蜜雪冰城的研發投入分別為1715.1萬元、3230.4萬元,5134.3萬元,占營收的比重分別為0.2%、0.2%、0.3%。

同時做供應鏈生意,蜜雪冰城和古茗本身的產品定位導致其面對的難點不一樣。蜜雪冰城的產品,大多采用水+果醬+罐頭的等耐儲存的原料,使用頻率較高的鮮果檸檬和橙子,也是水果裏相對方便保存的。

而古茗把鮮果茶作為主打產品,研發團隊還會根據時令水果、消費者需求等持續開發新品。這也就意味著,古茗采用的鮮果品類多,數量大,對其保存和運輸能力提出了更高的要求。古茗自然需要在研發端進行更多投入。

對於上市古茗是真的急了

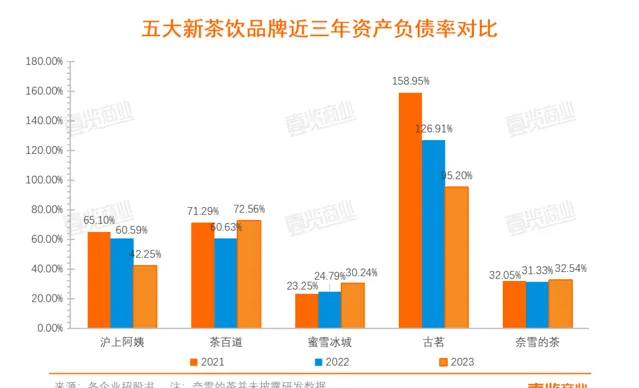

觀察各企業資產負債率、經營產生的現金流,以及現金儲備,可以找到其各自的難點。

截止2023年三季度,蜜雪冰城的賬面資金近40億元,資產負債率也只有30%。那麽,既然如此不差錢,為何又要趕著上市呢?

顯然,蜜雪冰城是在未雨綢繆。

據其最新的招股書所述,上市融資所得將首先用於海南基地等地的產能擴張,其次是物流倉儲。另外,蜜雪冰城還將用融資來的錢深耕品牌IP,要多元擴大「雪王」內容矩陣。

值得註意的是,從蜜雪冰城營收結構來看,蜜雪冰城銷售給加盟商的果漿、包材等商品銷售金額為145億元,占比高達94.3%,門店制作裝置銷售金額為6.05億元,占比3.9%,而加盟費相關的收入則僅為2.84億元,占比只有1.8%。也就是說,透過品牌營運、把控供應鏈利潤,把原料賣給不斷擴張的加盟商,是其保持增長的關鍵。

並不是每家企業都有蜜雪冰城這般未雨綢繆的資本。從資產負債率來看,古茗是當下最急於上市的企業。

大面積的建設倉庫及供應鏈建設,使古茗負債高企。2021年、2022及2023年前三季度,古茗的負債總額分別為32.5億元、38.5億元、40.7億元。其中流動負債分別為30.8億元、36.7億元、38.5億元。值得註意的是,2021年和2022年,古茗一直處於資不抵債的狀態,即使2023年前三季度狀況有所好轉,負債率仍高達95%。

對此,古茗解釋稱,主要是由於分類為以公允價值計量且其變動計入當期損益的金融負債的可轉換可贖回優先股的非經營性影響。

即便如此,高負債仍是古茗一顆「隱雷」。若古茗上市失敗,面臨到優先清償,那優先股和債就無區別了。這也說明,企業的資金鏈緊張,若離開資本便宛如失血。這或許也成了古茗不願進入北京、上海等一線城市的重要原因。

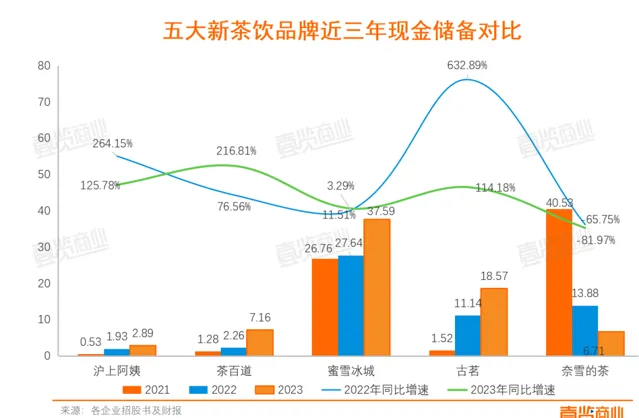

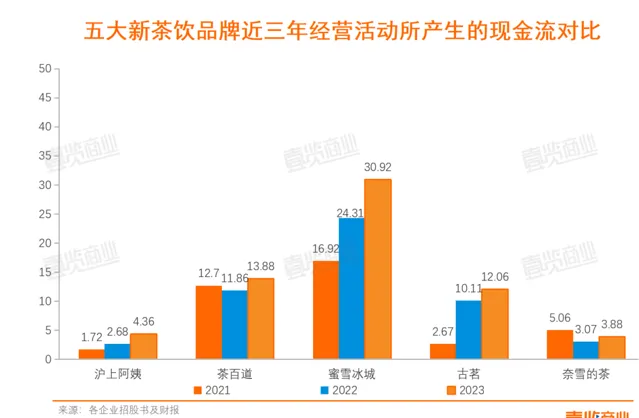

另一方面,除奈雪的茶以外的四家企業,經營產生的現金流、現金儲備兩個指標的總體數據都在逐年上漲。這對企業來說是好事,意味著其現金流越來越健康了。

例如,2021、2022、2023前三季度,蜜雪冰城經營活動所產生的現金流分別為16.92億、24.31億、30.92億,位列行業第一。結合其收入高達94.3%來源於商品銷售來看,蜜雪冰城把原料的利潤牢牢地抓在了自己手裏。

值得註意的是,蜜雪冰城雖給自己留足了利潤空間,卻在原料上一度引起爭議。不少在蜜雪冰城「兼職」過的網友曾在社媒平台分享蜜雪冰城原料的配料表。在眾茶飲品牌都在卷原料、強調健康茶飲的背景下,蜜雪冰城各類原料配料表包含了各類添加劑。

例如,百香果果漿的配料表包含了檸檬酸、DL-蘋果酸、檸檬酸鈉、黃原膠、亞硫酸鈉等多種食品添加物。椰漿的配料表,包含酪蛋白酸鈉、庶糖脂肪酸酯、單雙甘油脂肪酸酯等多種食品添加物。

與蜜雪冰城相反,奈雪的茶在2022年及2023年上半年的現金儲備出現了大幅下降。2021年,奈雪的茶有5.06億資金儲備,2022年僅有3.07億,2023年上半年為3.88億。

在壹覽商業看來,奈雪的茶現金儲備吃緊或許有三大原因:

首先,2022年,奈雪的茶斥資5億買下樂樂的茶,消耗了一定現金儲備。

其次,正如上文所述,奈雪的茶一直走大店直營模式,而自2022年底以來,其主要競爭對手喜茶全面放開加盟,全年凈增門店達2600余家,這讓奈雪的茶在業務增長上趨於被動。

最後,與其他幾個主做加盟商生意的企業不同,據奈雪的茶最新財報顯示,現制茶飲占其營收比例73.5%。而受疫情以及行業環境影響,奈雪的茶一度推出了「周周9.9元喝奈雪鮮奶茶」活動。這導致其凈利潤持續下跌,在2023年才實作扭虧為盈,自然現金儲備不會富裕。

結 語

綜合來看,蜜雪冰城是目前財務數據最健康的新茶飲品牌,在營收規模、凈利潤、資產負債率及現金流等各數據指標上都展現了其穩步增長的趨勢。

古茗雖有較高的資產負債率,看似風險極高,然而樂觀的是,其在研發及供應鏈上極大的投入讓其現金儲備及經營活動產生的現金流都在穩步增長。加密式開店的門店增長邏輯也在不斷降低其單店運維成本,仍有較大機會。

奈雪的茶雖已上市,現金儲備卻逐年大幅降低,在凈利潤剛實作扭虧為盈的背景下,開放加盟模式究竟是否能讓奈雪的茶「重振旗鼓」還有待觀察。

滬上阿姨和茶百道面臨的問題是趨於一致的,即:是否有能力砸起供應鏈。在過去幾年,這兩家企業在研發上的投入非常有限,2023年以來,滬上阿姨和茶百道加大了該類目預算,正式因為其到了必須卷供應鏈的時刻。

在中國食品產業分析師朱丹蓬看來,新茶飲企業未來競爭的核心在於供應鏈的完整度。產品可以復制,模式可以復制,價格可以模仿,門店也可以複制,但是供應鏈並不是一朝一夕可以復制的。未來,只有頭部企業才有對供應鏈進行完整的布局能力,而整個供應鏈的完整度決定了企業未來的永續性。

「在馬太效應愈發明顯的行業格局下,要保持自身永續發展,要借助資本的賦能、完善供應鏈的完整度、提升開店速度等,各方面都不能掉隊,才能最終勝出。」朱丹蓬表示。

* 編排 | 三木 稽核 | Sunnyue

品牌最新資訊,盡在【 首席品牌觀察 】 ↓↓↓

掃碼加入高品質交流群

紅包、福利、幹貨,精彩不停

↓↓↓