又有企業因為進銷項不一致被查了!2024年,會計開票一定要註意這8點!

01

進銷項比對不一致

這家企業被罰!

國家稅務總局北京市稅務局第二稽查局

稅務處理決定書

京稅稽二處〔2019〕6000412號

北京XXXX貿易有限公司:(納稅人辨識號:91110105MA005KXXXX)

我局(所)於2019年3月15日至2019年5月22日對你(單位)2016年6月1日至2018年12月31日增值稅專用發票47份,增值稅普通發票88份情況進行了檢查,違法事實及處理決定如下:

一、 違法事實

1. 你單位直接走逃失蹤不納稅申報 。你單位自2018年7月起未申報納稅,2018年09月13日被主管稅務機關國家稅務總局北京市朝陽區稅務局第七稅務所認定為非正常戶企業。

2. 你單位進銷項比對嚴重不符 。根據防偽稅控系統及電子底賬查詢系統的詳細貨物清單發現,你單位在檢查期間進項為移液器,銷項為電解銅、油泵、控制器等,進銷不符。

3. 你單位交易資金資訊不真實。 檢查組到中國工商銀行調取你單位資金流資訊,發現你單位開戶帳號與下遊企業無交易資金往來。

二、 處理決定

根據【中華人民共和國發票管理辦法】第二十二條第二款第一項規定,「開具發票應當按照規定的時限、順序、欄目,全部聯次一次性如實開具,並加蓋發票專用章。任何單位和個人不得有下列虛開發票行為:(一)為他人、為自己開具與實際經營業務情況不符的發票。」的規定,對你單位開具的47份增值稅專用發票應定性為虛開增值稅專用發票。對你單位開具的88份的增值稅普通發票應定性為虛開增值稅普通發票。 你單位虛開增值稅專用發票及普通發票的行為涉嫌犯罪,按規定移送公安機關。

限你(單位)自收到本決定書之日起15日內按照規定進行相關賬務調整。

大家應該知道,作為商貿企業一般納稅人, 所開的銷項發票要求必須有對應的進項發票,而且名稱必須一致。 國家稅務總局明文要求「銷售方開具增值稅發票時,發票內容應按照實際銷售情況如實開具,不得根據購買方要求填開與實際交易不符的內容。銷售方開具發票時,透過銷售平台系統與增值稅發票稅控系統後台對接,匯入相關資訊開票的,系統匯入的開票數據內容應與實際交易相符,如不相符應及時修改完善銷售平台系統」

這就是說,作為商貿企業,你的商品名稱在形態不變的情況下,名稱必須一致!

目前,金稅四期升級版系統已經涉及企業的各個領域,而且企業透過開票系統所開的發票資訊,將完全上傳到金四系統, 金四 系統也會根據企業所開發票的各項數據指標進行分析,一旦不符合規範,將會很容易篩選出來,並對企業進行預警!

0 2

進項票和銷項票

一定要完全一致嗎?

讓我們來具體問題具體分析:

1.對於生產企業

首先,對於生產企業來說,進銷項發票不一致是正常的。為什麽這麽說呢?

案例

2017年12月份山東菏澤一家經營電腦的一般納稅人商貿公司,由於進銷不一致被預警,金稅三期系統顯示該公司當年度大量存在購進的各種「電腦配件」、但是開具的銷項卻是某某「電腦」的情況。

經過稅局評估科人員實地調查落實,證實該公司業務是真實的,不存在變名虛開等問題,進項稅額也符合抵扣的規定,該商貿公司之所以購進的「電腦配件」開具「電腦」的銷項,是因為一直從事組裝業務。

最後,稅局讓公司會計寫了一份書面說明,解除了預警風險,同時稅局人員建議該企業負責人變更經營範圍,在經營範圍中加上比如組裝、委托加工等計畫,避免經常出現進項不一致帶來的涉稅嫌疑。

就如上述案例所說,該企業購進電腦配件,銷售的卻是電腦,當然購進發票和銷售發票內容就不一致了。比如汽車生產企業,購進汽車制造的零件,銷售的是整部汽車,這樣進和銷的內容自然也不一致了。根據中國相關發票管理辦法規定,生產企業是允許這樣的「進銷不一致」的。

2.對於批發企業

比如藥品、食品、服裝等等行業,批發企業都是買什麽、銷售什麽,這很正常。如果說你買進了衣服,卻銷售了藥品,這當然就不正常了,這種進銷不一致是肯定不行的。並且,即便是進銷同一件商品,它的其他參數也必須要一致,對於完全相同的一件商品來說,其上遊、下遊開票,都理當保持一致。何況還有各種商品管控。

3.對於計量單位

這個也需要分具體情形,比如衣服,通常就是一件或者一套之類的,這個進銷都是一樣的。但是也有的商品不一定單位不變,比如面粉,商場購進時,有可能批次購買,采購發票計量單位是「噸」;但是商場向消費者零售,那就不可能是「噸」了,比如「千克」。 這樣進、銷計量單位並不一致,但這其實是符合實際情況的。 當然,這種情形下,賬務處理之時,購進時最好就按照「千克」換算入賬,否則後續處理也是麻煩。

4.關於銀行帳號

一個公司,通常當然並非一個銀行帳號。比如甲公司,購買貨物時,供應商開具「購買方銀行帳戶」為A帳號;然而,甲公司對外銷售時,發票上「銷售方銀行帳戶」則是B帳戶。這是否可以呢?

個人認為,只要A、B兩個帳號確實屬於甲公司實際帳戶,確實分別使用了這兩個帳戶進行了付款、收款,則即與事實相符,不能因此說發票開具錯誤。

註:關於這個問題,浙江12366中心答復「企業開票資訊中,銀行帳戶欄目有什麽要求?是否必須是公司基本戶」這個問題時也有明確, 「發票據實開具,填寫企業銀行帳戶即可」 。

最後,用一個反例來倒推一下,即使屬於「商貿企業」,購銷發票票面資訊完全一致有可能是無法實作的。比如供應方是一般納稅人,而商貿企業是小規模納稅人,或者反之;又比如供應方依法免征增值稅,而商貿企業需要依法繳納增值稅,或者反之。這樣必然導致商貿企業購進、銷售發票稅率一欄不會一致。

總之,購進、銷售發票資訊一致自屬正常,不一致也非不可,關鍵在於實事求是,與業務實際情況真實相符,這才是最重要的。

0 3

進銷項不一致被稅局處罰

會計開票要註意八種情況

在這,再次提醒大家,使用專用發票的時候一定註意以下幾種情況:

1、 開票時一定按照實際商品進行開具,不得變更名稱,不能按照客戶不合理的要求開具;

2、不得虛開發票,按照實際金額開具發票,保證三流一致,即: 發票,貨物,資金三個方面保持一致 ;

3、作為商貿企業,一定保證所開具的商品有對應的進項發票,不得虛開,隨意開票;

4、商品名稱一定要選擇合適的稅收分類編碼,不得隨意選擇;

5、專用發票商品名稱比較多的,一定規範開具銷貨清單,而且銷貨清單必須在開票系統中填寫打印;

6、發票打印的時候,一定要規範的打印到發票上,不能出格,不能打印不完整;

7、 專用發票發票在傳遞過程中,不能損壞,汙染 。

8、 堅決杜絕買賣發票! 任何買賣發票的行為,金四系統都能查出來,不僅不能節稅,而且還會補稅,交滯納金,罰款,情節嚴重會觸犯刑法!

開票事小,涉稅事大,因此,作為財務人員,一定要加強發票的管理,嚴格執行發票管理規範,也許你的一個不小心,就有可能給你帶來很大的涉稅問題!

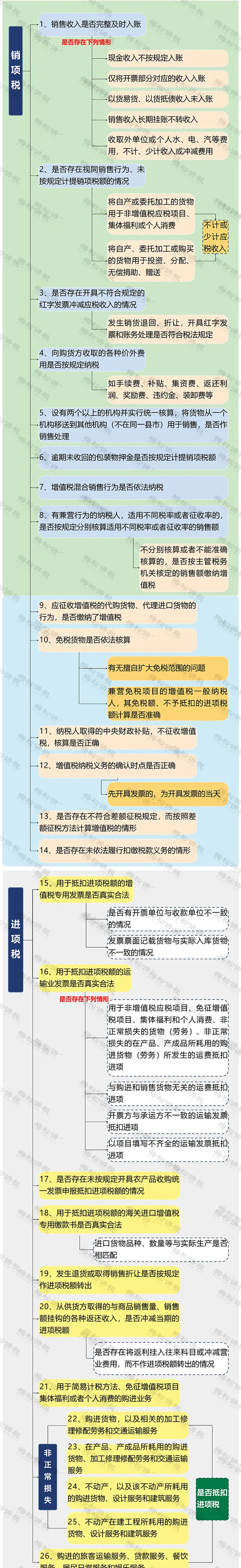

04

增值稅常見的26個涉稅風險

註: 本文由梅松講稅出品。 梅松講稅,為稅台網旗下致力於打造稅務精品內容的團隊,服務內容包括: 文章、課程、圖片、圖書 等 。

往期推薦

01

02

03

來 源:財務第一教室,稅務大講堂,梅松講稅,稅台,財務經理人,稅務經理人整理釋出