後台回復 品牌 免費送你 【135本品牌行銷必讀書】

作者 | 黎明 來源 | 定焦

兩年前,特斯拉每賣出一輛車,平均能入賬34萬元,其中有10萬元是利潤。即便把各種雜七雜八的費用算進去,它最後每輛車還能凈賺5萬元。

這在高營收、低毛利的汽車行業,簡直是天花板級的存在。

在中國打了兩年價格戰,尤其是2023年掀完桌子後,特斯拉的車賣的越來越多,賺的錢卻越來越少。

現在,平均一輛車給它貢獻的收入降到了30萬元,毛利潤則降到了5萬元,直接腰斬。這意味著,車的價格降了,利潤空間被壓縮了。

理論上,特斯拉還可以繼續降價,直到把利潤全部榨幹。畢竟,還有很多新造車企業從來沒賺過錢,賣出去的每輛車都是虧本的。但特斯拉大機率不會這麽做。

價格戰讓中國車企很頭疼,大部份是硬著頭皮在堅持。特斯拉拉著大家跳進一個坑,原本以為是火坑,沒想到是個泥潭,越陷越深。

國家資訊中心副主任徐長明曾給汽車圈的大佬們出過一道算術題:賣80萬輛車、一年賠30億元,或者賣30萬輛車不賠,哪個更好一點?

有網友評論:兩個都不好,最好的是賣80萬輛車賺30億。

但事實上大部份新勢力的情況是:賣不到80萬輛,卻虧了30億。

去年虧了10億元的零跑汽車,剛把年薪4382萬元的總裁辭掉了,創始人朱江明說:2024年車企競爭肯定比原來更卷,更加白熱化,「價格還會有下降的空間。」他的話還沒說完,特斯拉和理想又加大了降價振幅。

再這麽打下去,有些車企要跟不起了。

價格戰,越打越虧

在中國,沒有一家車企能逃過價格戰。沒有「背刺」過老車主,都不好意思稱自己為新造車。

除了特斯拉、小鵬、零跑、哪咤等「降價積極分子」,一直不肯降價的蔚來在2023年也終於服輸了,理想則是或明或暗給車主優惠。其他品牌的降價促銷活動,幾乎覆蓋了2023年一整年。

唯一的例外是威馬。2023年初的那波掀桌子降價潮中,它逆勢漲價,然後公司瀕臨破產被重組了。

價格戰的一個直接影響,是車價更便宜了。

2019年上市時,國產Model 3的起步售價是32.8萬元,2023年的裸車到手價只要22.04萬元。新款Model 3在9月1日釋出後,比老款貴了2.8萬元,現在又大幅降價,已經低於最初起售價。新款Model Y現在也是史上最低價。

2022年,特斯拉的單車銷售收入是5.1萬美元,2023年只有4.3萬美元,降幅達15%。在2022年二季度達到5.37萬美元的高點後,連續降了六個季度,現在不到4.26萬美元 (約30萬元人民幣) ,史上最低。

▶ 制圖 / 定焦

蔚來的車一直賣的比較貴,2022年單車收入37萬元,2023年降到了30萬元,這在它有限的歷史上還沒有出現過。

理想過去兩年價格相對穩定,售價40多萬的理想L9把單車售價拉高了很多,隨後相對便宜的L8、L7走量,把單車均價又拉下來了,現在理想的單車收入為32萬元。不過,1月11日理想L系列車型「甩賣式」降價3.3萬-3.5萬元,最低成交價降到了27.68萬元。

小鵬雖然推出了售價更高的G9,但銷量支柱P7、G6的價格下探,導致單車收入在2023年降到了20萬元以下。零跑的單車收入不到13萬元。

總體上,造車新勢力的新車售價是往下走的。一方面直接降價,另一方面推出售價更低的新車型,降低使用者的購車門檻。

車企降下來的每一分錢,都可能侵蝕公司利潤。

過去三年,特斯拉的汽車銷售毛利率,先是從20%一路穩步上漲,在2022年上半年達到接近30%的巔峰。隨後,中國車市卷入價格戰,國產品牌殺紅了眼,特斯拉的毛利率也一路下滑,2023年跌破20%,最低降到15.7%,並被理想反超。

▶ 制圖 / 定焦

業內都稱特斯拉為「價格屠夫」,降價是有代價的。

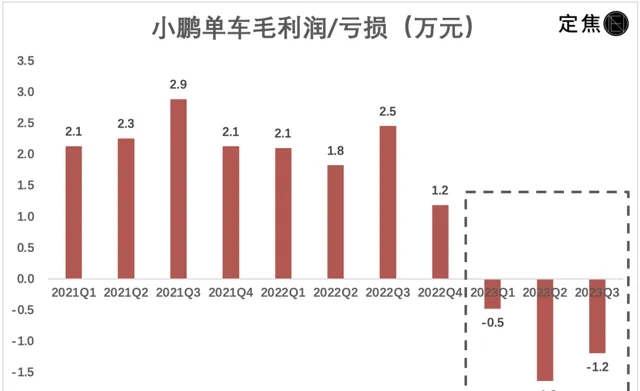

2023年開年的第一波價格戰,特斯拉點燃導火索後,小鵬是第一批跟進的。當時為了安慰老車主,小鵬拿出真金白銀給出補償,這直接把小鵬的汽車毛利率幹成了負數。

降價之前,小鵬每賣一輛車能賺1.2萬元,降價後要虧5000元。整個2023年,小鵬都在虧本賣車。最新三季度的數據是,單車毛虧損1.2萬元。

▶ 制圖 / 定焦

蔚來因為車價貴,毛利厚,現在賣車還不虧本,但單車毛利已從最高接近8萬元降到了不到2萬元。2023年,小鵬、蔚來的凈虧損都有所擴大。

2024年剛開年不久,特斯拉、理想就挑頭降起了價,旗下車型創下史上最低價。它們利潤空間大,有底氣繼續打價格戰,其他車企則沒有這麽財大氣粗。

這波價格戰還要不要跟,是擺在所有造車新勢力面前的一道選擇題。

還有多大降價空間?

如果價格戰繼續往下打,能打到什麽程度,要看還有多大降價空間。

成本控制很重要,比如特斯拉號稱是根據成本定價。過去一年車企能打價格戰,一大原因是成本有所降低。

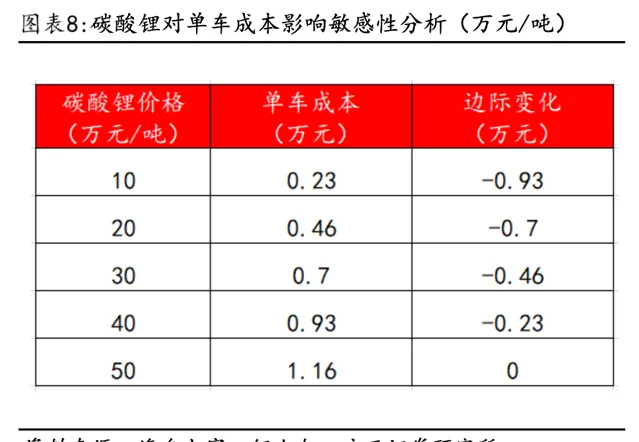

一輛新能源車的所有零部件中,最貴的是電池,電池最重要的原材料是碳酸鋰,碳酸鋰的成本直接決定了造車成本。

2022年碳酸鋰價格瘋漲,最高沖到接近60萬元/噸,讓電池廠商和車企苦不堪言。不過,跟所有賣礦的一樣,碳酸鋰是一個周期行業,受供求關系影響很大。巨額利潤吸引礦商大幅擴產,導致產能過剩,2023年以來價格一路下滑,現在跌破了10萬元/噸。於是這才讓車企有底氣降價。

方正證券做過一個測算,以比亞迪海豹車型標準版為例,當碳酸鋰價格由50萬元/噸下降至10萬元/噸,單車將釋放0.93萬元成本空間。

現在碳酸鋰的價格已經接近底部,這也意味著,電池成本的下降空間不大了。車企如果還想降價,只能從其他方面想辦法。

業內公認最靠譜的降本方法是做大規模。汽車是一個典型的具有規模效應的行業,銷量越大,單車攤銷的成本越低,同時可以憑借規模優勢向供應商壓價。

現在規模最大的是特斯拉和比亞迪,2023年特斯拉賣了181萬輛車,比亞迪是302萬輛。憑借規模和成本優勢,比亞迪預計凈利潤超290億元,創歷史新高。

特斯拉的規模優勢還在,成本卻很難再降了。根據其最新財報,過去一年每輛車的銷售成本穩定在3.6萬美元左右,特斯拉稱,這已經很接近這一代車型平台軟硬體降本的極限。

「我們一直在思考如何降低成本,並持續檢查我們的各項開支。預計我們不會維持過去幾年的降本振幅,因為這裏還是存在一些限制的。」特斯拉高管在財報電話會上說。

成本降不動,價格卻一直降,特斯拉的利潤被壓縮是必然的。這也是為什麽2023年比2022年多賣了50萬輛車,特斯拉卻沒有賺到更多錢。

現在形勢變了。過去特斯拉的定價跟著成本走,一言不合就降價,接下來要看管理層是否願意犧牲利潤搶市場。如果特斯拉更看重利潤,那麽不會再有大振幅降價了。

成本還有很大最佳化空間的是小鵬、蔚來這類「粗放型」車企。過去小鵬被詬病「重復造輪子」,各車型平台和零部件不通用,後來何小鵬啟動內部變革後好了很多,但現在小鵬的毛利率還沒轉正。蔚來的攤子鋪得太大,前期投入太多,導致車賣那麽貴都不賺錢。

只有透過精細化的管理,把這些多余的成本降下來,降價才有可能。

和高資本創始合夥人何宇華對「定焦」說,國內很內送流量備援容錯機制機廠還有不少降本空間,比如與特斯拉的產品架構還有很大距離,可以透過重構汽車EE架構降低產品開發成本,核心取決於主機廠產品定義的能力。

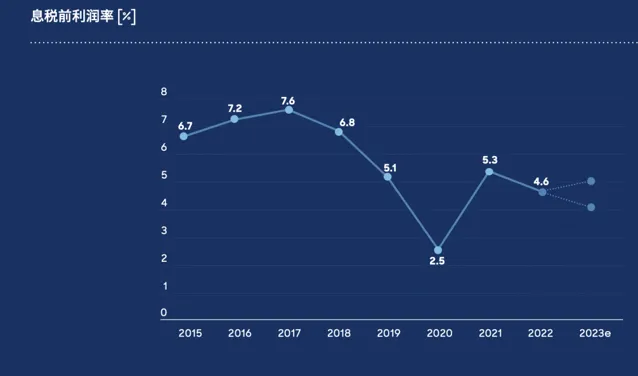

另外一個方法是「壓榨」供應商。

比亞迪精於此道。一位關註硬科技的投資人對「定焦」說,比亞迪的底色是一家嚴格基於供應鏈控制的企業,許多創業公司都想加入比亞迪的供應鏈,但加入後,又面臨比亞迪非常嚴格的成本控制。

何宇華說:「比亞迪的供應商,不論是A供還是B供,壓力都特別大,因為需要持續動態地接受整個供應鏈的考核。」比亞迪甚至會把一些毛利率較高且采購規模特別大的零件拿出來自己生產,以降低供應鏈成本。

但汽車零部件的利潤壓縮空間也有限。咨詢公司羅蘭貝格的研報顯示,相較疫情前,汽車零部件行業的息稅前利潤率已結構性下降3%,各類零部件的利潤率均出現顯著下滑。

如此情況下,如果沒有規模,價格戰很難持續。

不想降價,不得不降價

2024年的價格戰由特斯拉和理想開了個頭,但目前真正跟進的車企其實不多。

很多時候,車企是真的不想降價。2023年的價格戰,大部份車企是被動參戰,以至於3月份還有一堆車企推出保價政策,理想、零跑、哪咤、騰勢都發了通告,承諾降價補差價。但承諾的「有效期」只有兩個月,隨後價格戰又開打了。

後來,中汽協在7月拉著比亞迪、特斯拉在內的16家主流車企,簽訂了一份正式的承諾書,約定不打價格戰,這就是外界調侃的「不降價聯盟」。然而聯盟只活了兩天,相關條款因為違反【反壟斷法精神】被刪除了,特斯拉第二天就變相降了價。

不想降價,不得不降價,車企太矛盾了。

造車新勢力現在最大的難題,是銷量上不來。沒有銷量規模,不可能有利潤,而想要規模就得降價,降價又侵蝕利潤。

「新能源車同質化太嚴重,從產品層面沒有拉開梯度,導致價格成了最重要的競爭要素。打價格戰就像是,大家在一張桌子上吃飯,只要有一個人掀桌子,所有人都別想吃了。」一家主機廠的銷售人員對「定焦」說。

而在中國,幾乎所有「桌子」都是滿的,一旦被擠下桌,再想上桌就很難了。所以即便是賠錢賺吆喝,車企們也得跟著降價促銷,市場份額能搶著一點是一點。

去年極氪001降價時,極氪副總裁林金文說銷售規模比追求毛利率更重要,必須降價加快擴大市場規模。現在他說,極氪在2024年不會跟進價格戰,價格及權益穩定會是重點。

因為過度競爭,一些車企在推新車型時不敢定高價,怕市場不買賬,再降價會很被動。

再過幾個月即將上市的小米SU7,在定價上非常謹慎。此前雷軍不止一次公開征求粉絲對小米新車價格的想法,外界對價格也有頗多猜測。1月30日網上有訊息傳出,已經有小米SU7上牌了,保險公司查詢到保單價格頂配36萬元。

一位熟悉公關傳播的業內人士對「定焦」說,「有可能是小米對外試水,看看輿情走向,由此作為參考再決定具體定價。」

小米新車的加入,會加劇2024年車圈內卷。好在特斯拉暫時消停會了,它基於下一代平台打造的緊湊車型,最快要到2025年才會量產。這款車的售價預計在2.5萬美元左右,銷量或是Model3/Y的兩倍,那時候才是下一輪價格戰的起點。

在那之前,一些資金實力較弱的車企,可能會先敗下陣來。

國內造車新勢力中,目前理想銷量最高,利潤最多,現金儲備最深;剩下的都還在艱難的銷量爬升階段,無一盈利,它們需要融資才能維持下去。

哪咤、極氪在沖刺IPO,目前尚無進展;零跑用20%的股權,從歐洲的Stellantis集團換來15億歐元 (約合人民幣115.7億元) 投資;蔚來從阿布達比投資機構CYVN融資兩輪,中東土豪占股超過20%。目前,零跑、蔚來的創始團隊都已讓出了第一大股東的位置。

公司不盈利,就得一直融資;產品沒有定價權,就要被動卷入價格戰。2024年的車市,會比現在更卷。

*編排 | 三木 稽核 | S unnyue

品牌最新資訊,盡在【 首席品牌觀察 】 ↓↓↓

掃碼加入高品質交流群

紅包、福利、幹貨,精彩不停

↓↓↓