商 界 導 讀:雅詩蘭黛最大的問題,是營運不靈活。

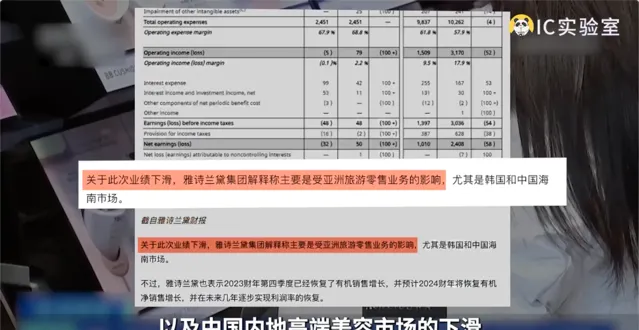

年前,雅詩蘭黛集團釋出了新一個季度的財報,營收42.79億美元,同比下滑7%,凈利潤3.13億美元,同比大幅下滑20.5%。

但就是這副半死不活的財報,卻讓公司股價當天大漲10%。

原因也很好笑,因為雖然利潤同比暴跌,但比起上個季度的3100萬美元,已經實作了10倍的環比暴漲了。 雅詩蘭黛用實力證明,只要你敢爛到底,那處處都是上坡路。

連續6個季度的財報裏,雅詩蘭黛都把跌跌不休的業績歸因於亞洲旅遊零售的疲軟,以及中國內地高端美容市場的下滑。 最近一次財報電話會議裏,管理層在分析業績時,「China」一詞出現了30次。

去年天貓雙十一,雅詩蘭黛掉出了美妝品牌Top3行列,而上次它沒能進入前三,還是2018年。

雅詩蘭黛的困境,千言萬語都可以歸為一句話:中國人不買了。

1

雅詩蘭黛集團的崩塌,是從海南的免稅商店開始的。

2020年,集團旗下多個品牌宣布,在國內機場免稅店「購買3件以上打6折」。 此後,免稅渠道就成了集團在中國市場出貨的重要渠道。

主動加碼中國的免稅 (旅遊零售) 渠道,從後見之明來看,無疑是非常正確的決策。 2020年,雅詩蘭黛集團光是透過海南免稅店獲得的增長,就足以抵消全球旅遊零售市場的下滑。

財報顯示,過去三年裏,中國免稅店是集團最大的客戶,光是2021財年,集團在國內免稅渠道的增長超過120%,扛起了增收大旗。

轉折點出現在2022年。

嘗到了甜頭的雅詩蘭黛集團,選擇了進一步加註海南。出於對海南免稅渠道出貨能力的信心,以及業績增長的需求,雅詩蘭黛決定向免稅渠道裏註入更多商品。

但是集團的預測落空了。

那些堆在免稅店裏賣不出去的雅詩蘭黛商品,如同一顆定時炸彈,引爆了整個渠道的庫存壓力。為了加快資金回籠,渠道商家不得不降低價格銷售產品。

以雅詩蘭黛王牌單品小棕瓶精華為例。在我寫指令碼這天,50毫升裝小棕瓶在天貓的價格是960元,加贈45毫升的精華。而115毫升裝的第七代小棕瓶官方售價1650元,此外加贈90ml的乳霜和眼霜。

但當你開啟小紅書,會發現鋪天蓋地的筆記告訴你,他們從各種免稅渠道,買到了單價500多甚至400多的100毫升小棕瓶,算每毫升單價, 差不多50%的折扣。

雖然這些便宜貨貨齡大一些,也有買到假貨的風險,但在誘人的折扣面前,消費者必然大量湧向這些低價商品,於是小棕瓶的價格體系就被破壞掉了。

破價這件事,對任何消費品來說都是大忌,但也是一件非常普遍的事情,在任何品牌身上都存在。 尤其是在免稅店,蘭蔻的菁純面霜、赫蓮娜的黑繃帶面霜,透過海南的免稅渠道,價格也往往只有正價的6折左右。

問題在於,雅詩蘭黛堆在渠道裏的商品實在太多了。

根據2021年財報,集團28%的營收都仰賴旅遊零售業務。而老對手歐萊雅同期占比只有10%。

這意味著集團有更大量的產品壓在零售商手上,需要他們去出貨。免稅渠道裏賣不掉,就必然外溢到電商渠道以及其他處於灰色地帶的折扣渠道。

而當如此大量的產品低價出貨,直接打擊的就是官方自營的正價商品。

第三方數據顯示,2023Q1淘寶天貓平台美妝銷售top 20的品牌中,雅詩蘭黛集團旗下的品牌跌幅慘烈,護膚品裏,雅詩蘭黛銷售額同比跌掉32%,海藍之謎跌去了24%。美妝香水品類裏,集團旗下的MAC魅可、TOM FORD和雅詩蘭黛也跌幅感人。

還有數據顯示,雅詩蘭黛天貓店與淘寶C店的銷量之比,從2020年的3:1,一路下滑到五五開。

在越來越多美妝品牌開始專註直營,直接與消費者完成交易的當下,雅詩蘭黛集團的官方渠道卻在越來越弱勢,喪失對市場價格體系的控制。

這還不是最大的問題。更可怕的是,一個共識正在逐漸形成:

雅詩蘭黛不值這個價了。

這個共識首先發生在消費者身上,她們會從淘寶、唯品會、 絲芙蘭 甚至山姆會員店去尋找廉價的貨品。許多消費者甚至吐槽,雅詩蘭黛,是一個連李佳琦也拿不到底價的品牌。

同樣的共識,也出現在渠道商那裏。

從2023年Q1財報(對應2022年7-9月)開始,集團就不斷在財報中提及,護膚品和美妝業務的下滑,主要是由於零售商減少了庫儲存備所導致。

這背後,是上一波打折去庫存沖擊了品牌價值,產生了一個惡性迴圈:品牌越便宜,零售商越是不敢囤貨,怕市場價越來越低,自己便宜進的貨,只能以更便宜的價格促銷出去。

樓市有一句名言:上漲無房源,下跌無剛需。

同樣的事正發生在雅詩蘭黛集團身上。

只不過,免稅渠道的折價更多是決策失誤,它的背後,折射出的卻是整個品牌更長期的硬傷。

2

在中國,雅詩蘭黛和歐萊雅總是被相提並論。

同樣是國際美妝巨頭,同樣踐行多品牌戰略,旗下擁有完整的品牌矩陣,也同樣稱霸中國市場多年。

但如果只看財報,歐萊雅最新一期季報營收達到106億歐元,接近雅詩蘭黛集團的3倍。年報營收則是達到411億歐元,也接近同期對方營收的3倍。

造成這個差距的主要原因,就是旗下品牌矩陣的差異。

歐萊雅集團的品牌矩陣相對比較平衡, 奢侈級有赫蓮娜,下來有蘭蔻、科顏氏等等,而在大眾市場,不僅有主品牌巴黎歐萊雅,還有美寶蓮、薇姿、理膚泉等品牌。

而雅詩蘭黛集團則更加倚重中高端定位, 旗下最重要的品牌雅詩蘭黛、海藍之謎、TOM FORD都是針對高收入人群,再往下的 倩碧 、悅木之源,定價也算不上特別便宜。

雅詩蘭黛在中國市場高歌猛進的那些年,恰好是消費升級概念大行其道的時期。而2022年開始,中國消費市場開始切換主題,大眾消費群體展現出更強的價效比偏好。

中低端品牌缺失的雅詩蘭黛集團,日子就不好過了。

如果說品牌布局失衡是先天不足,那麽創新匱乏就屬於主觀不夠努力了。

我和幾位比較熟悉美妝行業的女性朋友聊了一下,她們普遍感覺雅詩蘭黛旗下的品牌,已經開始有點過時了。

比如集團旗下品牌倩碧,是和雅詩蘭黛同年入華的經典品牌,至今已有30年。但這30年裏,幾乎全靠「倩碧三部曲(潔面皂、潔膚水、奶油)」打天下,既缺少新品支撐,行銷也不給力。

再比如前面提到的小棕瓶精華。這是全球美妝市場最重要,也是歷史最久的大單品,後來什麽蘭蔻的小黑瓶,SKII的神仙水,這些走大單品戰略的,如今都得管雅詩蘭黛小棕瓶叫祖師爺。

但也就是這一款經典產品,也是出了名的更新慢。第七代的小棕瓶推出的時間是2020年,距今已有三年多,而此前,這款產品7年都未曾更新。

造成的結果就是,雅詩蘭黛錯失了過去三年裏,中國美妝市場最重要的趨勢。

這個趨勢,我們稱之為功效護膚。

3

這裏我們多聊幾句功效護膚這件事。

中國大眾美妝市場有幾個特點。

首先是歷史比較短,算起來可能也就30年左右。

另一個特點就是前進演化特別快, 從對化妝護膚完全沒概念,到現在成為全世界最苛刻消費者之一,中國美妝市場用30年走完了歐美過去100年走過的路。

結果就是,美妝行業三四年就是一個世代。

2019年之前,做美妝行銷套路還沒那麽多,一款高顏值的產品,一個有故事的品牌,疊加一個高人氣代言人,往往就能構成一套爆款公式,成為美妝單品的財富密碼。

但短短兩三年後,中國的美妝消費者對「大牌」、「行銷」、「知名度」就祛魅了。

現在一款產品面世以後,需要面對一連串靈魂拷問:

核心功效是什麽?含有哪些有效成分?成分濃度夠嗎?

產品膚感如何?功效太強會不會導致過敏?

背後的研發團隊是什麽背景?有沒有獨家專利?

這就是功效護膚時代的特點,從補水到美白,從祛痘到祛斑,從抗衰到抗氧,從修護到滋養,消費者們恨不得自己買到的產品指哪打哪,效果立竿見影。

說得誇張一點,現在的消費者想買的都不是護膚品了,是特效藥。

消費者有需求,品牌只能順勢開卷,卷成分,卷配方,卷專利,卷科研團隊。

從歐萊雅集團就很容易看出。從赫蓮娜到蘭蔻,從 修麗可 到巴黎歐萊雅,王牌成分玻色因幾乎出現在每一個品牌的護膚產品當中,抓住了功效護膚的紅利。而且它在「修護」這個單獨功效上,布局了薇姿、理膚泉和修麗可三個品牌。

結果當然是賺得飛起。

有些反應慢的品牌,到2023年還在聊氛圍感,聊品牌理念,聊故事和歷史,但到發展最後,絕大多數品牌都不得不承認,拋開功效這個1,無論後面加多少個0,中國消費者也不認賬。

功效護膚時代,就是這樣一個殘酷的時代。

那麽雅詩蘭黛集團呢?卷成分,它卷不過跨國同行;卷行銷,它又不像國產品牌那麽懂中國消費者。

於是它的行銷就顯得特別不合時宜。

比如它長期主打的概念是「雞尾酒配方」,功效是「凝固時間」,推薦消費者長期使用,從而讓狀態維持在當下。

但是這種模糊核心成分,主打慢慢見效的行銷概念,顯然就和當下大家對立即見效的需求格格不入,也不符合抖音小紅書的社交媒體語境。

一直到去年,雅詩蘭黛才開始主推全新的護膚概念「 色提因 」。

怎麽說呢,感覺就像是被中國市場一頓組合拳錘懵了,現在才回過神來。 但是中國消費者還願不願意再給它耐心,已經不好說了。

4

聊到這裏,我們差不多可以給個定論了。

雅詩蘭黛集團的核心問題並不在於渠道,也不在於具體的品牌、產品或者行銷風格。

它最大的問題,是營運不靈活。

還是拿庫存來說,雅詩蘭黛集團在亞洲的供應鏈比競爭對手更長,大部份產品需要從亞洲以外進口,這意味著亞洲經銷商需要至少提前6個月訂購。

商業世界瞬息萬變,任何人都很難預判下個季度甚至下個月的市場動向,何況是6個月後?

於是一次決策錯誤,就能讓整個供銷體系消化一整年,甚至沖擊到整個價格體系。

而這一切,又發生在中國這種追求極致的靈活性,在柔性供應鏈卷到極致的市場裏,就得特別荒謬。

另一個荒謬的點,在於雅詩蘭黛中國區的管理體系。

早在去年,就有媒體報道,雅詩蘭黛中國區針對大量免稅渠道商品流入內地,擾亂市場,已經向集團總部提出了抗議。

顯然,這樣的抗議並沒有阻止產品價格體系的崩塌。

看上去,中國區不僅對在中國銷售的免稅渠道商品完全沒有控制能力,甚至連反饋的聲音都得不到重視。

這背後,是雅詩蘭黛集團在中國實行的雙軌制。常規的零售渠道屬於中國區來管,但免稅渠道卻直屬於集團,業績也直接歸屬於集團。

兩個渠道相互平行,卻在爭奪同一個市場,當其中一個渠道價格出現大振幅偏離時,哪怕另一方再努力,也無法阻止整個市場價格體系的崩塌。

此外,雅詩蘭黛中國在行銷上,也並沒有顯示出太多的獨立性和自主性。

事實上,雅詩蘭黛集團的在地化營運在行業內長期被詬病,中國區話語權不高,使得整個中國市場的營運體系顯得十分「懸浮」。

行業人士分享過一個案例,2017和2018連續兩年雙11,雅詩蘭黛都被蘭蔻擊敗。2019年,雅詩蘭黛中國區從總部申請到巨額預算,希望打一場翻身仗。

預售首日開始,雅詩蘭黛就力壓競品。

一直到雙十一最後階段,雅詩蘭黛銷售數據只比競品少1個億,此時如果再砸一波優惠券,也許就能擊敗對手,但最後預算花完,臨時向集團申請,追加更多的促銷資源也來不及,最終功虧一簣。

這個案例非常能說明問題。

為什麽這家公司錯過了「功效護膚」這個如此重要的風口?為什麽在當下這個美妝品牌全面擁抱社媒的時代卻顯得缺乏網感? 根本原因在於中國區團隊缺少話語權。

5

在財報中,集團依舊把中國市場說成是全村的希望,但身體是很誠實的。

盡管早在1993年,雅詩蘭黛就進入了中國市場,但一直到2021年,集團才在亞太地區建立了工廠,而位置則是在東京。

至於中國,雖然近幾年布局了上海創新研發中心,在海南和廣州也布局了物流中心,但和早在20多年前就把工廠搬來中國的歐萊雅相比,這還遠遠談不上重視。

這家公司只是單純把中國看作一個賣貨的地方,而不是需要去認真理解、發展獨立市場,更談不上利用中國的供應鏈和人才優勢,去增強整個集團在全球美妝市場的競爭力。

簡單來說,雅詩蘭黛在中國市場的困境,是一個非常普遍的老外企思維:

知道在中國市場能賺錢,所以戰略上是重視的。但又不願意去理解中國市場的特殊性,所以在戰術上是忽視的。

能不能突破這個思維,是普通外企和「能影響中國消費文化的外企」之間的分水嶺。

如果不能跨過這個分水嶺,雅詩蘭黛在未來的中國之路,也許會越走越難。

投資 · 傳媒 · 創新

關 於 本 文

作 者 :IC實驗室

來源:IC實驗室(ID:InsightPlusClub)

文章為作者獨立觀點,版權歸原作者及原創平台所有。

精 彩 文 章

1.

2.

3.

4.

5.

致力為讀者提供精彩、深度、有料的商業財經內容

為企業提供全媒體品牌策劃、內容創作、推廣傳播

Hi,U can also follow us

出品 | 商界傳媒內容編輯部

投稿/合作/爆料 聯系微信:JEFF_MAIN

你再主動一點點 我們就有故事了